Investidores dizem que oferta pela Oi pode atrair credores

SÃO PAULO, 9 Set (Reuters) - Investidores que planejam fazer uma oferta para assumir a operadora de telecomunicações em recuperação judicial Oi disseram que podem conquistar os credores descontentes com uma oferta mais atraente para o pagamento da dívida do que a apresentada pela empresa no início desta semana.

Um grupo de potenciais licitantes, liderados pela boutique de investimento ACGM, baseada em Nova York, e a paulistana Íntegra Associados, disse à agência de notícias Reuters que seu plano vai incluir uma mudança financeira e operacional da Oi que reembolsará os credores da empresa mais rapidamente.

Após os credores de pelo menos 40% da dívida não garantida da Oi rejeitarem a proposta de reestruturação apresentada na segunda-feira pela administração da empresa, o grupo tomou a dianteira e disse à Reuters que pretende apresentar uma contraproposta.

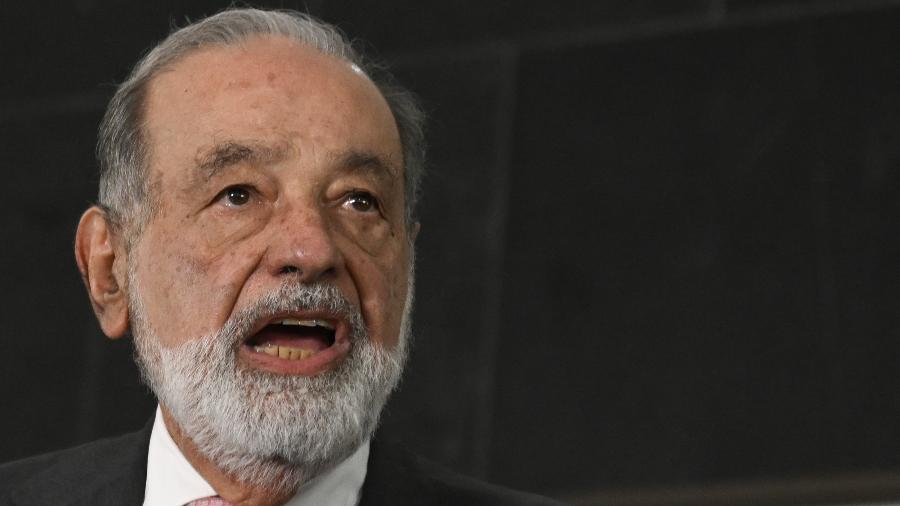

"Uma coisa que distingue a nossa proposta é que ela é ao mesmo tempo um plano de reestruturação financeira e operacional", disse Carlos Abadi, sócio fundador da ACGM.

Renato Carvalho Franco, sócio fundador da Íntegra acrescentou: "Nós entendemos as questões relacionadas a ambos os lados", os acionistas e os credores da empresa.

ACGM e Íntegra afirmam que representam cerca de três dezenas de investidores, mas estão proibidas de revelar seus nomes devido a acordos de confidencialidade. Os potenciais investidores incluem fundos de hedge, empresas de private equity e pelo menos uma operadora de telefonia, disseram.

No plano da Oi, os detentores de dívida sem garantia amargariam uma baixa contábil de R$ 22 bilhões, o que significa um corte de 70% no valor do principal.

A ACGM disse que seu plano preliminar propõe um desconto de 60% sobre o valor nominal da dívida não garantida e prazo de pagamento mais curto para credores garantidos, tais como o Banco Nacional de Desenvolvimento Econômico e Social (BNDES).

O grupo, no entanto, não entrou em detalhes sobre o plano ou o momento em que ele vai ser revelado, que será vital para convencer os acionistas e credores da Oi para deixá-lo assumir a empresa.

Abadi e Franco disseram que estavam esperando que a Oi apresentasse sua proposta de reestruturação de dívida para divulgarem seu plano.

O plano da Oi para reestruturar cerca de R$ 65,4 bilhões de passivos não foi bem recebido por um grupo de credores, que acusou a operadora de impor perdas injustas a eles, enquanto colocava os interesses dos acionistas em primeiro lugar.

Qualquer plano alternativo terá que ser aprovado pela empresa, credores e justiça antes de ser implementado. O segundo maior credor da Oi, depois dos detentores de cerca de R$ 34 bilhões em títulos não pagos, é o governo, com dívidas combinadas de R$ 20 bilhões.

ID: {{comments.info.id}}

URL: {{comments.info.url}}

Ocorreu um erro ao carregar os comentários.

Por favor, tente novamente mais tarde.

{{comments.total}} Comentário

{{comments.total}} Comentários

Seja o primeiro a comentar

Essa discussão está encerrada

Não é possivel enviar novos comentários.

Essa área é exclusiva para você, assinante, ler e comentar.

Só assinantes do UOL podem comentar

Ainda não é assinante? Assine já.

Se você já é assinante do UOL, faça seu login.

O autor da mensagem, e não o UOL, é o responsável pelo comentário. Reserve um tempo para ler as Regras de Uso para comentários.