Documentos obtidos com exclusividade pelo UOL mostram que a fraude contábil que provocou um rombo de R$ 40 bilhões nas Americanas era mencionada em relatórios e trocas de emails entre os bancos, a firma de auditoria KPMG e a própria varejista.

Mensagens trocadas a partir de 2017 entre os bancos Itaú, Santander, ABC Brasil e as auditorias evidenciam que informações que revelavam a verdadeira saúde financeira da empresa vinham sendo sistematicamente ocultadas, indicando fraude.

Arquivos que citavam empréstimos tomados eram corrigidos em emails subsequentes, em que os valores relativos a esses financiamentos sumiam.

Como não se sabia exatamente quanto as Americanas deviam, parecia que sua situação era muito melhor.

No material acessado pela reportagem -- mensagens, relatórios, comunicados, contratos de convênio com instituições financeiras e materiais de reuniões internas das Americanas --, um tipo específico de empréstimo é descrito: o risco sacado.

Nessa modalidade de crédito, o banco compra débitos que a varejista tem com seus fornecedores -- por exemplo, faturas referentes à compra de produtos. O banco paga adiantado aos fornecedores, e a varejista, então, passa a dever ao banco.

Essa operação foi muito usada pelas Americanas nos últimos anos, mas não era registrada devidamente nos balanços, o que fez com que os prejuízos reais acumulados pela varejista ficassem ocultos.

Alguns documentos mostram que os bancos chegaram a enviar à consultoria, por engano, demonstrações contábeis que incluíam os empréstimos escondidos.

Ao perceber o deslize, as instituições financeiras mandavam versões corrigidas das planilhas, em que o risco sacado desaparecia.

Esta é a primeira vez em que os emails com o "disfarce" dos créditos são divulgados.

O material obtido com exclusividade pelo UOL, parte da apuração conduzida pela CVM (Comissão de Valores Imobiliários), também indica que a varejista tratava abertamente com os bancos das operações de risco sacado e fazia sugestões de como a instituição poderia abordar o assunto, caso a auditoria questionasse as operações.

Em nota, as Americanas disseram que a empresa "segue contribuindo com todas as investigações conduzidas pelas autoridades competentes e que aguarda o desfecho do caso para a responsabilização de todos os envolvidos".

A CVM, procurada pelo UOL, disse que não comenta casos específicos.

Consultado, o Itaú disse que "sempre prestou todas as informações nas respostas à auditoria".

O Santander disse que "repudia veementemente qualquer insinuação contrária à lisura de sua relação com a Americanas" e que sempre informou integralmente os saldos das operações da Americanas no Sistema Central de Risco do Banco Central.

'Vale este'

Dados financeiros de uma empresa de capital aberto precisam ser validados por uma auditoria externa antes de serem repassados aos investidores.

A auditoria então contata os bancos para confirmar quais operações financeiras aquela empresa possui. O documento com essas operações é chamado de carta de circularização.

Os documentos da investigação da CVM mostram que, em 2019, os bancos Itaú, Santander e ABC Brasil enviaram mais de uma versão das cartas de circularização das Americanas à auditoria KPMG, referentes ao ano de 2018.

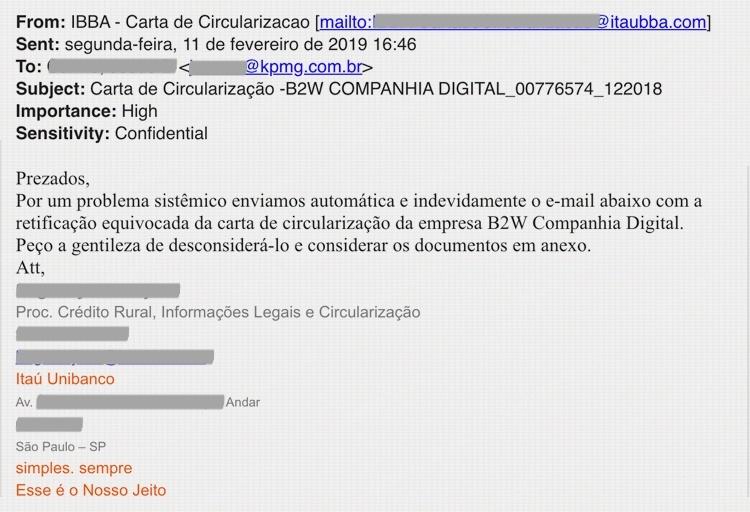

Em 11 de fevereiro de 2019, a equipe de circularização do Itaú mandou à KPMG uma carta retificadora referente à B2W, empresa dona das Americanas.com, que em 2021 se fundiu com as Lojas Americanas, criando as Americanas SA.

O documento, emitido em 5 de fevereiro de 2019, tem 214 páginas, sendo 210 delas de operações de crédito chamadas ali de "cessão fornecedores", num valor total de R$ 951,6 milhões.

Tais operações estão citadas na parte de "operações de cessão de crédito" do documento.

Pouco mais de uma hora depois do envio desse documento, um funcionário do Itaú envia outro email.

O novo email traz em anexo um email anterior, de 8 de fevereiro de 2019, com outra carta de circularização, emitida em 6 de fevereiro daquele ano.

Nas cinco páginas, não é descrita nenhuma operação de cessão a fornecedores. A parte de "operações de cessão de crédito" tem um saldo total de zero.

A carta diz genericamente que o banco "possui plataforma para aquisição de recebíveis comerciais de fornecedores, emitidos contra a companhia, avaliando individualmente cada operação e tomando a decisão de realizar ou não a antecipação dos recebíveis diretamente aos fornecedores".

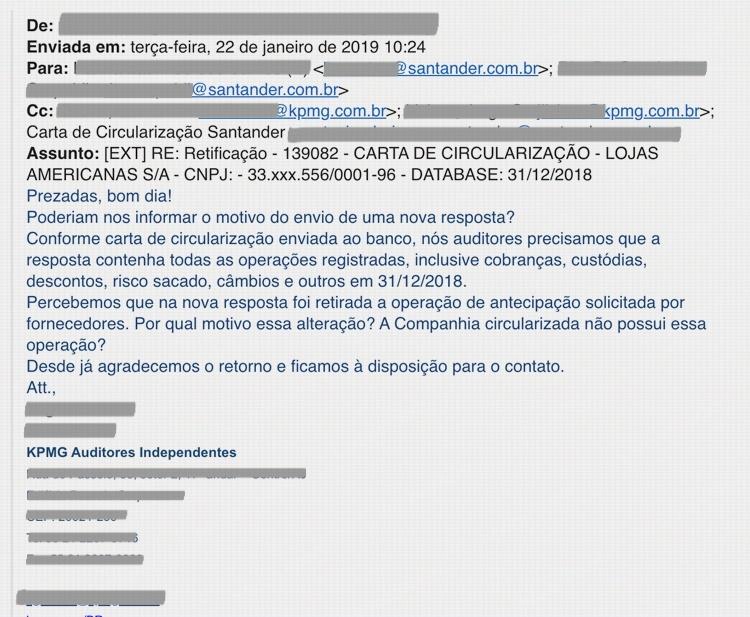

Algo semelhante ocorreu com o Santander. Em 18 de janeiro, o banco enviou uma carta de circularização das Americanas com 178 operações em "antecipação solicitada por fornecedores".

Quatro dias depois, em 22 de janeiro de 2019, o banco envia duas novas respostas à auditoria. Nas cartas retificadas, o campo "antecipação solicitada por fornecedores" diz apenas que "nada consta".

A auditora então questiona a retificação.

A representante do banco pede então que a carta enviada seja desconsiderada e diz que "a área ainda está finalizando o processo para emissão da carta correta".

Seis dias depois, em 28 de janeiro, ela retorna dizendo que a carta a ser considerada é a que não inclui as operações a fornecedores.

"(...) a carta a ser considerada é a carta enviada pela área à auditoria no dia 22/01 -- 11:26, conforme anexo.

As cartas recebidas anteriormente, conforme abaixo, devem ser desconsideradas, pois foram enviadas com dados divergentes."

Após pedido de esclarecimentos sobre o tema, o Santander disse à CVM, em 20 de abril de 2023:

"(...) operações de risco sacado não constaram das respostas do Santander no âmbito das cartas de circularização aos auditores independentes da emissora, tendo em vista que a solicitação dos auditores era no sentido de informar apenas as dívidas diretas existentes entre a instituição financeira e a companhia (...)".

O banco ABC Brasil também corrigiu a carta de circularização das Lojas Americanas naquele ano. Em uma primeira carta, enviada em 8 de janeiro de 2019, há menção a três operações de antecipação ao fornecedor em 2018, no valor total de R$ 30,9 milhões.

No mês seguinte, o banco enviou duas novas versões da carta, que desta vez não incluíam essas operações.

Correções por três anos seguidos

As correções feitas pelos bancos são mencionadas em esclarecimento enviado pela KPMG à CVM em dezembro de 2023.

Elas ocorriam ao menos desde 2017, diz o documento.

Em março daquele ano, um relatório enviado aos órgãos de governança das Lojas Americanas e da B2W já citava que a auditoria havia recebido duas versões das cartas de circularização de Itaú e Santander para o ano anterior.

Nos dois casos, as operações de crédito a fornecedores desapareciam da primeira para a segunda versão.

A auditoria encaminhou à CVM quatro comunicados enviados ao Santander entre 2017 e 2019 tratando de como deveriam ser as cartas de circularização.

Dois deles, enviados em 2017, dizem que a carta deveria conter "todas as operações". Os outros dois, enviados entre 2018 e 2019, também falam em "todas as operações" e citam que as cartas devem conter as operações de risco sacado.

A firma diz ainda que "chama a atenção que as respostas do Santander às cartas de circularização em outras auditorias de diferentes clientes da KPMG, mas com teor idêntico ao acima mencionado, indicam expressamente os saldos de transações de risco sacado das empresas auditadas".

O documento segue dizendo que "tampouco mereceria prosperar o entendimento do Santander de que 'operações diretas' não incluiriam operações de risco sacado".

Isso porque, "mesmo em operações de risco sacado, a companhia (e não um terceiro) é que se torna responsável pela liquidação de créditos junto ao banco, tornando-se credor direto dessa instituição".

Convênios e cotação com os bancos

Em 2019, após receber de novo as retificações dos bancos, a KPMG questionou a administração das Americanas a respeito do risco sacado.

Em resposta à auditoria, a varejista disse não ter conhecimento de detalhes dos combinados porque não se envolvia diretamente nas negociações entre seus fornecedores e os bancos.

No texto, a varejista diz: "Cabe aos fornecedores a decisão de antecipar ou não as duplicatas diretamente com o banco, sem intermediação da companhia. O banco e os fornecedores combinam uma taxa (deságio) para a realização da operação".

Acrescenta ainda que "não participa da negociação da taxa por questões de sigilo bancário".

No entanto, outra parte da documentação a que o UOL teve acesso mostra que a varejista participava ativamente das tratativas relativas ao crédito para os fornecedores.

As Americanas tinham convênios com diversos bancos para a concessão de empréstimos aos seus fornecedores. Os contratos com Itaú, o Santander e o Banco do Brasil datam de 2017; os com o Bradesco, de 2018; com o Safra, de 2021; e com BTG e ABC Brasil, de 2022.

Uma apresentação que está entre os documentos da investigação da CVM trata de como a operação do risco sacado funcionava.

Segundo o documento, de abril de 2023, a varejista fazia contato tanto com os fornecedores quanto com os bancos para tratar de taxas e contratos, aparentemente desmentindo a afirmação das Americanas de que não se envolvia nessa negociação.

"Bom dia prezados, favor enviar cotação para o lote em anexo da B2W. Pagamento hoje.", diz email reproduzido na apresentação.

Em seguida vem a resposta do banco: "Bom dia! Para este lote, temos 0,79% am. Podemos seguir?"

A varejista também fazia o contato com o fornecedor, conforme email reproduzido na apresentação.

"Boa tarde! Fechamos a operação com o Safra conforme planilha anexa. O banco enviará o contrato, favor devolver assinado."

Com a operação aprovada, a nota fiscal do fornecedor era bloqueada, para evitar pagamento em duplicidade. A varejista então fazia o pagamento ao fornecedor do valor relativo ao desconto pela antecipação.

Os investigadores concluíram até agora que isso se dava porque, da forma como era usado pelas Americanas, o risco sacado era na realidade uma extensão de prazo para a varejista quitar suas compras, e não um pedido de antecipação de pagamento feito pelo fornecedor.

Portanto, era a varejista que arcava com o custo da operação, reembolsando o fornecedor pelo deságio do valor pago pelo banco.

Segundo fonte com conhecimento do assunto, a intermediação dessas operações pelo varejista é comum, desde que ocorra com o consentimento dos fornecedores.

A documentação indica, porém, a intenção de convencer a auditoria de que a operação de risco sacado não tinha relação com as Americanas, e por isso não precisava aparecer nos balanços ou nas cartas de circularização dos bancos.

Parecer sem ressalvas

Ainda que os documentos dos bancos tenham sido corrigidos por três anos seguidos, a KPMG emitiu pareceres sem ressalvas sobre os balanços de 2018 tanto para Lojas Americanas quanto para B2W.

O tema do risco sacado não aparece nem entre os principais assuntos de auditoria no parecer final.

A auditoria disse à CVM que, como as respostas foram corrigidas diretamente pelos bancos, os auditores não tinham "motivos para questionar a legitimidade das informações prestadas".

Em nota, a KPMG disse que, "por motivos de cláusulas de sigilo e regras da profissão, está impedida de se manifestar sobre casos envolvendo clientes ou ex-clientes da firma".

As mensagens mostram que os bancos ocultaram informações sobre o risco sacado dos documentos enviados à auditoria, mesmo quando a firma sinalizou expressamente que precisava desses dados.

Até agora, o Itaú tem dito que "sempre prestou às auditorias e aos reguladores informações corretas e completas sobre as operações contratadas pela empresa".

O banco já disse também que, a partir de 2018, "após discussões com o mercado, a carta de circularização foi restringida para refletir apenas as operações contratadas diretamente pela Americanas, com a exclusão do saldo das operações de antecipação contratadas por fornecedores".

Já o Santander tem se limitado a dizer até agora que "sempre informou integralmente os saldos das operações da Americanas no Sistema Central de Risco do Banco Central".

Sugestões de texto solicitadas pelo Itaú

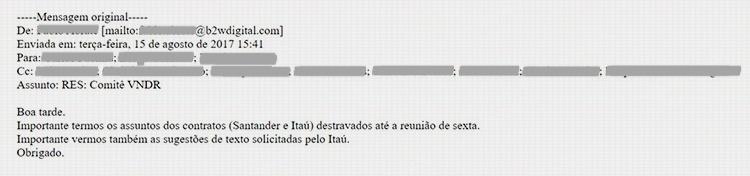

Em 2017, executivos das Americanas já discutiam internamente como o risco sacado deveria aparecer nas cartas de circularização dos bancos.

Em email de agosto daquele ano, o ex-diretor financeiro da varejista Fábio Abrate fala em "sugestões de texto solicitadas pelo Itaú":

Em seguida, um gerente financeiro envia uma apresentação e três "sugestões de frases para [a] circularização do Itaú".

Nas três opções, os textos sugerem que a operação de risco sacado é oferecida pelo banco aos fornecedores.

A apresentação trata de como ficaram as cartas de circularização de alguns bancos.

No caso do Itaú, houve edição do texto final da carta, diz o documento: "A operação apareceu descrita como 'cessão fornecedores', com a retirada de uma parte do texto na versão final. O valor da cessão permaneceu na carta".

No caso do Santander, a operação foi retirada da versão final da carta, ainda conforme a apresentação.

"A operação apareceu descrita como antecipação solicitada por fornecedores, sendo retirada na versão final."

Sobre o Bradesco, o texto diz que "a operação apareceu descrita em outros na carta do Bradesco, que foi circularizada em versão única".

Os documentos indicam que a forma como as operações de risco sacado apareceriam nas cartas de circularização era tema de discussão entre executivos da empresa e os bancos.

O email de Fábio Abrate que trata das "sugestões de texto solicitadas pelo Itaú" veio à tona após a Operação Disclosure, da Polícia Federal, deflagrada no fim de junho passado.

Na ocasião, o Itaú disse que "os diretores da Americanas envolvidos na operação interagiram com representantes do Itaú no sentido de retirar os alertas. O banco nunca concordou com esse pedido e inclusive interrompeu, por mais de 6 meses, as operações de 'risco sacado'"

Mas a apresentação a que o UOL teve acesso indica que em 2017 houve a "retirada de uma parte do texto na versão final" da carta de circularização emitida pelo Itaú, ainda que o valor da cessão tenha ficado na carta discutida.

Os documentos acessados também mostram que o valor das operações a fornecedores passou a ser retirado das cartas posteriores emitidas pelo Itaú. A apresentação sugere que a interação com o Santander levou à retirada da operação da versão final do documento.

O que dizem os bancos

Em nota, o Itaú afirma que "sempre prestou todas as informações nas respostas às cartas de circularização".

"Até setembro de 2017, a Americanas mantinha convênio para realização de operações de risco sacado com o banco e, por meio desse convênio, as operações eram cotadas pela empresa e formalizadas, naquelas condições, pelos fornecedores dela. Nesse contexto, todos os saldos eram reportados nas cartas de circularização, inclusive as enviadas em 2016 e 2017.

Com relação à carta de circularização enviada em 2017 (referente a 2016), a Americanas pediu sua substituição, excluindo as operações de risco sacado, o que foi negado pelo Itaú. A Americanas enviou novo pedido, listando as operações que queria que constassem da carta, sem que na lista constasse o risco sacado. Em resposta, o banco enviou a carta, mas anexou a ela a versão original, que listava todas as operações de risco sacado.

Ainda em 2017, o convênio foi rescindido, e foi previsto no produto de 'contas a pagar' a possibilidade de os fornecedores da Americanas anteciparem seus créditos junto ao banco. Nesse momento, os saldos deixaram de ser reportados nas cartas de circularização, por não se referirem a operações contratadas diretamente pela empresa. Ainda assim, o Itaú manteve alertas aos auditores de que essas operações existiam. (...).

Por fim, o Itaú esclarece que a responsabilidade pela elaboração das demonstrações financeiras é exclusiva da administração da empresa, sendo as cartas de circularização apenas instrumentos para confirmação das informações fornecidas por ela."

O Santander respondeu que "repudia veementemente qualquer insinuação contrária à lisura de sua relação com a Americanas, eventualmente feita por pessoas responsáveis pelas irregularidades ocorridas em sua administração e das quais o Banco também é vítima. A instituição sempre informou integralmente os saldos das operações da Americanas no Sistema Central de Risco do Banco Central, que constitui uma entre as possíveis fontes de auditagem, além das cartas de circularização. Fato relevante publicado pela própria empresa em 13 de junho de 2023 relata que 'as demonstrações financeiras da Companhia vinham sendo fraudadas pela diretoria anterior da Americanas'. Ou seja, o documento comprova que a responsabilidade pelas 'inconsistências contábeis' é exclusiva da empresa, por intermédio de sua antiga diretoria".

O banco não respondeu às perguntas da reportagem sobre o relatório e o email da auditoria KPMG.

O banco ABC Brasil disse que não comenta.

O Banco do Brasil disse que não comenta casos específicos, mas que suas operações de crédito ocorrem "em total conformidade com a legislação e regulamentos vigentes", e observa "as melhores práticas e normas de governança, de forma reconhecida no mercado".

O BTG Pactual disse que "as operações de crédito realizadas com as Americanas seguem o padrão de mercado e estão dentro da regulação vigente". Disse ainda que "a busca por taxas mais competitivas para os fornecedores é uma prática regular do mercado, em prol dos clientes" e que "todas as operações de crédito são registradas nas informações contábeis do BTG Pactual e devidamente reportadas à Central de Risco do Banco Central do Brasil".

Bradesco e Safra não responderam aos pedidos da reportagem.

Como estão as investigações

Os documentos aos quais o UOL teve acesso integram as investigações da CVM sobre o caso Americanas.

Desde que o escândalo da varejista veio à tona, a autarquia abriu dois inquéritos administrativos, que continuam ativos. Abriu ainda 21 processos administrativos, dos quais 13 foram encerrados após análise e oito continuam em andamento.

Há ainda dois processos sancionadores. Os dois casos se referem a falhas na divulgação de informações ao mercado em meio ao escândalo.

Em um dos processos, os executivos envolvidos são Sérgio Rial, ex-CEO das Americanas, e João Guerra, ex-diretor de relação com investidores. O segundo envolve Camille Loyo Faria, atual diretora de relações com investidores. Eles propuseram um acordo à CVM.

A autarquia rejeitou o acordo no primeiro processo, mas aceitou acordo com Faria, que se comprometeu a pagar R$ 2,4 milhões à CVM.

A CVM disse que não comenta casos específicos.

Paralelamente, a Polícia Federal deflagrou em junho a operação Disclosure, com mandados contra 14 ex-executivos da varejista. O ex-CEO da empresa Miguel Gutierrez foi o único a ser preso. Ele foi solto no dia seguinte. A investigação continua.

No ano passado, o Congresso instaurou uma CPI (Comissão Parlamentar de Inquérito) sobre a fraude nas Americanas. A CPI apresentou seu relatório final sem pedir nenhum indiciamento.

Após a publicação desta reportagem, as Americanas enviaram a seguinte nota: "A Americanas reitera que segue contribuindo com todas as investigações conduzidas pelas autoridades competentes e que aguarda o desfecho do caso para a responsabilização de todos os envolvidos."

Deixe seu comentário

O autor da mensagem, e não o UOL, é o responsável pelo comentário. Leia as Regras de Uso do UOL.