Prazos e taxas definem se poupança ou fundo é melhor; aprenda a avaliar

Como escolher entre poupança e fundo DI? A dica é olhar a taxa de administração cobrada pelo fundo e o tempo que pretende aplicar o dinheiro, afirma o professor de matemática financeira José Vieira Dutra Sobrinho.

Menos de seis meses no investimento e taxa de administração acima de 1% dão vantagem à caderneta de poupança.

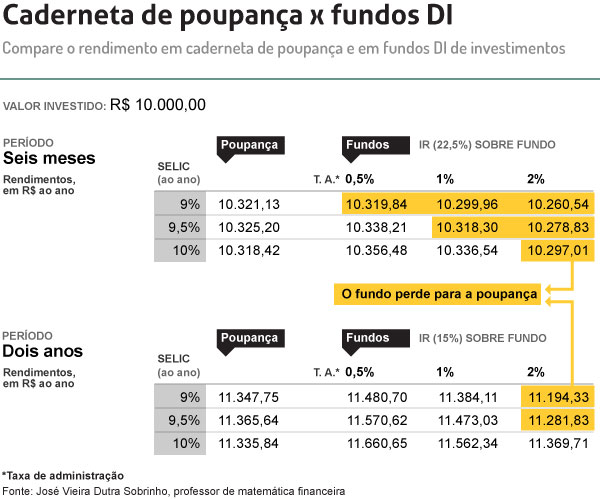

Um estudo realizado pelo professor com três cenários – taxa Selic a 9% ao ano, 9,5% ao ano e 10% ao ano – mostra a diferença de rentabilidade entre poupança e fundo DI levando-se em conta a taxa de administração cobrada pelos fundos e o tempo de investimento.

As conclusões são duas: quanto maior a taxa de administração, menor a chance de o fundo ganhar da poupança. E a segunda: quanto menor o prazo da aplicação, mais a rentabilidade do fundo se esvazia diante da caderneta.

Isso porque o Imposto de Renda cobrado para aplicações de até seis meses é de 22,5%, enquanto a caderneta é isenta do imposto a qualquer tempo.

Para os investidores que permanecem dois anos ou mais no fundo, o Imposto de Renda cai para 15%, o que representa um expressivo aumento da rentabilidade.

De acordo com o estudo do professor, com o cenário da atual Selic, de 9% ao ano, se o investidor permanecer menos de seis meses no fundo, terá um rendimento menor que o da caderneta.

O mesmo acontece se ele investir por dois anos, mas num fundo que cobre uma taxa de administração de 2%.

Nesse caso, o investidor que tivesse aplicado R$ 10.000,00 na poupança, teria, ao final de dois anos, R$ 11.347,75.

Se descuidasse da taxa de administração e aplicasse pelo mesmo período num fundo que cobrasse 2%, o rendimento seria de R$ 11.194,33.

Se tivesse optado por um fundo cuja taxa fosse de 0,5%, o rendimento do fundo superaria o da poupança: R$ 11.480,70.

Vantagem da poupança é maior no curto prazo

A vantagem da poupança fica ainda maior quando o investidor deixa o dinheiro por um período curto, de menos de seis meses.

Enquanto o investidor que deixou o dinheiro na poupança teria R$ 10.321,13 na conta, o investidor que optou pelo fundo com taxa de administração de 2% veria seu dinheiro render bem menos, R$ 10.260,54.

Além da taxa de administração, ele pagou também 22,5% de Imposto de Renda. Mau negócio, portanto.

A situação fica melhor para o investidor do fundo de investimento se a taxa Selic aumentar para 10% ao ano. Neste caso, o investidor irá ganhar sempre da poupança, exceto num único cenário: se investir por menos de seis meses num fundo com taxa de administração de 2% ao ano.

Pela simulação do professor Dutra, o investidor que tivesse aplicado R$ 10.000,00 na caderneta teria R$ 10.318,42 em seis meses e R$ 11.335,84 em dois anos.

Se tivesse deixado o dinheiro no fundo com a menor taxa de administração, 0,5%, teria R$ 10.356,48 em seis meses e R$ 11.660,65 em dois anos. Uma bela diferença.

Mas se tivesse aplicado por seis anos no fundo com taxa de administração a 2% ao ano, perderia da poupança: R$ 10.297,01. Todo cuidado, como se vê, é pouco.

Selic acima de 9,5% diminui rentabilidade da poupança

Com a Selic acima de 9,5% ao ano, acontece um fenômeno interessante no cálculo da caderneta de poupança.

O professor Dutra Sobrinho explica que, à medida que a Selic sobe, um redutor aplicado sobre a Taxa Referencial (TR), que compõe o cálculo da caderneta, incide de forma mais agressiva, o que reduz a rentabilidade da aplicação.

Isso explica porque a caderneta tem um rendimento melhor com a Selic a 9,5% ao ano do que quando a taxa vai a 10% ao ano - R$ 11.365,64 ante R$ 11.335,84 em dois anos.

E também explica porque fica mais fácil do fundo ganhar da poupança quando os juros básicos da economia atingem esse nível.

Segundo Dutra Sobrinho, é preciso fazer o investidor ficar atento à rentabilidade líquida dos fundos, isto é, a rentabilidade já descontada a taxa de administração e IR. "Se não presta atenção, o investidor entra pelo cano", diz.

ID: {{comments.info.id}}

URL: {{comments.info.url}}

Ocorreu um erro ao carregar os comentários.

Por favor, tente novamente mais tarde.

{{comments.total}} Comentário

{{comments.total}} Comentários

Seja o primeiro a comentar

Essa discussão está encerrada

Não é possivel enviar novos comentários.

Essa área é exclusiva para você, assinante, ler e comentar.

Só assinantes do UOL podem comentar

Ainda não é assinante? Assine já.

Se você já é assinante do UOL, faça seu login.

O autor da mensagem, e não o UOL, é o responsável pelo comentário. Reserve um tempo para ler as Regras de Uso para comentários.