Parcelar compra no cartão é mesmo chique como afirma Virginia Fonseca?

A influenciadora Virginia Fonseca falou durante uma live que parcelar as compras no cartão de crédito é chique e que tem o hábito de comprar a prazo. Apesar das facilidades que a modalidade pode oferecer, especialistas orientam ter cautela neste tipo de uso para evitar o endividamento.

O que aconteceu

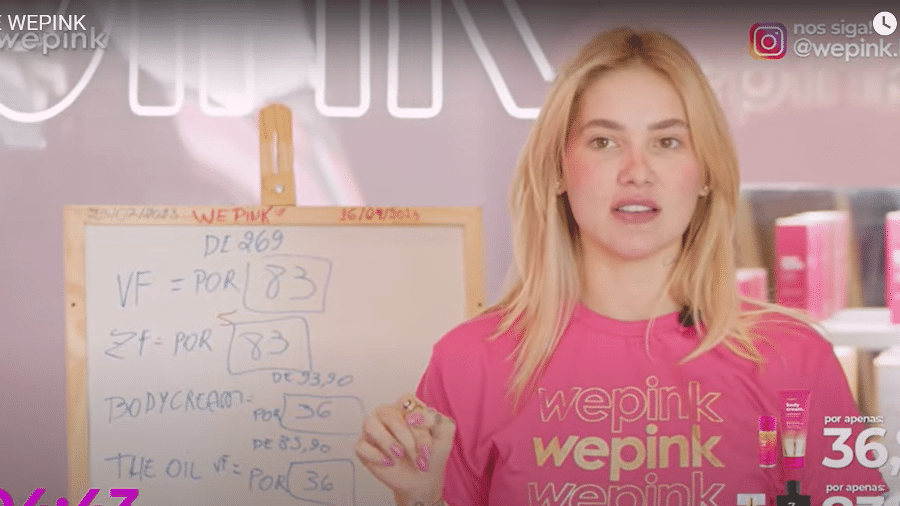

Virginia Fonseca é uma influenciadora digital e empresária. Ela tem uma linha de cosméticos chamada WePink e costuma fazer lives para alavancar as vendas dos seus produtos.

Ela disse que parcelar compras é chique porque mostra que o limite no cartão é alto. A declaração foi dada durante uma live, em 23 de julho, enquanto ela dizia que era possível parcelar a compra do produto em até 10 vezes.

O UOL procurou a assessoria de imprensa da Virginia Fonseca, mas até a publicação da reportagem ela não se manifestou sobre a sua declaração.

Eu descobri que parcelar é chique. Acredita? Eu não sabia. Ninguém paga no débito mais. (...) Você compra um valor alto e o cartão permite você comprar, e a pessoa vê [que você tem limite].

Virgínia Fonseca, influenciadora e empresária

Quando é vantagem parcelar

Quando é preciso comprar um bem e você não tem dinheiro. Se sua geladeira quebrou, por exemplo, e você precisa comprar outra, mas não tem uma reserva para essa situação, é uma saída, afirma a educadora financeira Simone Sgarbi.

Quando a empresa não oferece desconto para pagar à vista. Se você tem o dinheiro para comprar a geladeira, mas o valor é o mesmo para pagamento à vista, é melhor parcelar e investir a diferença, diz Simone.

Se você tem dinheiro para comprar o bem, mas o valor não muda se pagar à vista ou à prazo, compensa mais parcelar em 10 ou 12 vezes e investir o montante durante este período. Há investimentos com taxa pré-fixada que paga 14% ao ano. Se o consumidor conseguir manter o dinheiro aplicado durante o período do parcelamento, terá um bom retorno

Simone Sgarbi, educadora financeira

Cuidados com o parcelamento

Antes de parcelar, é preciso avaliar o orçamento mensal. Luiz Fernando da Silva, especialista em crédito do Ailos, afirma é preciso avaliar todos os gastos obrigatórios e compras já feitas para não comprometer a renda e se endividar.

Fique de olho na fatura do cartão. Simone ressalta que, para não haver surpresa com a conta no fim do mês, é importante acompanhar os valores lançados toda semana. No primeiro indicativo de que o consumidor vai estourar o orçamento, vale buscar outras formas de crédito para cobrir o rombo e não se endividar com o rotativo ou parcelamento do cartão.

As pessoas veem o cartão de crédito como um complemento da sua renda e ele nada mais é do que um empréstimo pré-aprovado que o banco cobra juros alto se não pagar. Por isso, é importante usá-lo com cautela para evitar o endividamento

Simone Sgarbi, educadora financeira

Quanto maior o limite do cartão de crédito, maior a chance de se endividar porque dá para fazer muito parcelamento. Por isso, é importante acompanhar sempre o valor da fatura ao longo do mês

Luiz Fernando da Silva, especialista em crédito do Ailos

Acumular milhas não é para todos

Cuidado com os gastos no cartão para acumular pontos ou milhas. Silva explica que a conversão das compras em pontos ou milhas tem relação com o dólar. Há programas que dão um ponto a cada dólar gasto, por exemplo. Como a cotação varia, a pontuação flutua bastante.

Newsletter

POR DENTRO DA BOLSA

Receba diariamente análises exclusivas da equipe do PagBank e saiba tudo que movimenta o mercado de ações.

Quero receberÉ preciso ter um volume de compras grande, concentrar a maior parte dos gastos mensais no cartão de crédito, para gerar milhas. E isso exige um controle ainda maior para não estourar o orçamento

Luiz Fernando da Silva, especialista em crédito do Ailos

Cartão de crédito tem juros altíssimos

Modalidade tem o maior índice de inadimplência. O cartão de crédito lidera o ranking de contas em atraso, com (31%), segundo pesquisa da CNDL (Confederação Nacional de Dirigentes Lojistas) e pelo SPC Brasil (Serviço de Proteção ao Crédito).

Em maio, os juros para quem não efetuava o pagamento total da fatura atingiram 455,1% ao ano. Isso dá 15,18% ao mês. Entenda cálculo do crédito rotativo e como escapar das dívidas.

Deixe seu comentário