Por que a China está desacelerando e qual o impacto para o Brasil

A China divulgou na terça-feira (5) uma meta de crescimento de 5% do seu PIB para 2024. O nível é considerado "modesto", muito abaixo do que foi a aceleração da economia entre 1990 e 2000, mas ainda assim não será uma meta fácil de se alcançar, disse o primeiro-ministro Li Qiang.

Desaceleração da economia e o mercado imobiliário

O anúncio foi feito durante a abertura da sessão anual da APN (Assembleia Popular Nacional), o Parlamento chinês, em Pequim. Li Qiang afirmou que o país deve "manter o rumo da política, trabalhar mais duro e mobilizar esforços coordenados de todas as partes".

Wang Tao, economista-chefe para a China do banco UBS, disse que o objetivo é ambicioso. Isso porque a China lida hoje com uma forte crise imobiliária, taxa de desemprego elevada entre os jovens, além de sofrer com a desaceleração econômica mundial que afeta as exportações do país.

A China cresceu 5,2% no ano passado, totalizando um PIB de 126,06 trilhões de yuans. O resultado superou a meta estipulada de 5%. Os dados foram divulgados em janeiro e na ocasião, Kang Yi, diretor do Escritório Nacional de Estatísticas do país, destacou que o resultado foi acima do crescimento econômico mundial médio e que também está "entre os mais elevados das principais economias do mundo". Mas fez uma ressalva: foi um número "duramente conquistado".

O FMI projeta uma desaceleração do PIB da segunda maior economia global para os próximos anos. A organização prevê um crescimento de 4,6% em 2024 e que em 2028 deve ser de 3,4%. O relatório divulgado pelo fundo no início de fevereiro elencou diversos fatores que vão contribuir para este arrefecimento, como a crise no setor imobiliário e a queda nas exportações.

O crescimento da Índia deve, inclusive, superar o da China. O World Economic Outlook do FMI apontou que a expectativa é que país cresça 6,5% neste ano e em 2025. Filipinas e Indonésia aparecem em segundo e terceiro lugar, respectivamente, e depois vem a China.

A notícia não é necessariamente desastrosa. Isso porque o crescimento menor no longo prazo diz pouco sobre a saúde da economia. "Uma economia muito mais rica que cresce menos tem muito mais do que uma economia pequena que cresce mais. Esse número de 3% [em 2028] só reflete questão estrutural, saudável e esperada. Nada que nos tira o sono", diz Livio Ribeiro, sócio da consultoria BRGC e pesquisador associado da FGV-Ibre.

O analista ainda explica que o país passa por um cenário de mudanças nos vetores de crescimento, com uma economia menos dependente de grandes investimentos. Isso não é, no entanto, a mesma coisa que dizer que a demanda vai ser menor. É o caso, por exemplo, da demanda por minério de ferro — a China é o principal mercado consumidor do mundo da commodity, que é matéria-prima do aço (muito utilizado na construção civil). As importações bateram recorde em 2023, houve um aumento de 6,6% em relação em relação a 2022.

Roberto Dumas, economista e professor do Insper, acredita que, de fato, a desaceleração econômica é esperada. Isso porque o real estate (propriedade real, termo relacionado a imóveis ou ativos imobiliários) representa algo entre 30% e 35% do crescimento da China por investimento, e reduzir o investimento em real estate é a política do atual governo.

Isso não significa que um crescimento muito baixo seria aceito. "Eu diria que o governo vai continuar com uma política eventualmente expansionista, do tipo stop and go, mas não como uma bomba como ele soltou em 2009 de US$ 600 bilhões [pacote de estímulos à economia em um período de desaceleração]. Ele vai tentar evitar que a China entre em recessão. Mas isso é uma verdade. A China vai crescer menos porque um dos principais motores é a infraestrutura e o real estate, e o governo quer desalavancar", diz.

Uma possível maneira de limitar essa queda no crescimento é tentar, justamente, aumentar as exportações. É o caso dos carros elétricos, por exemplo, a preços mais baratos. "Exportar deflação é uma coisa que o governo chinês está tentando fazer para limitar a queda do PIB sem realavancar o real estate novamente e sem permitir uma queda ou uma recessão, ou um crescimento de 2%, 3%. Por isso que eu acredito que o crescimento vai ser menor".

A economia também deve se basear no aumento do consumo, o que Dumas chama de "terceiro motor". "A política está ligada à economia, está ligada à sociedade. Não dá para dissociar, eu preciso manter um crescimento. Então a China precisa virar o transatlântico dela devagar para virar consumption oriented. Isso leva um decréscimo na aceleração do crescimento. O governo fala: 'Nós estamos botando dinheiro e não estamos crescendo. Então liga o terceiro motor do avião'. Qual é o terceiro motor? Consumo".

Ainda é difícil mensurar quais devem ser os impactos da desaceleração para o Brasil, que tem a China como o seu maior parceiro comercial. Dados da balança comercial brasileira em 2023 divulgados pelo MDIC (Ministério do Desenvolvimento, Indústria, Comércio e Serviços) em janeiro mostram que as exportações para a China ultrapassaram pela primeira vez na história a marca dos US$ 100 bilhões no ano passado.

Herlon Brandão, diretor de Estatísticas e Estudos de Comércio Exterior da pasta, afirmou que as exportações de minério de ferro em 2023 "surpreenderam muito". Segundo o porta-voz, a China continuou demandando o produto brasileiro, mesmo com a economia do país asiático desacelerando.

Com a mudança no direcionamento para a economia, com foco em consumo, é esperado que o Brasil se beneficie com a venda de commodities agrícolas, principalmente. "Exportação líquida tende a ser menor, não adianta ser como era em 2008, mas o consumo vai ser forte. Só que o consumo não consegue suplantar o decréscimo de investimento em exportação líquida. Isso beneficia o nosso agronegócio, não apenas o nosso, mas do mundo inteiro, porque eles precisam de proteína animal, eles precisam de grãos, eles precisam de tudo isso, que o Brasil é um ótimo país complementar", diz Dumas.

Newsletter

POR DENTRO DA BOLSA

Receba diariamente análises exclusivas da equipe do PagBank e saiba tudo que movimenta o mercado de ações.

Quero receberApesar das expectativas de desaceleração, o especialista pondera que os números precisam ser trabalhados de forma correta. É muito mais difícil crescer a índices maiores quando a economia já é grande demais, como é o caso da China hoje.

Uma coisa é crescer 14% em 2007, quando você não era tão grande. Outra coisa é crescer 4,5% em 2025, 2024, quando você já é bem grande. Então, a China tem um importante espaço ainda, um relevante espaço na economia mundial. Mas ainda está chegando lá, e os Estados Unidos não ficaram para trás. Ou seja, aquele ímpeto de crescer 8% todo ano, 7% todo ano, diminuiu. Mas não é um número que você possa desprezar.

Roberto Dumas, economista e professor do Insper

Mercado imobiliário em crise

O Banco do Povo da China reduziu no final de fevereiro a LPR (loan prime rate, ou taxa de juros de referência para empréstimos) de 5 anos de 4,2% para 3,95% ao ano. Já a taxa de referência de 1 ano foi mantida em 3,45% pelo sexto mês consecutivo. O PBoC não alterava os juros desde agosto do ano passado, e a medida foi vista como benéfica para o mercado imobiliário.

A medida anunciada foi considerada positiva. Em entrevista à Reuters, Ben Bennett, estrategista de investimentos para a Ásia-Pacífico da Legal and General Investment Management em Hong Kong, disse que o anúncio sinaliza uma determinação em apoiar o mercado imobiliário do país. "Precisamos ver se isso é acompanhado de mais injeções de dinheiro em credores, projetos habitacionais e incorporadores", declarou.

O país busca dar suporte ao setor, que enfrenta dificuldades e é extremamente importante para a economia chinesa. O mercado representa cerca de 20% do PIB e cresceu muito nos últimos anos. É importante ressaltar que na China 80% das famílias têm casa própria.

Uma política fiscal expansionista que olhasse para o mercado de real estate e o da infraestrutura poderia ajudar mais o setor. Mas Dumas reitera, no entanto, que este não é objetivo de Xi Jinping no momento; seria uma "guinada de 180 graus na política" do atual presidente.

Livio Ribeiro acredita que não se pode falar em bolha imobiliária. "Bolha é o comportamento dos preços descompassados das características de demanda e oferta, não tem respaldo na estrutura econômica, então vai estourar. Os preços imobiliários chineses passaram décadas avançando e mais recentemente houve a redução desses preços. O problema é que a redução foi gerada por política pública, foi o governo que passou uma série de regulações que limitaram a capacidade das incorporadoras imobiliárias e diminuíram a pressão do mercado", diz.

Os chineses compravam imóveis pensando em "retorno garantido". Era uma forma de construir patrimônio, mas no momento em que os preços começaram a cair, isso deixou de fazer sentido. Livio ressalta que, inclusive, boa parte dos imóveis vazios no país têm, sim, proprietários.

No momento em que eu estou mais pobre, meu filho tem dificuldade de arrumar emprego, há menos vendas de produtos chineses no mundo, pessoas presas em casa por conta da pandemia do covid-19, esse é o momento em que você vai comprar como um louco? Você está misturando efeitos de demanda e oferta que se retroalimentam e tornam esse cenário um comportamento muito mais difícil, muito mais instável. Não vamos associar a estouro da bolha porque essa diminuição de preços não foi endógena. Foi o governo que mudou isso aqui, e aí você criou reverberações e uma crise e confiança para qual não há nenhum sinal de fim próximo.

Livio Ribeiro, sócio da consultoria BRGC e pesquisador associado do FGV-Ibre

Ao anunciar a meta para o PIB em 2024 nesta terça-feira, o primeiro-ministro Li Qiang prometeu medidas para "transformar a economia". Essa mudança visa, justamente, neutralizar os riscos alimentados por "incorporadoras imobiliárias falidas e cidades endividadas". Ele não deu, no entanto, mais detalhes ou prazos. "Temos que avançar com a transformação do modelo de crescimento, fazendo ajustes estruturais, melhorando a qualidade e aprimorando o desempenho", declarou.

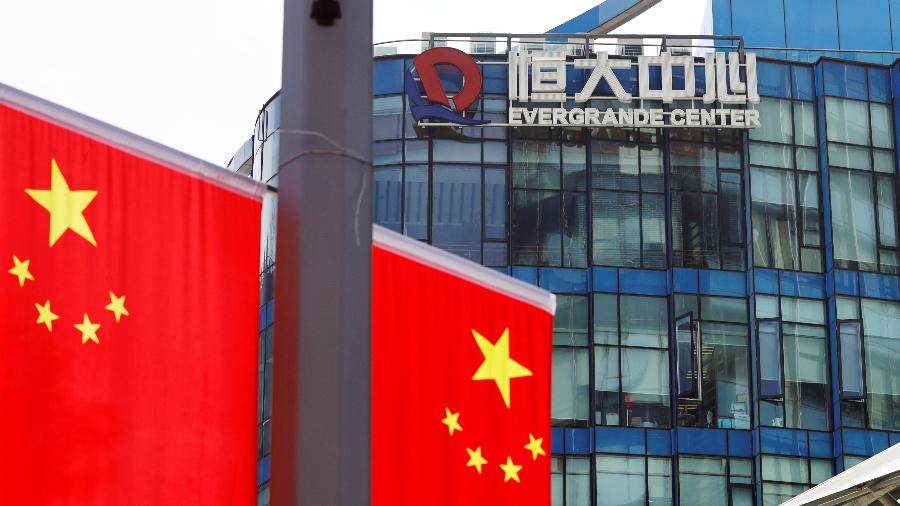

Falência da Evergrande

Por intervenção do governo, o especialista se refere às medidas anunciadas pelo presidente Xi Jinping em 2020. Na ocasião, foram anunciadas as chamadas de "Três Linhas Vermelhas" (Three Red Lines), política que impactou diretamente o preço dos ativos imobiliários. Um dos pontos destacava qual era o limite para o volume de dívidas que empresas do setor podiam acumular: o valor não poderia exceder 70% de seus ativos; o total da dívida deveria estar 100% abaixo de seu valor de mercado e as reservas financeiras deveriam permanecer em 100% do endividamento de curto prazo.

A Evergrande, gigante do mercado, já somava mais de US$ 300 bilhões em passivos, ou seja, despesas e dívidas. Há anos, a incorporadora financiava projetos de construção em andamento com os depósitos de clientes para iniciativas imobiliárias futuras. Boa parte da dívida vinha de depósitos pagos por cidadãos chineses comuns para compra de apartamentos recém-construídos.

No final de janeiro, o Tribunal de Hong Kong decretou a falência da Evergrande. Linda Chan, juíza encarregada do processo, destacou que companhia não apresentou uma proposta viável de reestruturação após mais de dois anos de um calote de dívida internacional e várias audiências judiciais.

O mercado repercutiu que a decisão da justiça não deve impactar fortemente a operação da empresa em um primeiro momento. Isso porque pode levar meses ou anos para que o liquidante nomeado pelos credores assuma o controle das subsidiárias na China continental, que é uma jurisdição diferente da de Hong Kong.

Por isso, o investidor chinês deve se prejudicar menos do que o estrangeiro. "Política, economia e sociedade é uma coisa só. A economia vai mal, a sociedade reclama. Quando a sociedade reclama, eu peço a cabeça do rei. Você não elege, não reelege. Mas numa ditadura, você não pode reclamar. Então, para eu não permitir que você reclame, eu tenho que permitir uns 4% de crescimento econômico e não posso deixar com que uma gigantesca como a Evergrande impetre uma perda tão grande assim na população da China Mainland [continental]. Gringo perdeu, não tem jeito. Mas para os investidores domésticos precisa ser diferente", explica Roberto Dumas.

Ele reitera a importância do governo não permitir uma "hecatombe em casa", impedir que as pessoas percam dinheiro como forma de evitar uma tensão social. "Então, por isso que ele pode dar o calote em relação a investidores estrangeiros, como está acontecendo. Agora, o calote estender para investidores domésticos e trazer essa perda para compradores ou quem está investindo real estate, ele precisa tomar muito cuidado", diz.

O período da pandemia foi de uma intervenção muito "draconiana" por parte do Partido Comunista Chinês no setor privado e na vida das pessoas. Este foi mais um fator que fez com que a população postergasse a compra daquilo que é mais caro, como é o caso de um imóvel.

Roberto Dumas, economista e professor do Insper

*Com Reuters, Estadão Conteúdo e AFP

Deixe seu comentário