Sua dívida de R$ 5.000 pode virar mais de R$ 27 mil em um ano; saiba evitar

Se faltar dinheiro para pagar as contas no fim do mês, o que você faz? Entra no cheque especial, usa o rotativo do cartão ou tem um pouco mais de trabalho e pede um empréstimo no banco?

A escolha errada custa caro. Ao longo de um ano, uma dívida de R$ 5.000 no cartão de crédito se transforma em R$ 27.371,87 -- 376,58% a mais que no consignado.

Os cálculos foram feitos pelo diretor-executivo da Anefac (Associação Nacional dos Executivos de Finanças, Administração e Contabilidade), Miguel Ribeiro de Oliveira, a pedido do UOL. Além do cartão e do consignado, ele também calculou o custo no cheque especial e no empréstimo pessoal em bancos e financeiras.

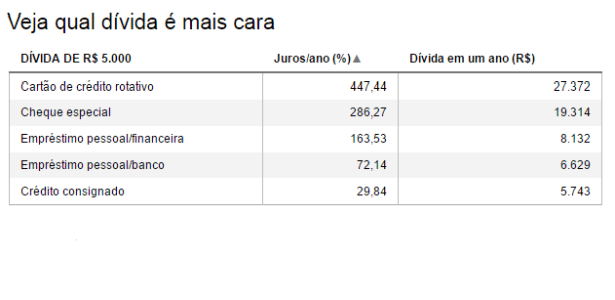

Para fazer as contas, Oliveira utilizou o levantamento de taxas de juros feito pela Anefac em junho. Segundo a entidade, as taxas médias e as dívidas finais são as seguintes:

Os valores para cartão de crédito e cheque consideram que o saldo devedor de R$ 5.000 ficou em aberto e sem nenhum pagamento.

Os valores para empréstimo pessoal em bancos e financeiras e empréstimo consignado consideram que a dívida principal foi paga em 12 parcelas mensais.

Conclusão: quem escolhe a linha de crédito errada paga muito mais. A dívida contraída no crédito rotativo do cartão é 377% mais cara que a dívida feita no empréstimo consignado. “A pessoa vai pagando o mínimo, e a dívida cresce exponencialmente por conta dos juros compostos”, diz Oliveira.

Ele explica que as pessoas se enganam com os juros pois acreditam que 15% ao mês resulta em 150% em 10 meses (15% x 10 meses), ou 180% em 12 meses (15% x 12 meses). “Mas um juro de 15% ao mês equivale a 435% ao ano”, diz.

“Os juros compostos são calculados sobre o saldo atualizado da dívida. Se alguém tem uma dívida de R$ 100 com juro de 15% paga R$ 15 no primeiro mês e já no segundo, o juro é calculado sobre R$ 115 e não sobre R$ 100”, diz.

O que fazer se estiver endividado

A primeira providência é trocar a dívida cara (cheque especial e cartão de crédito) por uma mais barata (empréstimo pessoal ou consignado)

Se não estiver conseguindo pagar a dívida, renegocie as condições.

Segundo Oliveira, os bancos estão mais acessíveis à renegociação por causa do desemprego e da crise, que estão fazendo a inadimplência aumentar.

“É importante salientar que cabe ao consumidor procurar o banco para renegociar, porque enquanto não faz esse pedido a dívida vai continuar exatamente como está, sendo corrigida com os juros maiores das modalidades mais caras”, diz.

Só renegocie para condições que consiga realmente pagar. É pior renegociar e não pagar, porque vai ficar mais difícil conseguir renegociar de novo.

ID: {{comments.info.id}}

URL: {{comments.info.url}}

Ocorreu um erro ao carregar os comentários.

Por favor, tente novamente mais tarde.

{{comments.total}} Comentário

{{comments.total}} Comentários

Seja o primeiro a comentar

Essa discussão está encerrada

Não é possivel enviar novos comentários.

Essa área é exclusiva para você, assinante, ler e comentar.

Só assinantes do UOL podem comentar

Ainda não é assinante? Assine já.

Se você já é assinante do UOL, faça seu login.

O autor da mensagem, e não o UOL, é o responsável pelo comentário. Reserve um tempo para ler as Regras de Uso para comentários.