Imposto de Renda 2022: Veja como declarar os ganhos de processo trabalhista

Ganhou um processo trabalhista? É preciso informar os valores recebidos na declaração do Imposto de Renda. Somente devem ser declarados no IR 2022 os valores efetivamente pagos em 2021. Se o processo ainda está em andamento ou se cabe recurso da empresa, aguarde o desfecho do caso e o pagamento.

O primeiro cuidado a tomar antes de fazer a declaração é entender quais valores foram recebidos. O tipo de pagamento determinará se o valor é tributável ou é isento, e em qual ficha da declaração ele será informado. Tenha em mãos uma cópia do processo ou o informe de rendimentos fornecido pela empresa que perdeu o processo.

Entenda o que foi pago no processo

De forma geral, os valores recebidos de processos trabalhistas podem ser divididos em dois grandes blocos: as indenizações e as verbas não pagas ou atrasadas.

Nas indenizações estão a rescisão do contrato de trabalho, reparação por danos morais, indenização por acidente de trabalho, invalidez, entre outras. Já as verbas não pagas ou atrasadas englobam salários, 13º, férias e aposentadoria.

É importante também detalhar quanto foi pago ao advogado. Parte dos honorários advocatícios pode ser usado para abater o imposto devido no processo.

Vamos usar como exemplo para esta matéria o caso de um trabalhador que recebeu R$ 100 mil em um processo trabalhista. Desse montante, R$ 80 mil correspondem a salários e férias atrasados; e R$ 20 mil foram de indenizações da rescisão e por dano moral. O advogado ficou com 30% do valor total da ação, ou seja, R$ 30 mil.

Veja a seguir como informar cada valor na declaração.

Indenizações são isentas de imposto

As indenizações trabalhistas devem ser informadas na ficha de "Rendimentos isentos" da declaração.

No exemplo citado acima, o trabalhador recebeu R$ 20 mil de indenizações. Imagine que R$ 15 mil correspondem à rescisão do contrato de trabalho e R$ 5 mil de indenização por danos morais.

Localize a ficha no menu do lado esquerdo da tela do programa do IR 2022 e clique em "Novo".

Selecione o código "04" para informar "indenizações por rescisão de contrato de trabalho, inclusive a título de PDV (plano de demissão voluntária), por acidente de trabalho e FGTS".

Informe o nome e CNPJ da empresa e o valor recebido. No nosso exemplo, o valor é de R$ 15 mil. Clique em "OK" para concluir o preenchimento.

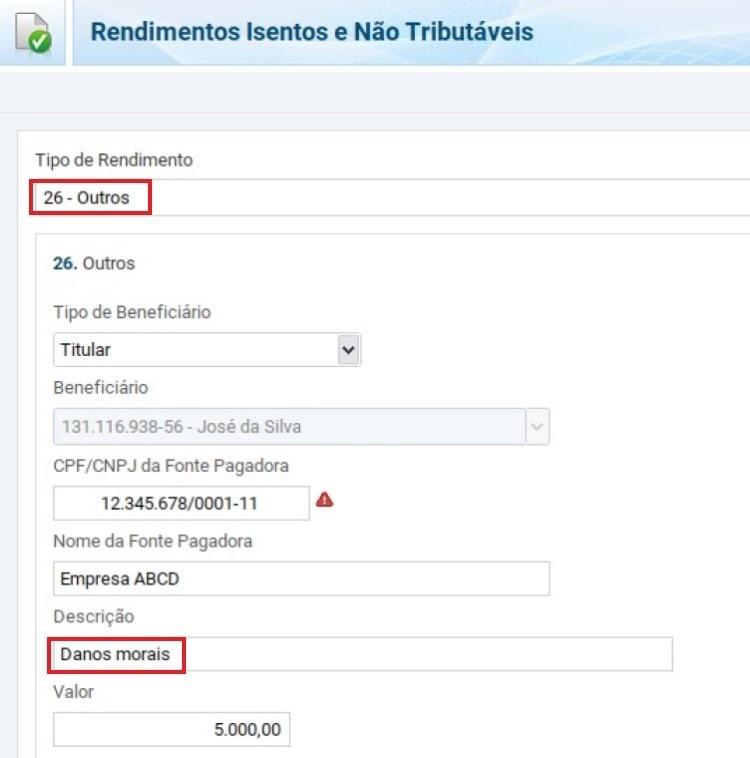

A indenização por dano moral deve entrar na mesma ficha de "Rendimentos isentos", mas utilizando outro código: "26 - outros".

Qualquer tipo de indenização que não se encaixe na descrição do código "04" deve ser informada no código "26".

Em sequida, coloque no campo "descrição" do que se trata o valor: "Indenização por danos morais".

Informe o nome e CNPJ da empresa e o valor recebido. No nosso exemplo, foram R$ 5 mil. Clique em "OK" para concluir.

Verbas trabalhistas entram na ficha "Rendimentos recebidos acumuladamente"

Salários atrasados, férias não pagas, aposentadoria e outras verbas trabalhistas que não tenham característica de indenização devem ser informadas na ficha "Rendimentos recebidos acumuladamente", também chamada apenas de "RRA".

Localize a ficha no menu do lado esquerdo da tela do programa do IR 2022. Clique em "Novo". Informe o CNPJ e o nome da empresa.

Preste muita atenção ao preencher o campo "rendimentos tributáveis". Você deverá informar o valor da ação trabalhista sujeito à tributação, menos os honorários advocatícios proporcionais a esse valor.

Para ficar mais claro, vamos voltar ao exemplo citado acima. O processo tem valor total de R$ 100 mil. Destes, R$ 80 mil correspondem a verbas trabalhistas sujeitas à tributação.

O honorário do advogado representa 30% do valor total da ação. Entretanto, o que pode ser deduzido é apenas o honorário proporcional ao rendimento tributável, ou seja, 30% de R$ 80 mil, o que resulta em R$ 24 mil.

Portanto, no exemplo dado, o campo "Rendimentos tributáveis" deverá ser preenchido com o valor de R$ 56 mil (R$ 80 mil menos R$ 24 mil). Ou seja, o imposto será calculado sobre esse montante.

No campo "Contribuição Previdenciária Oficial", informe o valor de INSS que foi retido pelo empregador no pagamento da ação, se for o caso.

Se houve "Imposto retido na fonte", preencha no respectivo campo o valor informado pela empresa.

Caso você seja maior de 65 anos e recebeu aposentadoria ou pensão atrasados, informe o valor da "parcela isenta de 65 anos" no respectivo campo, conforme consta no informe do INSS ou da fonte pagadora, para ter direito a essa isenção.

Informe o "mês de recebimento" dos valores e o "número de meses" a que se refere o processo. Essa informação deve constar no processo ou no informe de rendimentos fornecido pela empresa. Se tiver dificuldade para encontrá-la, peça ajuda ao advogado responsável pelo processo.

Escolha da forma de tributação na ficha RRA

Antes de concluir o preenchimento da ficha "Rendimentos recebidos acumuladamente" ou "RRA", você deve escolher na própria ficha a forma de tributação que incidirá sobre os valores tributáveis recebidos na ação trabalhista.

Você pode optar pela tributação "exclusiva na fonte", pela qual o imposto será calculado com base na tabela progressiva do Imposto de Renda (cuja faixa de isenção vai até R$ 1.903,98 por mês).

Essa opção levará em conta o número de meses a que se refere o processo, ou seja, os valores serão distribuídos proporcionalmente a cada mês para, então, aplicar a tabela. Caso a empresa já tenha retido o imposto no momento do pagamento da ação trabalhista, esse valor será levado em conta, o que pode resultar em restituição, caso a retenção seja maior que o devido.

A outra opção é pelo "ajuste anual". Nessa forma de tributação, os rendimentos da ação trabalhista serão somados aos demais rendimentos obtidos por você no ano passado.

Nesse caso, serão levadas em conta as deduções legais, como despesas com educação e saúde, caso você faça o modelo completo de declaração, ou o desconto padrão de 20% sobre os rendimentos totais declarados, se a escolha for pelo modelo simplificado.

Na dúvida, faça simulações com as duas formas de tributação disponíveis na ficha RRA e verifique o efeito na sua declaração no campo "opção pela tributação", no canto esquerdo inferior da tela do programa de preenchimento do IR 2022.

Você pode escolher qualquer uma das duas tributações. Portanto, selecione a que for mais vantajosa, ou seja, resultar em restituição maior ou em menor imposto a pagar.

Após definir a tributação, não esqueça de clicar em "OK" para concluir o preenchimento da ficha RRA.

Informe o gasto com o advogado em "Pagamentos efetuados"

A última etapa para declarar um processo trabalhista no Imposto de Renda é informar quanto você gastou com o advogado.

Localize a ficha "Pagamentos efetuados" no menu do lado esquerdo da tela do programa do IR 2022. Clique em "Novo".

Selecione o código "61 - Advogados (honorários relativos a ações judiciais trabalhistas)". Informe o nome do advogado ou escritório, com o respectivo CPF ou CNPJ.

No campo valor, informe o total pago ao advogado no processo. No exemplo dado acima, os honorários correspondem a 30% do valor total da ação, ou seja, R$ 30 mil.

Perceba que o valor é diferente do que foi usado na ficha "RRA" (R$ 24 mil) para reduzir a base de cálculo do imposto. Na ficha de "pagamentos efetuados" você deve informar o total efetivamente pago ao advogado.

ID: {{comments.info.id}}

URL: {{comments.info.url}}

Ocorreu um erro ao carregar os comentários.

Por favor, tente novamente mais tarde.

{{comments.total}} Comentário

{{comments.total}} Comentários

Seja o primeiro a comentar

Essa discussão está encerrada

Não é possivel enviar novos comentários.

Essa área é exclusiva para você, assinante, ler e comentar.

Só assinantes do UOL podem comentar

Ainda não é assinante? Assine já.

Se você já é assinante do UOL, faça seu login.

O autor da mensagem, e não o UOL, é o responsável pelo comentário. Reserve um tempo para ler as Regras de Uso para comentários.