Petrobras (PETR4): como estatais e 'junior oils' podem ser afetadas pelas crise dos dividendos extras?

Desde o último dia 7 de março, data em que o balanço do 4T23 da Petrobras (PETR4) foi divulgado, o mercado tem acompanhado de perto os desdobramentos em relação ao não pagamento de dividendos extraordinários. De que forma isso poderia influenciar as ações de outras estatais, como o Banco do Brasil (BBAS3)? Outras empresas menores do setor - as 'junior oils' - seriam uma boa alternativa neste momento?

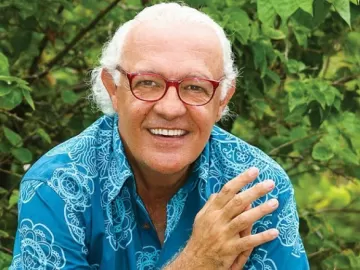

Segundo Vinicius Moura, economista e sócio da Matriz Capital, esse efeito do episódio dos dividendos da Petrobras pode ocorrer devido a uma percepção geral de risco político ou de gestão associada às empresas sob controle da União.

"Se os investidores começarem a questionar a governança corporativa, a política de dividendos ou a interferência política em uma estatal, isso pode levar a uma reavaliação do risco em outras estatais, afetando potencialmente suas cotações no mercado acionário", explica o analista.

Para Moura, outras empresas podem ser afetadas pela percepção de risco gerada em torno da Petrobras após a questão envolvendo os dividendos extraordinários, mas o impacto, contudo, varia de acordo com a situação específica de cada empresa, seu setor de atuação e como ela é percebida em termos de gestão e políticas internas.

No dia 8 de março, dia seguinte à divulgação do balanço da Petrobras e da confirmação da não distribuição de dividendos extraordinários, as ações preferenciais (PETR4) chegaram a tombar 10,57%, fazendo com que a companhia perdesse R$ 55,3 bilhões em valor de mercado.

Assim, para além da questão dos dividendos, o economista e sócio da Matriz Capital acredita que a perspectiva para as ações da Petrobras em 2024 depende de vários fatores, incluindo os preços globais do petróleo, a política energética nacional e global, assim como a capacidade de a empresa de manter sua lucratividade e eficiência operacional.

"Se a companhia conseguir navegar positivamente por essas questões, poderá haver uma recuperação ou estabilização nas suas ações. Contudo, o cenário é incerto e depende de desenvolvimentos futuros", ressalta.

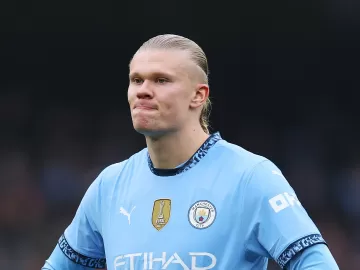

Sidney Lima, analista da Ouro Preto Investimentos, concorda com essa tese, e acredita que as ações da estatal do petróleo devem seguir enfrentando volatilidade e pressão devido às incertezas em relação à política de dividendos e às condições do mercado de energia e commodities. "A volatilidade pode ser exacerbada por eventos macroeconômicos, políticos e regulatórios", pontua.

Petrobras e dividendos extraordinários: vale a pena migrar para as 'junior oils'?

Em meio ao conflito gerado pelo não pagamento de dividendos extraordinários por parte da Petrobras, o mercado passou a questionar se a migração para empresas de exploração e produção de petróleo de menor porte - as petroleiras juniores (ou 'junior oils', como são conhecidas) - poderia ser uma boa alternativa para investimento.

Em relatório setorial divulgado no final da semana passada, o BB Investimentos chegou a recomendar 'compra' para as ações de PRIO (PRIO3), mas sem pontuar preço-alvo e sem avaliar os resultados do quarto trimestre de 2024.

Em contrapartida, o banco tem recomendação de 'compra' para os papéis da Petrobras, com preço-alvo a R$ 42,00. Segundo o analista Daniel Cobucci, os números do 4T23 da Petrobras ficaram ligeiramente abaixo das expectativas de mercado, mas as ações desabaram desde o que dividendos extraordinários não foram anunciados, como esperava o mercado.

"No ano, a companhia entregou um Ebitda 23% menor a/a, dada a queda nos preços de petróleo e câmbio, em linha com pares globais. Seguimos vendo boas perspectivas de crescimento da produção, com custos de extração reduzidos, o que deve seguir produzindo boa geração de caixa e dividendos", escreve Cobucci.

Para Vinicius Moura, economista e sócio da Matriz Capital, as "junior oils" podem se beneficiar da questão do não pagamento de dividendos extraordinários por diferentes motivos. Em um primeiro momento, diz ele, a migração de investidores em busca de alternativas com potencial de dividendos mais atrativos ou menor percepção de risco político pode aumentar o capital disponível para essas empresas.

"Além disso, se a Petrobras reduzir seu ritmo de investimentos ou exploração, pode haver oportunidades de mercado para essas companhias. Empresas como a Enauta (ENAT3) e a 3R Petroleum (RRRP3) podem se posicionar para aproveitar essas oportunidades, dependendo de sua capacidade de operação e estratégia de crescimento", avalia.

"Empresas como 3R Petroleum, PRIO e PetroReconcavo (RECV3) podem estar entre as que devem se beneficiar no momento com a questão da Petrobras. Contudo, é importante que o investidor avalie, pois, mesmo sendo 'junior oils', elas possuem números distintos, e uma boa análise entre elas pode ser um grande diferencial", finaliza Sidney Lima, analista da Ouro Preto Investimentos.

Petrobras confirma proposta de reter dividendos extraordinários em assembleia

O conselho de administração da Petrobras autorizou o encaminhamento da proposta de pagar somente dividendos ordinários aos seus investidores. A pauta deve ser tratada na próxima Assembleia Geral Ordinária (AGO), cuja estimativa é de que aconteça no dia 25 de abril de 2024.

Conforme anunciado na última sexta-feira (22), os dividendos da Petrobras confirmados terão o valor de mais de R$ 14,2 bilhões, cujo montante será distribuído somente aos investidores comprados nas ações da petroleira até a data da assembleia. A partir disso, cerca de R$ 72,4 bilhões serão contabilizados em pagamentos de proventos em 2023.

O montante será distribuído em duas parcelas iguais de R$ 7,1 bilhões. O primeiro pagamento de proventos da Petrobras vai ser realizado em 25 de maio de 2024, enquanto a segunda será paga em 20 de junho deste ano.

Para Vinicius Moura, da Matriz Capital, a proposta do conselho da Petrobras de pagar apenas dividendos ordinários aos investidores e sua aprovação na próxima Assembleia Geral Ordinária (AGO) reflete um movimento potencialmente voltado à sustentabilidade financeira da empresa.

"Se os acionistas perceberem essa medida como uma forma de garantir a estabilidade financeira a longo prazo da Petrobras, a decisão pode ser bem recebida. Contudo, isso também pode descontentar acionistas que esperavam retornos mais imediatos, afetando temporariamente o preço das ações", alerta.

Short Petrobras (PETR4)? Goldman Sachs tem tese 'antiestatais'

Em relatório divulgado recentemente, especialistas do Goldman Sachs (GSGI34) passaram a recomendar venda de ações de companhias estatais, contemplando Petrobras (PETR4), Banco do Brasil (BBAS3), Cemig (CMIG4) e Sabesp (SBSP3).

A justificativa para a tese, contudo, não é pura e simplesmente por causa do risco político e os ruídos associados a ele - como tem ocorrido com a Petrobras desde a divulgação do balanço do 4T23 e o não pagamento de dividendos extraordinários.

O Goldman Sachs aponta que as empresas estatais performaram melhor do que seus respectivos pares privados desde a pandemia. No entanto, a tendência é de que, no momento atual, essa lógica seja invertida em função do atual ciclo de juros.

Nesse sentido, o banco de investimentos cita o iminente início do ciclo de corte de juros por parte do Federal Reserve (Fed). Assim, segundo o Goldman Sachs, há "riscos negativos para o desempenho das empresas estatais".

Ainda assim, os especialistas reconhecem que a Petrobras tem uma situação relativamente mais cômoda, com desalavancagem em dia e outros indicadores financeiros saudáveis, como o fluxo de caixa. Apesar disso, apontam que as alterações de Capex e as possíveis mudanças na governança da companhia podem afetar seu futuro.

Deixe seu comentário

O autor da mensagem, e não o UOL, é o responsável pelo comentário. Leia as Regras de Uso do UOL.