Imposto de Renda 2022: Quem investe em bitcoins é obrigado a declarar?

Se você comprou mais de R$ 5.000 em bitcoins ou outras criptomoedas, deve informar a posse e a negociação das moedas virtuais no Imposto de Renda 2022. A Receita Federal criou códigos específicos na ficha de "Bens e Direitos" para informar as criptomoedas. Veja nesta matéria como preencher a declaração.

Além disso, se você realizou vendas em montante superior a R$ 35 mil por mês, os eventuais lucros com essas operações estão sujeitos à retenção de imposto de ganho sobre capital, que deve ser pago no mês seguinte ao da venda. Ou seja, se você ainda não pagou o imposto sobre os lucros com as criptomoedas vendidas no ano passado, já está em dívida com a Receita.

Para ganhos mensais de até R$ 5 milhões, o imposto é de 15% sobre o lucro. A alíquota aumenta gradativamente acima desse valor.

Se o pagamento estiver atrasado, a multa é de 0,33% ao dia, até o limite de 20%, mais juros de 1% ao mês. Veja a seguir como preencher a declaração do IR 2022, recolher o imposto sobre os ganhos com criptomoedas corretamente e pagar eventuais impostos atrasados.

Criptomoeda deve ser declarada na ficha Bens e Direitos

A Receita Federal exige que a posse de moedas virtuais acima de R$ 5 mil seja informada no IR 2022. As criptomoedas devem ser declaradas como se fossem um bem, como uma casa, um carro ou uma aplicação financeira.

Para cada tipo de criptomoeda adquirida, abra uma ficha nova na declaração. Não misture as compras de bitcoin com ether, por exemplo.

Abra a ficha "Bens e Direitos" no programa da declaração do IR 2022 e clique em "Novo". Informe se a compra foi feita por você ou por um dos seus dependentes.

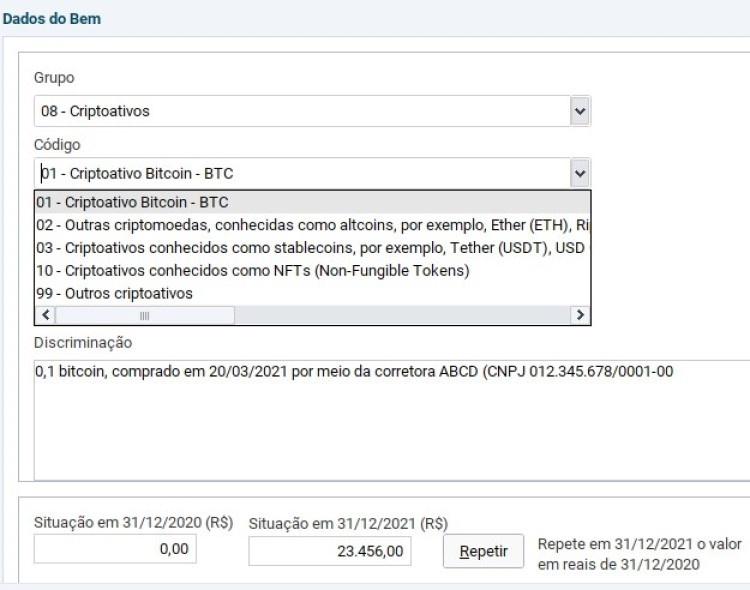

A partir da declaração deste ano, a Receita Federal criou um grupo (08-Criptoativos) e códigos específicos para informar moedas virtuais. Veja quais são os códigos:

- 01 - Bitcoin (BTC);

- 02 - Outras criptomoedas, conhecidas como altcoins: Ether (ETH), Binance Coin (BNB), XRP (Ripple), Bitcoin Cash (BCH), Litecoin (LTC), Cardano (ADA), Solana (SOL), Dogecoin (DOGE), entre outros.

- 03 - Stablecoins, como Tether (USDT), Brazilian Digital Token (BRZ), USDC, Binance dólar (BUSD), TrueUSD (TUSD), DAI, Paxos Gold (PAXG), Gemini dólar (GUSD), entre outros.

- 10 - NFTs (Non-Fungible Tokens): Tokens representativos de direitos sobre bens digitais ou físicos, como colecionáveis, obras de arte e imóveis.

- 99 - Outros criptoativos não incluídos nos códigos 1, 2, 3 ou 10: Fan Tokens, Tokens de Precatório, Tokens de Consórcio, Tokens de Crédito de carbono, recebíveis, entre outros.

Detalhe a compra da moeda no campo "Discriminação". Coloque qual criptomoeda comprou, a quantidade adquirida, data da compra e o nome e CNPJ da corretora onde ocorreu a transação. Se a compra foi feita diretamente de outra pessoa, informe nome e CPF dela.

Também é importante informar onde as criptomoedas estão custodiadas (guardadas). Se estiverem em uma empresa ou corretora, informe o nome e CNPJ. Caso você mantenha as moedas virtuais em uma carteira digital, informe o modelo usado.

Se você não tinha criptomoedas em 2020, preencha o campo "Situação em 31/12/2020" com valor zero. No campo "Situação em 31/12/2021" informe o valor pago em reais.

Se você já tinha bitcoins ou outra moeda virtual e comprou mais, some o valor de 2020 com as compras de 2021 e informe o resultado no campo "situação em 31/12/2021".

Se você já tinha criptomoedas em 2020 e não comprou mais em 2021, apenas repita o valor do campo "situação em 31/12/2020" no campo "situação em 31/12/2021".

Não atualize o valor das moedas pela cotação atual. O que vale para a declaração do IR é quanto você pagou no momento da compra.

Caso você já tenha declarado criptomoedas no ano passado e utilizou o código "81 - Criptoativo Bitcoin" ou "99 - outros", atualize a ficha da declaração e declare suas moedas digitais de acordo com um dos códigos informados acima.

Comprei bitcoins no exterior. Tenho que declarar?

Sim. Quem comprou bitcoins ou outras moedas digitais por meio de uma corretora ("exchange") ou de outra pessoa no exterior também está obrigado a declarar a posse do bem. A declaração deve ser feita da mesma forma.

No campo "discriminação" informe os detalhes da compra, o nome e o país de origem da corretora. Informe o valor pago equivalente em reais na data da compra. No site do Banco Central é possível consultar a taxa de câmbio de diversas moedas em datas específicas.

E quem vendeu criptomoedas em 2021?

Quem vendeu criptomoedas no ano passado e já tinha declarado a posse delas em 2020 deve dar baixa do bem na declaração deste ano. Para isso, informe no campo "Discriminação" os detalhes da venda.

Repita o valor declarado em 2020 no campo "situação em 31/12/2020" e coloque zero no campo "situação em 31/12/2021".

Se você vendeu parte das moedas, reduza o valor de 2021 proporcionalmente à quantidade vendida. Por exemplo, você tinha 10 bitcoin declarado por R$ 300 mil, mas vendeu metade em 2021. Então informe o saldo de R$ 150 mil no campo "situação em 31/12/2021".

Vendas acima de R$ 35 mil por mês estão sujeitas a imposto

Se você vendeu mais do que R$ 35 mil em criptomoedas dentro do mesmo mês de 2021, o eventual lucro dessa operação está sujeito ao recolhimento de imposto sobre ganho de capital. Vendas mensais abaixo desse montante são isentas de imposto.

A tributação é progressiva, variando variam conforme o tamanho do lucro:

- 15% sobre o ganho líquido mensal de até R$ 5 milhões

- 17,5% sobre o ganho acima de R$ 5 milhões e abaixo de R$ 10 milhões

- 20% sobre o ganho acima de R$ 10 milhões e abaixo de R$ 30 milhões

- 22,5% sobre o ganho mensal acima de R$ 30 milhões

Imposto deve ser pago no mês seguinte à venda

O cálculo e o recolhimento do imposto sobre ganho de capital com criptomoedas é de responsabilidade do contribuinte.

Há um programa específico para declarar os ganhos de capital do ano passado, o GCAP 2021, que deve ser baixado pelo contribuinte no site da Receita.

O pagamento do imposto deve ser feito até o último dia útil do mês seguinte à venda. Por exemplo, se você vendeu bitcoins em março de 2021, o imposto deveria teria sido recolhido até 30 de abril daquele ano.

Para pagar o imposto você deve preencher o GCAP 2021 e gerar um Darf (documento de arrecadação federal) com seus dados (nome, telefone e CPF) e o "código de receita" com o número 4600, referente a imposto sobre ganho de capital na venda de bens.

É preciso gerar um Darf para cada mês do ano em que houve vendas de criptomoedas acima de R$ 35 mil com lucro.

O programa do GCAP não permite compensar lucros com eventuais prejuízos com a venda das criptomoedas em meses anteriores, como acontece na negociação de ações.

Veja como gerar novo Darf para imposto atrasado

Caso não tenha feito o pagamento no prazo correto, será necessário gerar um novo Darf, com juros de 1% ao mês e multa de 0,33% ao dia, que pode chegar a 20% do valor devido. Para calcular o Darf com multa e juros, utlilize o programa Sicalcweb, disponível do site da Receita.

É preciso calcular a multa e juros e gerar um novo Darf específico para cada mês de 2021 em que houve imposto a pagar.

Não esqueça de transferir as informações do GCAP para o IR 2022

Depois de preencher o GCAP 2021 e gerar os Darfs mensais com imposto sobre ganho de capital, você deve transferir as informações do programa do GCAP 2021 para a declaração do IR 2022.

No programa do GCAP 2021 selecione o comando "Exportar para o IRPF 2021" e salve o arquivo em uma pasta do seu computador de fácil acesso.

Em seguida, abra o programa da declaração do IR 2022 e localize a aba "Ganhos de capital", localizada no menu do lado esquerdo da tela do programa. Clique no item "Importação GCAP 2021".

Uma nova janela aparecerá no programa. Selecione a pasta onde você salvou o arquivo do GCAP e clique em "Importar" para concluir o processo.

ID: {{comments.info.id}}

URL: {{comments.info.url}}

Ocorreu um erro ao carregar os comentários.

Por favor, tente novamente mais tarde.

{{comments.total}} Comentário

{{comments.total}} Comentários

Seja o primeiro a comentar

Essa discussão está encerrada

Não é possivel enviar novos comentários.

Essa área é exclusiva para você, assinante, ler e comentar.

Só assinantes do UOL podem comentar

Ainda não é assinante? Assine já.

Se você já é assinante do UOL, faça seu login.

O autor da mensagem, e não o UOL, é o responsável pelo comentário. Reserve um tempo para ler as Regras de Uso para comentários.