Empréstimo em financeira vira opção na crise, mas é caro; confira 5 opções

Preocupados com o risco de calote, os bancos ficaram mais seletivos na hora de conceder crédito. Em meio à crise e com dificuldade de conseguir empréstimo nos bancos, uma saída para muitos brasileiros tem sido recorrer às financeiras.

"Diante desse cenário [de falta de crédito], as financeiras passaram a ser uma opção para quem precisa de empréstimo", diz Miguel Ribeiro de Oliveira, diretor de estudos e pesquisas da Associação Nacional dos Executivos de Finanças, Administração e Contabilidade (Anefac).

Omni, Midway e Pernambucanas não quiseram comentar se houve aumento na procura e Crefisa não retornou ao contato.

Será que é uma boa saída?

Especialistas ouvidos pelo UOL alertam que o crédito fácil e rápido oferecido por muitas financeiras pode ser uma armadilha. O motivo: taxas e juros altos.

A taxa média de juros do empréstimo pessoal em financeiras foi de 8,29% ao mês em dezembro, o que representa 160,05% ao ano, segundo pesquisa da Anefac. Algumas empresas chegam a cobrar juros de mais de 20% ao mês, mostram dados do Banco Central.

Para comparação, a mesma pesquisa da Anefac aponta que o empréstimo pessoal nos bancos tinha taxa média de 4,58% ao mês, ou 71,15% ao ano.

A solução é pesquisar em outras instituições e também outros tipos de crédito em busca de taxas menores. É possível consultar as taxas na página do Banco Central (http://zip.net/bms6Sl, link encurtado e seguro). Veja abaixo cinco opções para pegar um empréstimo mais em conta.

1. Crédito consignado

O consignado é um dos créditos mais baratos do mercado. Nos grandes bancos --Banco do Brasil, Bradesco, Caixa Econômica Federal, Itaú Unibanco e Santander--, os juros variam de 1,8% a 2,5% ao mês para servidores públicos, e de 2,56% a 3,26% ao mês para funcionários de empresas privadas.

Por que os juros são mais baixos? Basicamente porque os bancos têm a garantia de receber o dinheiro de volta, já que as parcelas são descontadas automaticamente do salário do trabalhador ou do benefício do INSS (no caso de aposentados e pensionistas).

Quem trabalha no setor privado precisa verificar se o empregador tem convênio com algum banco para oferecer o empréstimo consignado. Essa informação pode ser obtida no RH de sua empresa.

2. Cooperativas

As cooperativas de crédito costumam ter linhas com juros mais baixos do que bancos ou financeiras. Assim como no consignado, o valor das parcelas do empréstimo costuma ser descontado, mensalmente, da folha de pagamento.

O Bancoob, por exemplo, braço financeiro do Sicoob, cobra 2,17% ao mês, em média, no empréstimo pessoal. É uma das menores taxas para esse tipo de crédito, segundo dados do BC.

Para contratar empréstimo em cooperativa, porém, é preciso ser associado. Em geral, as cooperativas podem ser encontradas na própria empresa em que você trabalha. Também existem cooperativas ligadas a entidades de classe e sindicatos --boa opção para profissionais liberais, como médicos e advogados.

Outro benefício é que, ao se associar a uma cooperativa, você passa a ser um dos donos do negócio. "Você pessoa passa a ser sócio, paga uma taxa fixa de entrada, e também participa das decisões, ou seja, não é apenas cliente", explica o economista Richard Rytenband.

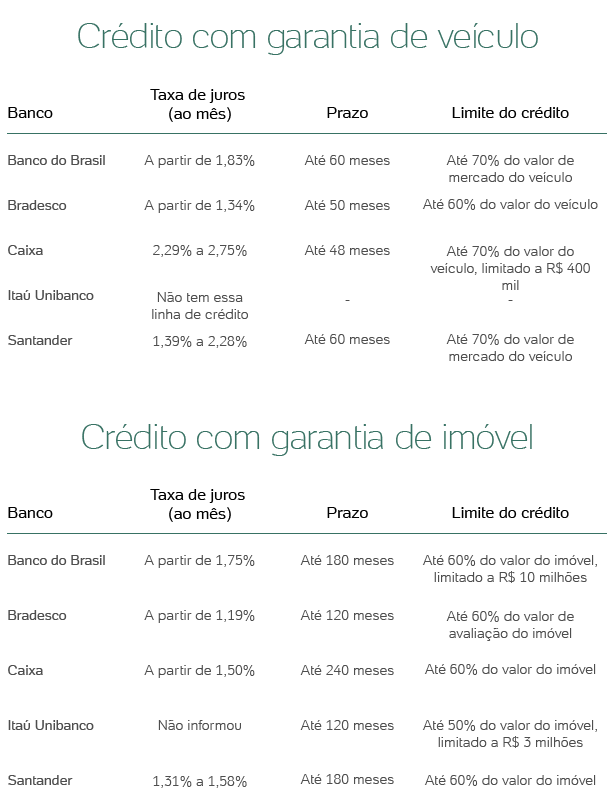

3. Imóvel ou carro como garantia

Dar o imóvel ou o carro como garantia é outra forma de pegar um empréstimo mais barato na praça. "Como são empréstimos com garantias reais, o risco da inadimplência [calote] para o banco é menor, o que possibilita poder emprestar maiores valores, em prazos mais longos e com juros bem menores", diz Oliveira, da Anefac.

A contratação desse tipo de crédito deve ser bem planejada, alertam os especialistas. Isso porque, se você não pagar o empréstimo, o que está em jogo é o seu bem. "A finalidade precisa ser sair de um alto grau de endividamento e com custo elevado, e não usar o dinheiro para consumo", afirma Rytenband.

O UOL apurou as condições oferecidas para esse tipo de linha de crédito nos cinco principais bancos. Veja abaixo:

4. Penhor de joias

Para valores menores, uma opção interessante é o penhor de joias, segundo os especialistas. O empréstimo é oferecido pela Caixa e funciona assim: a pessoa entrega um bem (joias, por exemplo) como garantia e recebe o crédito, mesmo sem ser cliente do banco. Mas se o empréstimo não for quitado, os bens joias vão a leilão.

O limite de crédito máximo é de 85% do valor de avaliação da joia e os juros são de 2,10% ao mês, informou a Caixa, por meio da assessoria de imprensa.

5. Crédito online

Uma opção mais recente são as chamadas "fintechs", empresas que se valem da tecnologia para oferecer serviços e produtos financeiros. "Como são negócios com operações enxutas, isso possibilita que essas empresas emprestem dinheiro a taxas mais atrativas", diz a planejadora financeira Fernanda Prado, da LifeFP.

Como o empréstimo de pessoa para pessoa não é regulamentado no Brasil, essas companhias atuam como correspondentes de bancos de menor porte. A reportagem apurou as condições para contratar empréstimo em duas "fintechs": Lendico e BankFacil.

Lendico

- Oferece empréstimo pessoal

- Taxa de juros: 3,41% ao mês, em média

- Custo Efetivo Total (CET) médio: 3,70% ao mês

- Prazo: 12 a 30 meses

- Limite do crédito: R$ 50 mil

BankFacil

- Oferece crédito com garantia de imóvel ou carro

- Taxa de juros: de 2,15% a 3,5% ao mês (carro); de 1,15% a 2,99% ao mês (imóvel)

- Prazo: seis meses a cinco anos (carro); seis meses a 20 anos (imóvel)

- Limite do crédito: Até 80% do valor do veículo pela tabela Fipe; até 60% do valor do imóvel, limitado a R$ 2 milhões

Como nesse mercado há muitas startups e empresas pequenas e desconhecidas, todo cuidado é pouco. "Pesquise sobre a instituição para saber se é realmente uma empresa séria", indica Prado.

ID: {{comments.info.id}}

URL: {{comments.info.url}}

Ocorreu um erro ao carregar os comentários.

Por favor, tente novamente mais tarde.

{{comments.total}} Comentário

{{comments.total}} Comentários

Seja o primeiro a comentar

Essa discussão está encerrada

Não é possivel enviar novos comentários.

Essa área é exclusiva para você, assinante, ler e comentar.

Só assinantes do UOL podem comentar

Ainda não é assinante? Assine já.

Se você já é assinante do UOL, faça seu login.

O autor da mensagem, e não o UOL, é o responsável pelo comentário. Reserve um tempo para ler as Regras de Uso para comentários.