Imposto de Renda 2022: Saiba como declarar fundos imobiliários

Se você aplica em fundos de investimento imobiliário, também conhecidos como FIIs, deve saber que o rendimento mensal pago por esses fundos funciona como uma renda de aluguel, mas com a vantagem de ser isento de imposto. Porém, o que muita gente não sabe é que a negociação das cotas desses fundos não é isenta. Pelo contrário, está sujeita a uma alíquota de 20% sobre eventual ganho líquido na hora da venda.

E o imposto precisa ser pago sempre no mês seguinte ao da venda das cotas, e não na hora da declaração do Imposto de Renda. Ou seja, talvez você já esteja devendo para a Receita Federal antes mesmo de declarar.

Todos os detalhes do investimento em FIIs precisam ser informados na declaração anual de Imposto de Renda. Os dados dos FIIs devem ser informados em três fichas diferentes do programa do IR: "Rendimentos Isentos", "Bens e Direitos" e "Renda Variável".

Veja a seguir, passo a passo, como como preencher a declaração com todas as informações desse investimento e como pagar eventuais impostos atrasados.

Rendimento do FII é isento, mas precisa ser declarado

O rendimento pago periodicamente pelo FII é isento de imposto. Porém, ele precisa ser informado na declaração anual do Imposto de Renda. Os valores recebidos devem entrar na ficha "Rendimentos Isentos".

Pegue o comprovante de rendimentos fornecido pela corretora ou pela administradora do fundo e siga as orientações a seguir.

Localize a ficha "Rendimentos Isentos e Não Tributáveis" no menu do lado esquerdo da tela do programa de preenchimento da declaração. Clique em "Novo".

No campo "Tipo de Rendimento" selecione o código "26-Outros". Selecione se o investimento está no seu nome ("titular") ou de um "dependente" listado na sua declaração.

Em seguida, preencha o "CNPJ" e o "Nome da Fonte Pagadora". Cada FII possui um CNPJ próprio. O nome da fonte pagadora é o nome do fundo.

No campo "Descrição" coloque a frase "Rendimentos recebidos de fundos imobiliários". E no campo "Valor" informe o montante total de rendimentos recebidos daquele fundo imobiliário específico.

Se você tiver investido em mais de um FII, terá que repetir os passos acima para cada fundo, informando o rendimento recebido de cada FII separadamente.

FIIs também devem ser declarados na ficha de "Bens e Direitos"

Você também precisa detalhar, na ficha de "Bens e Direitos", a quantidade de cotas de fundos imobiliários que possui ao fim de cada ano, bem como eventuais alterações devido a operações de compra e venda na Bolsa.

Localize a ficha de "Bens e Direitos" no menu do lado esquerdo da tela do programa de preenchimento da declaração. Clique em "Novo".

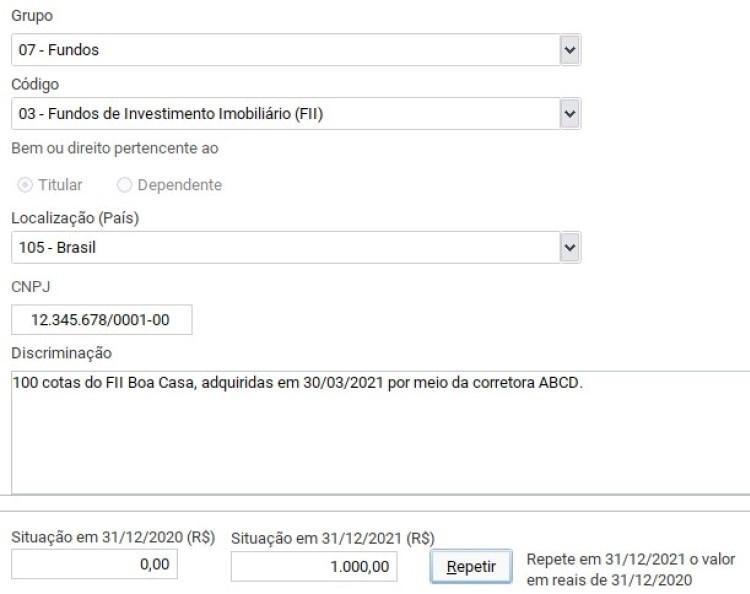

Fique atento às mudanças nesta ficha a partir da declaração do IR 2022. A Receita Federal criou "grupos" e novos "códigos" para os investimentos.

Os FIIs devem ser informados no grupo "07 - Fundos" com o código "03 - Fundos de Investimento Imobiliário (FII)".

Em seguida, informe se a cota do fundo foi comprada por você (titular da declaração) ou por algum dos seus dependentes. Em "Localização (País)", escolha "105 - Brasil".

No campo "CNPJ" informe o dado referente ao fundo imobiliário. Esse número deve aparecer junto com o nome do fundo no informe de rendimentos fornecido pela corretora ou pela administradora do FII.

No campo "Discriminação" informe a quantidade de cotas, o nome do fundo imobiliário e o nome da corretora usada para fazer a compra das cotas. Se houve compra ou venda das cotas, detalhe as operações também nesse campo.

Nos campos "Situação em 31/12/2020" e "Situação em 31/12/2021" informe os valores que constam no informe de rendimentos.

Se você já tinha cotas de FIIs em 2020 e manteve a posição em 2021, repita o valor de compra nos dois campos. Nunca atualize o campo de 2021 pelo valor de mercado das cotas. O que vale para o Imposto de Renda é quanto você investiu no fundo.

Se não tinha o fundo em 2020, coloque zero em "Situação em 31/12/2020" e informe quanto investiu em 2021 no campo "Situação em 31/12/2021".

Se vendeu todas as cotas no ano passado, coloque valor zero em "Situação em 31/12/2021". Se apenas comprou mais ou vendeu uma parte das cotas, atualize o campo "Situação em 31/12/2021" com a diferença paga ou recebida.

Ganho com venda de cotas de FII na Bolsa paga 20% de IR

O que muito investidor novato no mercado de fundos imobiliários não sabe é que a negociação das cotas desses fundos na Bolsa de Valores está sujeita à cobrança de Imposto de Renda sobre o ganho de capital.

O imposto é de 20% sobre o ganho líquido, ou seja, sobre a diferença entre o preço de venda e o preço de compra, já considerados os custos, como taxas da Bolsa e de corretagem.

Por exemplo, se você comprou 10 cotas de um FII a R$ 80,00 cada (total de R$ 800), já incluídos os gastos com corretagem e taxas da Bolsa, e vendeu as mesmas cotas por R$ 100 cada (total de R$ 1.000), então seu lucro na operação foi R$ 200 (R$ 1.000 menos R$ 800). O imposto devido será de 20% sobre esse valor, ou seja, R$ 40.

Por outro lado, é possível compensar eventuais prejuízos registrados na venda de cotas em um mês, deduzindo dos ganhos nos meses seguintes, como acontece no mercado de ações.

Essa estratégia ajuda a reduzir a base de cálculo do imposto a pagar, mas cabe a você realizar todo esse controle mensal.

Imposto deve ser pago no mês seguinte ao da venda das cotas

Da mesma forma que acontece com as ações, o imposto sobre o ganho líquido com a venda de cotas de fundos imobiliários deve ser recolhido até o último dia útil do mês seguinte à realização da venda.

Por exemplo, se você vendeu cotas de FIIs em março e teve lucro, o imposto deve ser pago no banco até o último dia útil de abril, por meio do Documento de Arrecadação Federal (Darf).

O código do Darf para pagar o imposto sobre venda de cotas de FIIs é o mesmo para imposto sobre a venda de ações e de outros papéis negociados na Bolsa: 6015.

Some os valores de imposto devido a cada mês em cada uma desses tipos de investimento na Bolsa e pague um único Darf com o valor total do mês.

Se você está com os pagamentos atrasados, veja aqui como emitir o Darf com juros e correção. Se você deixar para acertar as contas com a Receita Federal só na hora da entrega da declaração anual, a multa e os juros serão maiores.

Negociação de FIIs tem ficha específica na declaração

Os resultados mensais das negociações com cotas de fundos imobiliários devem ser informados em uma ficha específica da declaração anual de Imposto de Renda.

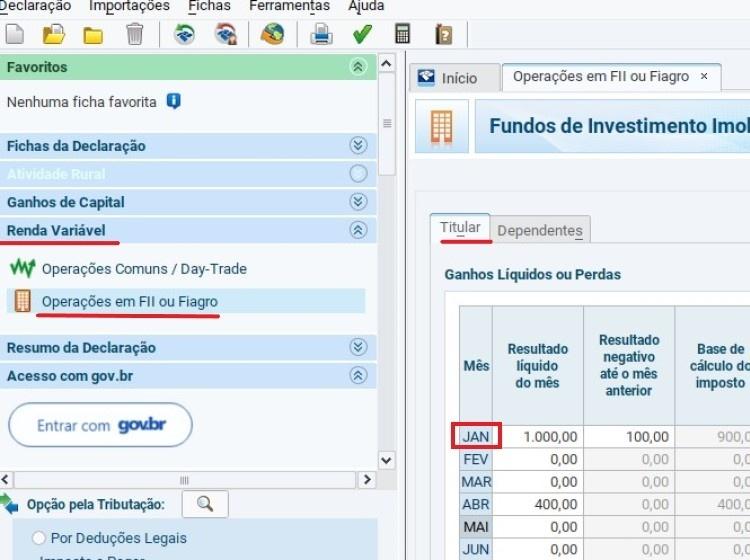

Localize a pasta "Renda Variável" no menu do lado esquerdo da tela do programa de preenchimento do IR 2022. Clique nela e selecione a ficha "Operações em FII ou Fiagro".

Escolha a aba "titular" para informar as operações feitas por você e a aba "dependentes" para detalhar operações feitas por eles.

Informe na coluna "Resultado líquido do mês" o ganho ou prejuízo líquido registrado em cada mês. No caso de prejuízo, não esqueça de colocar o sinal negativo (-) na frente do número. Se você não realizou venda de cotas em um determinado mês, coloque o valor zero.

Na coluna "resultado negativo até o mês anterior", informe na linha de "Janeiro" a eventual perda acumulada no ano anterior com negociação de cotas de FIIs. Para isso, é importante consultar a declaração de IR do ano anterior. Nesse campo, você não deve colocar o sinal negativo antes do número.

Na coluna "Imposto pago" informe o valor pago no Darf referente àquele mês. Lembre-se que o Darf pago, por exemplo, em abril se refere ao imposto devido em março. Ou seja, lance esse valor na linha de março.

ID: {{comments.info.id}}

URL: {{comments.info.url}}

Ocorreu um erro ao carregar os comentários.

Por favor, tente novamente mais tarde.

{{comments.total}} Comentário

{{comments.total}} Comentários

Seja o primeiro a comentar

Essa discussão está encerrada

Não é possivel enviar novos comentários.

Essa área é exclusiva para você, assinante, ler e comentar.

Só assinantes do UOL podem comentar

Ainda não é assinante? Assine já.

Se você já é assinante do UOL, faça seu login.

O autor da mensagem, e não o UOL, é o responsável pelo comentário. Reserve um tempo para ler as Regras de Uso para comentários.