BBB: Gil acerta ao vender carro de R$ 100 mil por dívida de R$ 10 mil?

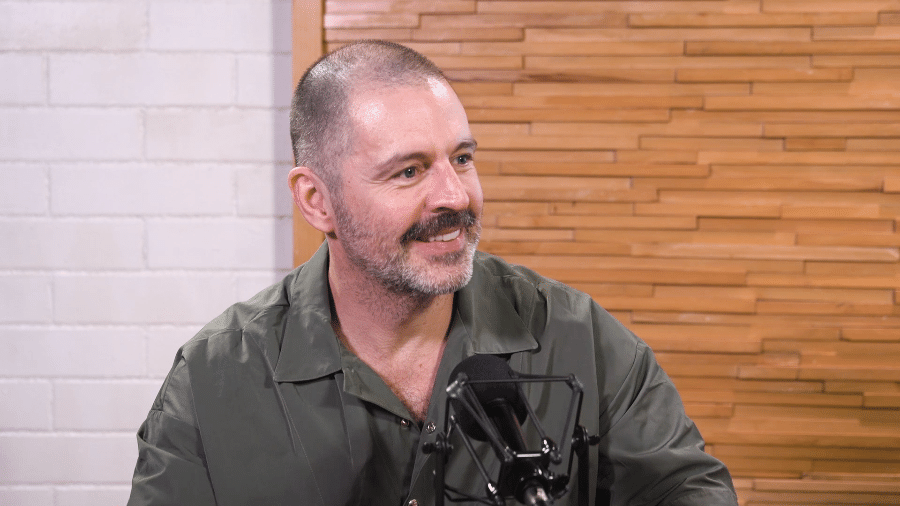

Gilberto Nogueira, um dos confinados no Big Brother Brasil 21, é gente como a gente. Pelo menos no que se refere a ter dívidas e cogitar se desfazer do patrimônio para pagá-las.

O brother revelou que pretende vender o carro que ganhou no programa, um Fiat Toro avaliado em mais de R$ 100 mil. O motivo? Quitar uma dívida de aproximadamente R$ 10 mil. Na quinta-feira (15), participantes do programa riram dos planos do colega de reality show.

"Ele falou que vai vender o carro para pagar o apartamento da mãe dele. Eu perguntei quanto era e ele [falou] 'R$ 10 mil' e eu 'ah, pelo amor de Deus'", disse a sister Camilla de Lucas.

Vale lembrar que Gilberto é economista formado pela Universidade Federal de Pernambuco e que foi aceito para programas de doutorado em duas universidades dos Estados Unidos.

Mas será que a ideia de Gil é boa?

Vale a pena vender ou é melhor manter o carro?

De acordo com especialistas consultados pelo UOL, o pernambucano de Jaboatão dos Guararapes está no caminho certo.

"Financeiramente falando, vale a pena, sim, quitar a dívida com a venda do carro. Mas é preciso avaliar duas coisas: qual seria o uso do carro? Pode ser que ele seja importante no dia a dia, para trabalhar, algum parente precise etc. Outra coisa é a situação financeira atual. Às vezes, se ele não vender o carro, o fluxo de caixa permitirá ir pagando a dívida mesmo assim. Isso evitaria vender o bem o zerar essa reserva", disse Gustavo Dias, cofundador da consultoria Duoo Finanças Pessoais.

Para reduzir riscos, [recomendo que ele] venda o carro e quite a dívida. Com o restante, ele pode ver se compra um novo carro ou se aplica o dinheiro. Sempre que há uma dívida, pagamos juros, e isso não estará no patrimônio. Quitar a dívida é a solução mais ortodoxa, mas a que envolve menor risco possível e minimiza os custos de juros. É a melhor estratégia

Sandro Maskio, economista e professor da Universidade Metodista de São Paulo

"Sempre recomendo que a pessoa comece pagando as dívidas que tenha, para depois investir. A dívida vai acumulando juros, então é melhor pagar logo para ficar tranquilo", falou o analista de investimentos Victor Bueno, da Top Gain.

Ter carro envolve custos

Para começar, Gil teria vários gastos com o carro, como seguro, manutenção, combustível e imposto.

Só de IPVA, ele teria de pagar algo entre R$ 4.530 (se o veículo for de Pernambuco, seu estado natal) e R$ 6.040 (caso o veículo seja do Rio de Janeiro, onde está a casa do BBB), partindo de um valor venal de R$ 151 mil do veículo.

Além disso, o carro só vai perder valor ao longo do tempo, não vai se valorizar.

Pagar dívida ou investir o dinheiro?

As taxas de juros imobiliários giram, atualmente, na casa de 8,8% ao ano. Assim, a dívida de R$ 10 mil pode subir para R$ 10.879,99 em um ano, um acréscimo de R$ 879,99.

Mesmo que Gil venda o carro por mais de R$ 100 mil e invista 100% do dinheiro, será difícil encontrar uma aplicação que renda mais de 8,8% ao ano.

Investimentos de renda fixa, como CDB, Tesouro Selic e Tesouro IPCA, normalmente rendem bem menos que isso. Na poupança, a rentabilidade é menor ainda, de 70% da taxa Selic, o equivalente a 1,925% ao ano. Em um ano, daria R$ 1.925.

Um CDB que renda 110% do CDI terá como lucro 2,92% no ano. Em R$ 100 mil investidos, o lucro seria de R$ 2.920,01.

A rentabilidade do Tesouro Selic é um pouco melhor, mas abaixo do necessário para pagar a dívida com juros. Na verdade, com rendimento de 3,08%, a aplicação de R$ 100 mil renderia R$ 3.079,99, o que não daria para pagar nem o IPVA do carro.

O Tesouro IPCA tem rentabilidade de 10,55% ao ano e renderia R$ 10.550,01. Mas é um investimento de baixa liquidez, que só garante o lucro se for levado até o vencimento. "Para investir R$ 100 mil e ter um retorno de 10%, terei de 'imobilizar' o investimento por muito tempo", disse Bueno. "O ideal é que o investimento tenha uma alta liquidez."

A taxa do financiamento joga contra. Se você consegue se livrar dela mais rápido, pode ter uma situação financeira melhor e mais fôlego no mês a mês, inclusive para investir melhor. Pela matemática, quitar sempre vai ser a melhor opção.

Gustavo Dias, cofundador da consultoria Duoo Finanças Pessoais

"Em uma dívida de R$ 10 mil, estamos falando de quase R$ 1.000 de juros ao ano. É bastante. Só valeria a pena pegar os R$ 100 mil, não quitar a dívida e fazer a aplicação financeira se ele conseguir uma remuneração maior do que o financiamento imobiliário. Daí ele terá um ganho que vai superar a taxa de juros. O detalhe é: não temos no mercado, hoje, uma rentabilidade que chegue próxima aos 9% ao ano", falou Maskio.

Nem investimento em renda variável pode ser uma boa opção para Gilberto, nesse caso. "As carteiras mais bem montadas podem até entregar mais rentabilidade, de 7%, 9%, 11% ao ano. Mas aí significaria ter uma parte do valor em opções arriscadas", disse Dias.

ID: {{comments.info.id}}

URL: {{comments.info.url}}

Ocorreu um erro ao carregar os comentários.

Por favor, tente novamente mais tarde.

{{comments.total}} Comentário

{{comments.total}} Comentários

Seja o primeiro a comentar

Essa discussão está encerrada

Não é possivel enviar novos comentários.

Essa área é exclusiva para você, assinante, ler e comentar.

Só assinantes do UOL podem comentar

Ainda não é assinante? Assine já.

Se você já é assinante do UOL, faça seu login.

O autor da mensagem, e não o UOL, é o responsável pelo comentário. Reserve um tempo para ler as Regras de Uso para comentários.