Imposto de Renda 2022: Investiu em ações? Tem que declarar

O investimento em ações, opções ou outros ativos de renda variável na Bolsa de Valores em 2021 é uma das situações que obrigam você a entregar a declaração do Imposto de Renda 2022. Não importa se você comprou só R$ 1 ou R$ 1 milhão em ações.

Fique atento porque o imposto sobre os ganhos obtidos na Bolsa precisa ser pago sempre no mês seguinte à venda das ações. Não deixe para fazer o acerto apenas na hora da declaração, pois a multa e os juros ficarão mais salgados.

Veja nesta matéria como declarar as ações e como calcular e pagar os eventuais impostos sobre os ganhos em bolsa.

Você é quem calcula e paga o imposto

Se você não tem experiência com o mercado de ações, é importante ficar atento à forma de tributação dos ganhos obtidos na Bolsa. É você quem precisa calcular e fazer o pagamento do imposto devido.

É um processo totalmente diferente, por exemplo, de um fundo de investimento ou no Tesouro Direto. Nesses investimentos, na hora do resgate, o imposto é calculado e descontado pelo banco ou corretora. Você recebe seu dinheiro já líquido de imposto.

Na Bolsa, os lucros com a venda de ações, opções e contratos futuros estão sujeitos à alíquota de 15% de Imposto de Renda para as chamadas operações "comuns" (quando a compra e venda do ativo ocorrem em dias diferentes). A alíquota do IR sobe para 20% nos ganhos em operações do tipo "day-trade" (quando a compra e a venda do ativo acontecem no mesmo dia).

Use uma planilha para controlar os lucros e o imposto

Montar uma planilha com as ações negociadas é uma ferramenta quase indispensável para quem investe na Bolsa. Ela serve para controlar todas as operações de compra e venda feitas e descobrir se os negócios deram lucro ou prejuízo.

A planilha também facilita o preenchimento da declaração anual do Imposto de Renda. Nela estão registrados todos os resultados mensais, os impostos pagos e os ativos que você tinha ao final do ano para incluir na declaração de bens do IR.

Sem a planilha, você terá que consultar todas as notas de corretagem das operações feitas ao longo do ano, o que vai demandar um bom tempo e paciência para organizar as informações na hora de fazer a declaração anual do IR.

Imposto deve ser pago no mês seguinte à venda das ações

O imposto sobre o lucro com ações e outros ativos negociados na Bolsa deve ser pago sempre até o último dia útil do mês seguinte ao da venda das ações. Por exemplo, se você vendeu ações em março de 2021, o recolhimento do IR deveria ocorrer até o fim de abril de 2021.

A declaração anual do Imposto de Renda, que você precisa entregar até o fim de maio de 2022, serve apenas para registrar que você cumpriu essa obrigação mensal e compensar pequenas diferenças no cálculo do tributo.

O atraso ou não pagamento do IR sobre o ganho com ações e outros ativos negociados em Bolsa está sujeito à multa diária de 0,33%, até o limite de 20% do valor devido, acrescido de juro mensal, proporcional à taxa Selic.

Portanto, não deixe para fazer o acerto do imposto apenas na hora de entregar a declaração anual. Além disso, o não pagamento do imposto sobre o ganho com ações pode levar sua declaração anual para a malha fina.

Vendas de até R$ 20 mil no mês são isentas, mas devem ser declaradas

Há algumas regras que ajudam você a pagar menos imposto. A principal delas é a que garante isenção de imposto sobre as vendas de ações até o montante de R$ 20 mil no mesmo mês.

Não importa se você fez uma venda de R$ 20 mil ou 10 vendas de R$ 2.000. O que importa é que a soma de todas elas no mesmo mês não ultrapasse esse valor.

A regra só vale para operações "comuns" com ações. Operações do tipo "day-trade" sempre pagam imposto, independente do montante vendido no mês.

Além disso, a isenção é restrita às ações. Negócios com ETFs, BDRs, opções e contratos futuros não contam com essa vantagem.

Não confunda o montante da venda com o lucro. A venda corresponde ao total movimentado, ou seja, número de ações vezes o respectivo preço de venda, descontados os custos de corretagem. É diferente do lucro, que representa a diferença entre o total vendido e o total comprado.

Para a isenção, o que conta é o montante da venda. Some todas as operações de vendas no mês e verifique se o resultado ficou igual ou abaixo de R$ 20 mil para ter direito à isenção.

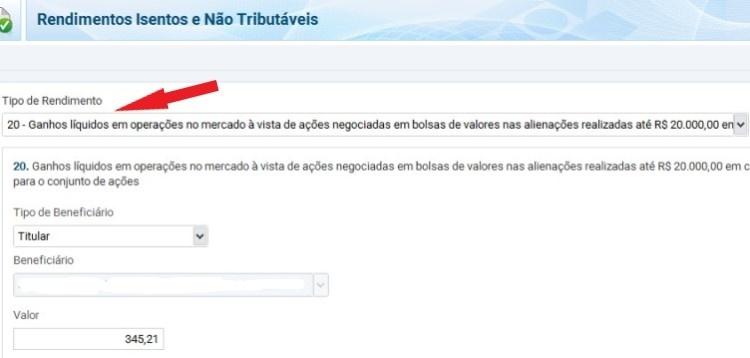

Anote os lucros dessas operações. A soma mensal dos ganhos com operações isentas no ano deve ser informada na ficha "Rendimentos Isentos" do Imposto de Renda.

Utilize o código "20 - Ganhos líquidos em operações no mercado à vista de ações negociadas em bolsas de valores nas alienações realizadas até R$ 20.000,00 em cada mês, para o conjunto de ações".

Prejuízos ajudam a reduzir imposto nos meses seguintes

Eventuais prejuízos registrados em um mês podem ser abatidos dos ganhos nos meses seguintes, o que ajuda reduzir a base de cálculo do imposto.

As compensações de um mês para outro só podem ser feitas para o mesmo tipo de operação, "comum" ou "day-trade", já que as alíquotas de imposto são diferentes.

Da mesma forma, você só pode compensar prejuízo de ações com lucro de ações, prejuízo de opções com lucro de opções, e assim por diante.

Mas não se esqueça que toda essa matemática precisa ser feita por você, em uma planilha bem organizada.

Veja como pagar o imposto

Para pagar o imposto sobre os ganhos obtidos na Bolsa, você deve preencher o Documento de Arrecadação Federal (Darf). É possível preencher o Darf no próprio aplicativo do banco (internet banking) em que você tem conta.

Procure a opção de "pagamento sem código de barras" ou "pagamento de tributos". Em seguida, selecione "Darf" e preencha os campos conforme explicado abaixo.

Informe seu "CPF". No campo "período de apuração" coloque o último dia do mês em que foram feitas as vendas das ações. Por exemplo, se vendeu durante o mês de março deste ano, coloque 31/03/2022. No campo "data de vencimento", informe o último dia útil do mês seguinte. No exemplo dado seria 29/04/2022. Escolha uma "data de pagamento" até a data de vencimento.

No campo "Código de Receita" coloque o número "6015". Esse é o código para pagamento do imposto sobre ganhos com operações em Bolsa. Ele vale para todos os ativos negociados, como ações, opções e contratos futuros, e para todos os tipos de operações, comuns ou "day-trade".

Deixe o campo "Número de Referência" em branco. Informe o valor do imposto a pagar no campo "Valor do Principal" e repita o número no campo "Valor Total". Se o Darf não estiver em atraso, deixe os campos "Multa" e "Juros" em branco.

Mesmo que você tenha negociado diversos ativos, como ações e opções, ou feito operações "comuns" e "day-trades" no mesmo mês, basta pagar um único Darf por mês, usando o código 6015.

Faça o cálculo do imposto separadamente, considerando alíquota de 15% para operações "comuns" e de 20% para ganhos em "day-trade". No final, some o imposto dos dois tipos de operações e coloque o resultado total no Darf.

Esqueceu de pagar? Precisa emitir novo Darf com multa e juros

Se você esqueceu de recolher o imposto em algum mês ou pagou menos do que deveria, deverá emitir um novo Darf, acrescentando os encargos.

Para calcular a multa e os juros, você terá que utilizar um programa da Receita chamado Sicalcweb.

O Sicalcweb irá gerar o novo Darf, com o acréscimo dos encargos, para que você faça o pagamento do tributo corretamente. Repita o procedimento para todos os meses com Darfs em atraso, se for o caso.

Veja nesta outra matéria como usar o Sicalcweb para gerar um novo Darf com multa e juros.

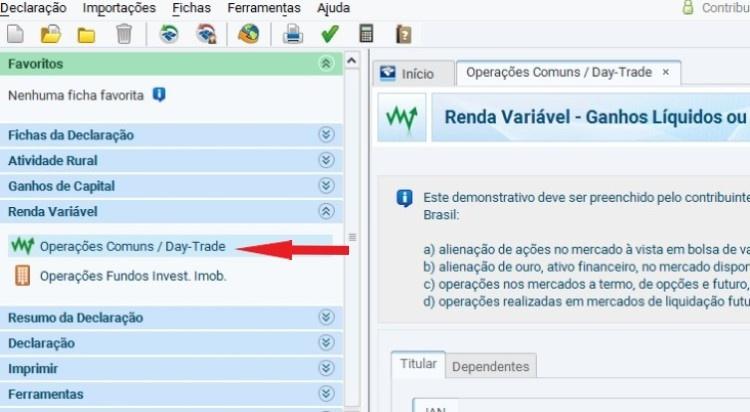

Investimentos na Bolsa entram em ficha específica

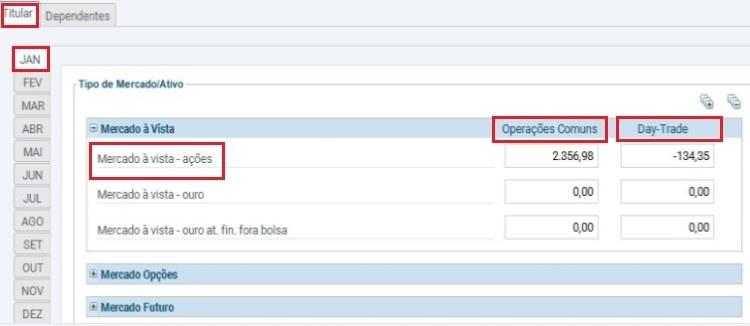

Na hora de preencher a declaração do IR 2022, você deverá informar os investimentos realizados em Bolsa de Valores na ficha "Renda Variável". Negócios com ações, opções, contratos futuros, mercado a termo e outro entram na aba "Operações Comuns/Day-Trade".

Ao abrir a ficha, você verá, do lado esquerdo, que há uma aba para cada mês do ano. A ficha está dividida em duas colunas, uma para "operações comuns" e outra para "day-trade". Cada linha da ficha corresponde a um tipo de ativo.

Agora você entenderá por que é tão importante ter uma planilha organizada com todas as operações feitas no ano. Abra sua planilha e transporte os valores, mês a mês, do total de lucros ou prejuízos para cada tipo de ativo e para cada tipo de operação.

Ao informar prejuízos, tome o cuidado de colocar o sinal negativo (-) na frente do número. Nos campos que você não realizou operação no mês, coloque o valor zero.

Caso a soma das vendas de ações em determinado mês tenha sido igual ou inferior a R$ 20 mil, coloque o valor zero no campo de lucro daquele mês. Lucros isentos de imposto não devem ser informados nessa ficha. Siga as orientações que estão no trecho "Vendas de até R$ 20 mil são isentas" desta matéria.

Se algum dos seus dependentes investiu na Bolsa, as informações também devem ser colocadas nessa ficha da declaração.

Selecione a aba "Dependentes" no alto da ficha, informe qual é o dependente e repita todo o processo descrito acima. Tome o cuidado de fazer uma planilha de ações do dependente separada da sua, para não misturar os valores.

Veja como declarar dividendos e juros sobre capital

Se você recebeu juros sobre capital, dividendos ou qualquer outro tipo de remuneração das ações que investiu em 2021, é necessário declarar esses proventos em fichas específicas da declaração.

Esta outra matéria explica como declarar dividendos e juros sobre capital, passo a passo.

Veja as mudanças para informar ações na ficha de bens e direitos

A última etapa de preenchimento da declaração do IR 2022 para quem investiu na Bolsa é informar as ações, opções e outros ativos na ficha de "Bens e direitos".

Um detalhe importante: você só precisar informar aqui os ativos que possuía em 31/12/2021. Se você comprou e vendeu ações de uma determinada empresa durante o ano, mas não tinha mais as ações nessa data, não precisa colocar na declaração de bens.

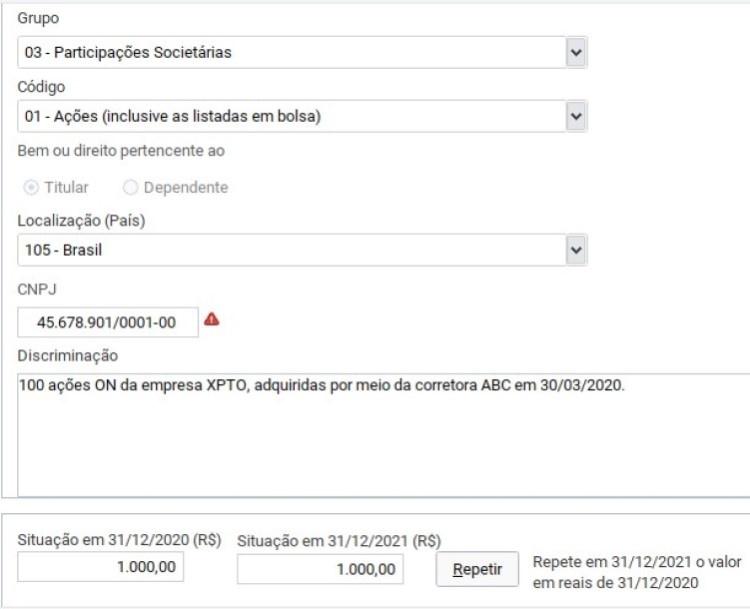

Fique atento que, a partir da declaração deste ano, a Receita Federal criou novos "grupos" e "códigos" específicos para declarar ações e outros ativos negociados em Bolsa.

As ações devem ser declaradas no grupo "03-Participações societárias", com o código "01-Ações (inclusive as listadas em bolsa)".

Já as opções, BDRs, ETFs, contratos futuros e outros ativos negociados na bolsa, com exceção das ações e do ouro, devem entrar no grupo "04-Aplicações e investimentos", com o código "04 - Ativos negociados em bolsa no Brasil (BDRs, opções e outros - exceto ações e fundos)".

Quem investe em ouro deve escolher o grupo "04-Aplicações e investimentos" e o código "05 - Ouro, ativo financeiro".

Abra a ficha "Bens e direitos" e clique em "Novo". Selecione o grupo e o código de acordo com o tipo de investimento, conforme explicado acima.

Informe se o ativo foi comprado por você ou seu dependente. Coloque o "CNPJ" da empresa emissora da ação, opção ou outro ativo negociado.

No campo "Discriminação" informe a quantidade comprada, a data e por qual corretora você negociou as ações ou outro ativo.

Se você já tinha as ações no ano anterior e houve alguma movimentação em 2021, como acréscimo ou redução na quantidade de ações, coloque a explicação nesse espaço.

No campo "Situação em 31/12/2020" coloque valor zero se você não tinha as ações em 2020. Se você já tinha, então informe neste campo quanto você pagou por elas, incluindo a corretagem.

No campo "Situação em 31/12/2021" informe o valor pago pelos papéis comprados em 2021 ou coloque zero se você tinha ações anteriormente, mas vendeu todas no ano passado.

Se você já tinha as ações em 2020 e continuou com os mesmos papéis em 2021, repita o valor nos dois campos.

Se tinha e comprou mais, acrescente o valor da compra em 2021. Se vendeu uma parte, coloque o valor das ações que sobraram no campo "Situação em 31/12/2021".

Um detalhe importante: jamais atualize o valor das ações pelo preço de mercado. O que vale para a declaração do Imposto de Renda é quanto você pagou, ou seja, o preço de compra das ações vezes a quantidade e mais os custos de corretagem.

Repita todo o processo acima para cada empresa que você tinha ações, opções ou outros ativos no final de 2021.

Guarde os comprovantes por cinco anos

Guarde todos os papéis (notas de corretagem, guias, comprovantes de pagamento) por no mínimo cinco anos.

Durante esse período, a Receita Federal pode levar sua declaração para a malha fina e questionar uma eventual divergência nos valores.

ID: {{comments.info.id}}

URL: {{comments.info.url}}

Ocorreu um erro ao carregar os comentários.

Por favor, tente novamente mais tarde.

{{comments.total}} Comentário

{{comments.total}} Comentários

Seja o primeiro a comentar

Essa discussão está encerrada

Não é possivel enviar novos comentários.

Essa área é exclusiva para você, assinante, ler e comentar.

Só assinantes do UOL podem comentar

Ainda não é assinante? Assine já.

Se você já é assinante do UOL, faça seu login.

O autor da mensagem, e não o UOL, é o responsável pelo comentário. Reserve um tempo para ler as Regras de Uso para comentários.