O que acontece com a minha aposentadoria privada depois que eu morrer?

A previdência privada é uma forma de garantir uma renda no futuro, depois de uma vida trabalhando. Com planejamento financeiro, o dinheiro pode bancar uma vida tranquila por décadas, e ainda fazer com que sobre dinheiro, que pode ficar de herança.

O que acontece se a pessoa morrer?

Morte do titular do plano de previdência privada pode ocorrer em dois momentos distintos. Um é o período de acumulação, e o outro é a fase de recebimento dos benefícios.

Se falecer durante a acumulação, o valor somado até então é transferido aos beneficiários. Porém, se o falecimento for durante o período do recebimento da previdência privada, o destino e a distribuição dos recursos variam conforme a modalidade de renda contratada.

No caso de morte do investidor, é necessário saber se ele instituiu uma ou mais pessoas como beneficiários de seu investimento.

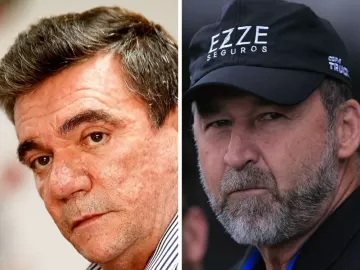

Maicel Anesio Titto, professor de direito previdenciário da Estácio

Quem fica com o dinheiro

Quantia pode ficar para a família. O participante com o plano de previdência precisa indicar os beneficiários, ou seja, quem recebe o dinheiro. O comum é que passe para os familiares, mas depende da indicação no plano.

A previdência aberta, caso do PGBL e VGBL, não passa pelo inventário. Ou seja, passa mais rapidamente para os beneficiários do plano no caso de falecimento do participante. Nome e percentual precisam estar registrados na previdência, segundo Valeska Oliveira, gerente comercial de investimentos e previdência do Sicoob.

Fica a cargo do próprio participante definir quem e qual é o percentual a cada um deles, podendo inclusive ter somente um com direito a 100% do dinheiro.

Valeska Oliveira, gerente comercial de investimentos e previdência do Sicoob

Diferença entre PGBL e VGBL

Existem dois planos de previdência privada. Na hora de planejar a aposentadoria, a maioria dos brasileiros se divide entre as opções mais populares que são o Plano Gerador de Benefícios Livres (PGBL) e o Vida Gerador de Benefícios Livres (VGBL).

Planejamento sucessório se aplica a todos os planos de previdência. O que muda é a forma de recebimento, dependendo da modalidade contratada. Algumas decisões judiciais entendem que o PGBL precisa ser levado ao inventário, enquanto o VGBL precisa antes entender como as contribuições foram feitas, segundo Hulisses Dias, especialista em finanças e investimentos.

Em ambos, há incidência de Imposto de Renda (IR). Seja no momento do resgate ou do recebimento da renda. No VGBL, cai somente sobre os rendimentos do capital investido. No PGBL, é sobre o valor total a ser resgatado ou recebido sob a forma de renda pelo beneficiário, diz Maicel Anesio Titto, professor de direito previdenciário da Estácio.

Mais indicado para quem pretende abater o valor na declaração é o PGBL. Por outro lado, o VGBL é melhor para quem utiliza a declaração de imposto simplificada, que não permite qualquer abatimento.

Inventário é só em casos específicos

O falecido não pode utilizar a previdência privada como mecanismo para excluir seus herdeiros. No Tribunal de Justiça de São Paulo, o entendimento é de que o valor da previdência privada sempre deverá ser considerado no inventário para evitar desequilíbrio entre os herdeiros.

Inventário também é necessário se não houver nenhuma informação. De forma geral, sem ter especificado para quem vai o montante, terá de ser apresentado o inventário para o repasse aos herdeiros legais.

Na modalidade PGBL, por decisão do STJ, se assemelha a um investimento tradicional e pode ser levado ao inventário. Já o plano VGBL, pode ser equiparado a seguro de vida, não passando por isso.

Hulisses Dias, especialista em finanças e investimentos

E tudo muda se for pelo INSS

Caso não haja um plano de previdência privada, o outro caminho é pelo benefício do INSS. O seguro do governo para pessoas aposentadas garante que o dinheiro passe para os sucessores legais.

A pensão por morte é 60% do valor para os cônjuges e dependentes. A Reforma da Previdência de 2019 mudou a regra para o recebimento do benefício: antes o repasse era total.

Cálculo pode chegar a 100% quando tiver pelo menos cinco dependentes. O valor recebido será de 50% do valor do INSS ao qual o falecido teria direito com mais 10% por cada um incluído.

Quando alguém deixa de ser beneficiário, a sua parte é retirada da conta e o montante diminui. A reforma também alterou o tempo de pagamento da pensão, sendo vitalício apenas em alguns casos, por exemplo, quando o cônjuge tiver mais de 44 anos e dois anos ou mais de casamento.

Quer saber como economizar e investir, além do que está acontecendo na economia? Conheça e siga o novo canal do UOL "Economize e Invista" no WhatsApp.

Aulão: De endividado a investidor: como sair das dívidas e ter mais dinheiro

Dívidas são um dos principais obstáculos para quem quer organizar sua vida financeira. Pensando nisso, o UOL preparou um aulão para quem quer se livrar das dívidas para sempre e ter mais dinheiro para investir e realizar seus sonhos.

Qual a melhor estratégia para se livrar das dívidas? Dá para começar a investir mesmo endividado? E qual é o melhor investimento para iniciantes? Todas essas perguntas serão respondidas em uma série de três lives.

A primeira live traz o passo a passo para se livrar das dívidas. A segunda live mostra onde e como começar a investir mesmo estando endividado, e a terceira fala sobre como investir para realizar seus sonhos, após sair das dívidas.

Assista ao aulão no Papo com Especialista, programa ao vivo do UOL, todas as quintas-feiras, das 16h às 16h40. Assine aqui e participe!

A última série do Papo com Especialista foi sobre Como investir para se aposentar sem depender do INSS. Para saber mais, acesse este link .

Quer investir melhor? Receba dicas no seu email

Você quer aprender a ganhar dinheiro com segurança em investimentos no curto, médio e longo prazo, mesmo que nunca tenha investido? O UOL tem uma newsletter diária gratuita que o ajuda nesse objetivo. Assine o Por Dentro da Bolsa aqui. Você recebe todos os dias, antes da abertura da Bolsa, uma análise do mercado feita pela equipe do PagBank Investimentos para aprender a investir melhor.

Você também recebe, semanalmente, uma análise sobre investimentos, com dicas sobre como aplicar melhor o seu dinheiro. Para assinar a newsletter gratuita de investimentos do UOL, é só clicar aqui. UOL Investimentos ainda tem diversos conteúdos diários que te ajudam a lidar melhor com seu dinheiro.

Tem dúvidas sobre ações, fundos e outros investimentos da Bolsa? Envie sua pergunta para uoleconomiafinancas@uol.com.br.

Deixe seu comentário