IR 2018: Veja como incluir seus dependentes e pagar menos imposto

A inclusão de dependentes na declaração do Imposto de Renda é uma das principais formas legais de reduzir o imposto a pagar ou aumentar a restituição. Cada dependente dá direito a um desconto de R$ 2.275,08 no cálculo do IR.

Não um há limite de número de dependentes que podem ser incluídos na declaração, porém algumas regras precisam ser respeitadas. Veja aqui quem pode ser seu dependente e como informar os dados deles na sua declaração.

Leia também:

- Faça o download do programa para declarar o Imposto de Renda

- IR 2018: Restituição vai de junho a dezembro; veja as datas

- Governo não muda tabela, e você vai pagar mais IR

Veja quem pode ser dependente

Cônjuge, companheira(o), filhos, netos, bisnetos, pais, avós e até sogros podem ser incluídos como dependentes na declaração do IR, desde que respeitadas as seguintes condições:

- Os filhos podem constar na declaração até os 21 anos, ou até os 24 anos se estiverem frequentando curso técnico ou faculdade. No caso de filhos incapazes, não há limite de idade, mas é preciso ter documentos que comprovem incapacidade física ou mental para o trabalho.

- Companheira (o) pode ser incluída (o) como seu dependente se o casal tiver filhos ou conviver há mais de cinco anos. A mesma regra vale para casais homoafetivos. “É importante que o casal sem filhos faça um documento em cartório, a escritura de união estável, para comprovar a relação caso a Receita questione”, explica Richard Domingos, da diretor consultoria contábil Confirp.

- Netos, bisnetos e irmãos só podem ser seus dependentes se eles não contarem com o apoio financeiro (arrimo) dos pais e se você tiver a guarda judicial deles. Aqui também vale a mesma regra de idade dos filhos, ou seja, só podem constar até os 21 anos, ou até 24 se estiverem frequentando curso técnico ou faculdade, ou em qualquer idade se forem incapazes.

- Pais, avós e bisavós só entram como seus dependentes se as rendas recebidas por cada um deles (aposentadoria, pensão, aluguel) em 2017 somarem até R$ 22.847,00.

- Sogros poderão ser seus dependentes se você fizer sua declaração em conjunto com o cônjuge ou companheira (o). Nesse caso, vale a mesma regra dos pais, ou seja, a renda da(o) sogra(o) não pode ultrapassar R$ 22.847,00 em 2017. Mas cuidado com uma pegadinha: o cônjuge precisa ter uma renda tributável. Se não tiver, os sogros não podem ser dependentes.

Comece pela ficha de Dependentes

Abra o programa de preenchimento da declaração e selecione a ficha “Dependentes” no menu do lado esquerdo. Em seguida, clique em “Novo” no canto direito da tela.

O programa abrirá uma nova janela para inserir os dados. Escolha o tipo de dependente (filho, cônjuge, etc), informe o nome, data de nascimento e o número do CPF do dependente.

Fique atento: Neste ano, é obrigatório informar o CPF de todos os dependentes que tinham 8 anos de idade ou mais em 31 de dezembro de 2017. Se o dependente tiver menos de 8 anos, pode deixar o campo CPF em branco.

Veja como informar pensão alimentícia recebida pelo dependente

É comum que pais separados paguem algum tipo de pensão alimentícia aos filhos. Para que os valores possam ser declarados no IR, é necessário que exista uma decisão judicial estabelecendo o pagamento da pensão.

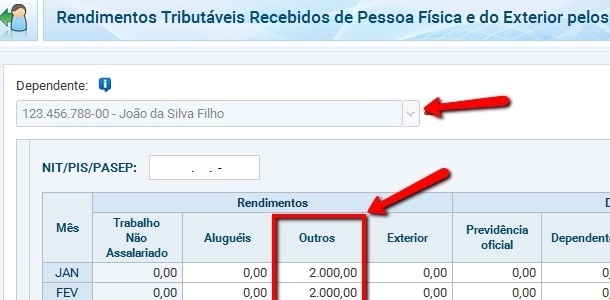

Se o seu filho ou outro dependente recebe pensão alimentícia, os valores devem ser informados na ficha “Rendimentos Tributáveis Recebidos de Pessoa Física e do Exterior”. Selecione essa ficha no menu do lado esquerdo da tela. Em seguida, localize a aba “Dependentes”, no alto da nova tela. Clique em “Novo” para inserir os dados.

Quando a janela abrir, escolha qual dependente recebeu a pensão. Se mais de um dependente recebeu pensão, informe os valores separadamente para cada um.

No meio da janela há uma grande tabela com várias células. Localize a coluna “Outros”, logo abaixo de “Rendimentos”. Coloque os valores recebidos de pensão, mês a mês.

Tome cuidado para não confundir com a coluna “Pensão Alimentícia”, logo abaixo de “Deduções”. Deixe essa coluna em branco.

Se você recolheu o Carnê-Leão sobre o valor da pensão, não há necessidade de preencher essa tabela. Basta importar os dados do programa do Carnê-Leão 2017 para que os números sejam preenchidos automaticamente. Clique em “Importar Dados do Carnê-Leão”, na parte debaixo da tela.

Não esqueça de informar salários e aposentadorias dos dependentes

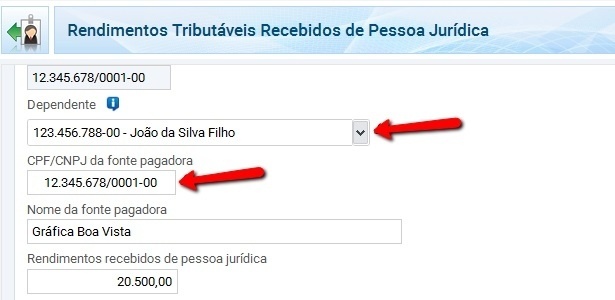

Se o seu dependente recebeu algum tipo de remuneração de estágio, salário, aposentadoria ou pensão do INSS, os valores devem ser incluídos na sua declaração, na ficha “Rendimentos Tributáveis Recebidos de Pessoas Jurídicas”.

Localize a ficha no menu do lado esquerdo da tela, em seguida selecione a aba “Dependentes” e clique em “Novo”.

Quando o dependente possui renda própria, os especialistas recomendam que você faça simulações na declaração, com e sem o dependente, já que a renda dele vai engordar a base de cálculo do seu imposto a pagar.

“Às vezes é melhor descartar o dependente porque o desconto que você teria pela inclusão dele (de R$ 2.275,08) e das despesas com saúde e educação feitas por ele pode não valer a pena em função do acréscimo da renda do dependente no cálculo do seu imposto a pagar”, explica Daniel Nogueira, diretor de auditoria da Crowe Horwath.

Se você optar por não incluir um dependente na sua declaração, mas a renda dele tiver superado R$ 28.559,70 em 2017, ele deverá apresentar a declaração em separado, mesmo que seja menor de idade. “Essa é uma situação muito comum com os filhos que estão começando no mercado de trabalho”, explica Nogueira.

Informe os bens em nome dos dependentes na sua declaração

Não se esqueça de incluir na sua declaração eventuais bens ou investimentos que estejam em nome dos dependentes, como uma conta de poupança, plano de previdência, veículo ou imóvel. A falta dessas informações pode levar a declaração para a malha fina.

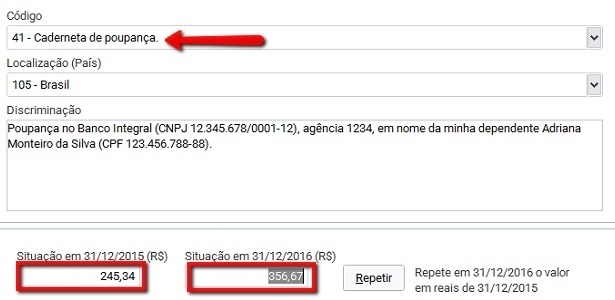

Entre na ficha “Bens e Direitos” a partir do menu no lado esquerdo do programa da declaração e clique em “Novo”. Escolha o código do bem conforme o que será declarado. Caderneta de poupança, por exemplo, é o código 41. Informe a localização do bem (no Brasil ou no exterior).

Em seguida, preencha a descrição. No caso de poupança, informe o banco, agência, conta e acrescente que a conta está em nome do dependente. Logo abaixo da descrição, informe os saldos da poupança em 31/12/2016 e 31/12/2017, conforme consta no extrato de rendimentos fornecido pelo banco.

Para declarar veículos e imóveis, a Receita está pedindo que os contribuintes informem alguns dados específicos, como o Renavan (no caso de veículos) ou o número de cadastro do IPTU na prefeitura (para imóveis). Neste ano, a informação não é obrigatória.

Repita todo o processo se o dependente tiver outros bens em nome dele ou se mais dependentes também tiverem bens.

No caso dos investimentos, você também precisa informar os rendimentos obtidos em 2017. Poupança, LCI e LCA, por exemplo, entram na ficha “Rendimentos Isentos e Não Tributáveis”. Já CDBs e fundos de investimentos devem figurar na ficha “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”.

Selecione a ficha no menu do lado esquerdo conforme o tipo de investimento. Clique em “Novo” e em seguida escolha o “Tipo do Rendimento”. Poupança, por exemplo, é o código 12 da ficha “Rendimentos Isentos”.

Escolha o “Tipo do Beneficiário”. Neste caso, é o dependente. E escolha qual é o dependente, caso tenha mais de um na declaração. Informe o CNPJ e o nome do banco. Em seguida, coloque o valor dos rendimentos obtidos com o investimento em 2017, conforme informado no extrato de rendimentos fornecido pelo banco.

Repita todo o processo se o dependente tiver mais investimentos em nome dele.

Declare as despesas com educação, saúde e previdência dos dependentes

Todas as despesas com educação, saúde e previdência entram na ficha “Pagamentos Efetuados”. O processo de preenchimento é o mesmo para despesas próprias, de dependentes ou alimentandos. Basta selecionar o beneficiário do serviço.

Depois de entrar na ficha, clique em “Novo” e, em seguida, selecione o código da despesa. Gastos com educação no Brasil, por exemplo, entram no código 01. Informe quem fez a despesa (neste caso, seu dependente) e selecione qual foi o dependente, se tiver mais de um.

Logo abaixo, preencha os campos com o nome e CNPJ da instituição de ensino, no caso de despesas com educação e informe o valor total gasto em 2017.

Repita o procedimento para cada tipo de despesa (educação, saúde, previdência privada) e para cada empresa ou profissional (escola, hospital, plano de saúde, médico ou dentista). Se dois dependentes estudarem na mesma escola, abra uma ficha para cada um e informe os valores separadamente.

Quando os pais são separados, apenas um declara os filhos como dependentes

Casais separados devem ter atenção redobrada na hora de fazer a declaração para não acabarem juntos na malha fina. “Os filhos só podem figurar como dependentes simultaneamente nas duas declarações no ano em que ocorrer a separação do casal”, diz Richard Domingos, da Confirp.

Depois da separação, apenas o pai que possui a guarda judicial é que pode incluir os filhos como dependentes. Em compensação, o outro pai pode colocar os filhos na sua declaração como alimentandos.