Vendas de empresa de etanol e açúcar caem, com quebra da safra de cana

A São Martinho (SMTO3), de produção de etanol e açúcar, reportou na noite desta segunda-feira (20) seu resultado referente ao fechamento da safra 2021/22. Apesar dos volumes menores vendidos no período, consequência da quebra de safra, os preços elevados de açúcar e etanol compensaram o resultado.

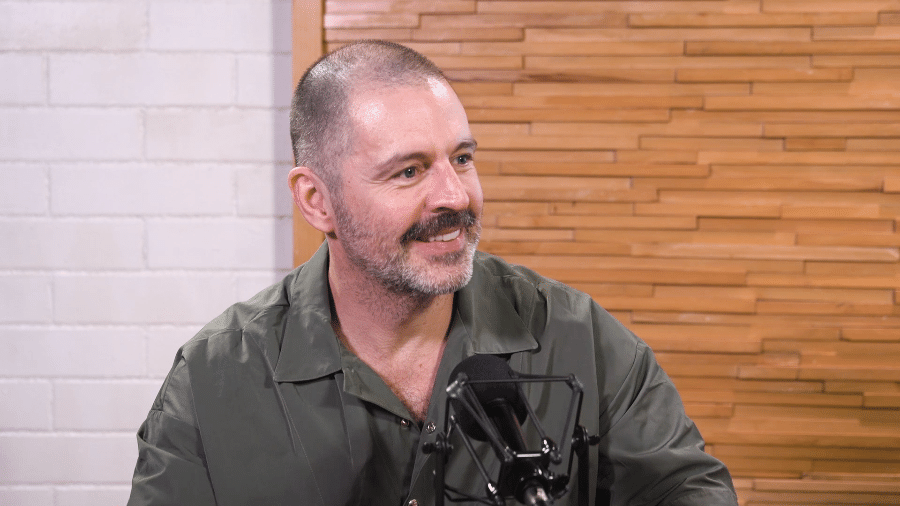

Confira a seguir o comentário de Rafael Bevilacqua, estrategista-chefe e sócio-fundador da casa de análise Levante Ideias de Investimento, sobre o tema. Todos os dias, Bevilacqua traz notícias e avaliações de empresas de capital aberto para você tomar as melhores decisões de investimento. Este conteúdo é acessível para os assinantes do UOL. O UOL tem uma área exclusiva para quem quer investir seu dinheiro de maneira segura e lucrar mais do que com a poupança. Conheça!

Marcada pela forte quebra de safra da cana ocorrida principalmente na região centro-sul, a São Martinho fechou a safra 21/22 com uma moagem de 19,9 milhões de toneladas, número 11,6% menor que na safra anterior. A quebra foi consequência da estiagem prolongada, geadas e queimadas que afetaram os canaviais da região.

A produtividade, medida pelo TCH (toneladas por hectare), foi de 71,8 (vs. 80,7 na safra 20/21), afetada pelos problemas mencionados anteriormente, enquanto o ATR médio (Açúcar Total Recuperável) foi de 146,7 kg por tonelada, levemente acima da safra anterior.

Com uma menor moagem, o volume de açúcar vendido no consolidado da safra foi 8,8% menor, enquanto a redução no etanol foi de 13%. A São Martinho, assim como outras empresas do setor, priorizou a produção de etanol anidro, por causa da melhor rentabilidade do produto.

Dada a menor produção brasileira de açúcar, o déficit global do produto e a desvalorização do real no período, os preços do açúcar tiveram um aumento de 32,7% nesta safra, mais que compensando a queda no volume. No etanol, o preço médio aumentou 69,1% no período, novamente compensando a queda no volume vendido.

Por causa principalmente dos motivos citados acima, a receita líquida total cresceu 33,4%, encerrando a safra em R$ 5,8 bilhões. O lucro líquido da companhia no ano-safra totalizou R$ 1,4 bilhão.

Juntamente com o resultado, a São Martinho divulgou suas projeções para a safra 2022/23, que se iniciou em abril. Por conta do baixo volume de chuvas no início deste ano, da menor intensidade de radiação solar e dos problemas climáticos da safra passada (que continuam afetando os canaviais da região), a companhia estima uma moagem de 20,3 milhões de toneladas de cana, uma tímida recuperação de 2% com relação à safra 2021/22.

Por fim, a companhia anunciou o pagamento de Juros sobre Capital Próprio (JCP) no montante de R$ 115 milhões, o que equivale a R$ 0,33 por ação. O pagamento será feito no dia 5 de julho, levando em consideração a base acionária do dia 31 de março, ou seja, aqueles que detinham a ação nessa data terão direito ao recebimento dos proventos.

As ações da São Martinho fecharam em queda de 1,76% na terça-feira (21), cotadas a R$ 41,25.

Este material foi elaborado exclusivamente pela Levante Ideias e pelo estrategista-chefe e sócio-fundador Rafael Bevilacqua (sem qualquer participação do Grupo UOL) e tem como objetivo fornecer informações que possam auxiliar o investidor a tomar decisão de investimento, não constituindo qualquer tipo de oferta de valor mobiliário ou promessa de retorno financeiro e/ou isenção de risco . Os valores mobiliários discutidos neste material podem não ser adequados para todos os perfis de investidores que, antes de qualquer decisão, deverão realizar o processo de suitability para a identificação dos produtos adequados ao seu perfil de risco. Os investidores que desejem adquirir ou negociar os valores mobiliários cobertos por este material devem obter informações pertinentes para formar a sua própria decisão de investimento. A rentabilidade de produtos financeiros pode apresentar variações e seu preço pode aumentar ou diminuir, podendo resultar em significativas perdas patrimoniais. Os desempenhos anteriores não são indicativos de resultados futuros.

ID: {{comments.info.id}}

URL: {{comments.info.url}}

Ocorreu um erro ao carregar os comentários.

Por favor, tente novamente mais tarde.

{{comments.total}} Comentário

{{comments.total}} Comentários

Seja o primeiro a comentar

Essa discussão está encerrada

Não é possivel enviar novos comentários.

Essa área é exclusiva para você, assinante, ler e comentar.

Só assinantes do UOL podem comentar

Ainda não é assinante? Assine já.

Se você já é assinante do UOL, faça seu login.

O autor da mensagem, e não o UOL, é o responsável pelo comentário. Reserve um tempo para ler as Regras de Uso para comentários.