Raízen, da Shell e Cosan, tem maior estreia do ano na Bolsa; vale investir?

A Raízen mal estreou na Bolsa e já pode ser considerada uma "queridinha" dos investidores. Na oferta inicial, o preço da ação ficou na faixa mínima definida pela companhia, de R$ 7,40 por papel, mas ainda assim conseguiu bater a marca de maior IPO do ano, captando R$ 6,9 bilhões.

A empresa é resultado de uma sociedade entre Shell e Cosan e, no geral, tem recebido mais elogios do que críticas do mercado financeiro. Mas como nenhuma companhia é "sem defeitos", a Raízen estreia na Bolsa com alguns pontos a serem observados. Analistas chamam atenção para o endividamento da empresa e o risco de um setor ainda pouco popular no Brasil. Veja abaixo se vale ou não a pena ter ações da Raízen na carteira.

Mercado já esperava por captação recorde

Muito se falava sobre o quanto a Raízen conseguiria captar em sua oferta inicial de ações, mas todo mundo já esperava uma soma grande. Em um relatório assinado pela equipe da Levante Ideias de Investimentos, os analistas recomendavam que o investidor entrasse no IPO ainda que as ações saíssem no teto da faixa indicativa de preço, que era de R$ 9,60 por papel.

"A companhia já se encontra em posição de destaque nos mercados em que atua, mas tem aprimorado suas operações principalmente por meio da introdução de novas tecnologias no processo produtivo e na diversificação de produtos e subprodutos", diz um trecho do relatório que recomenda a compra, prevendo valorização de 38,4% no preço da ação.

Vale a pena comprar?

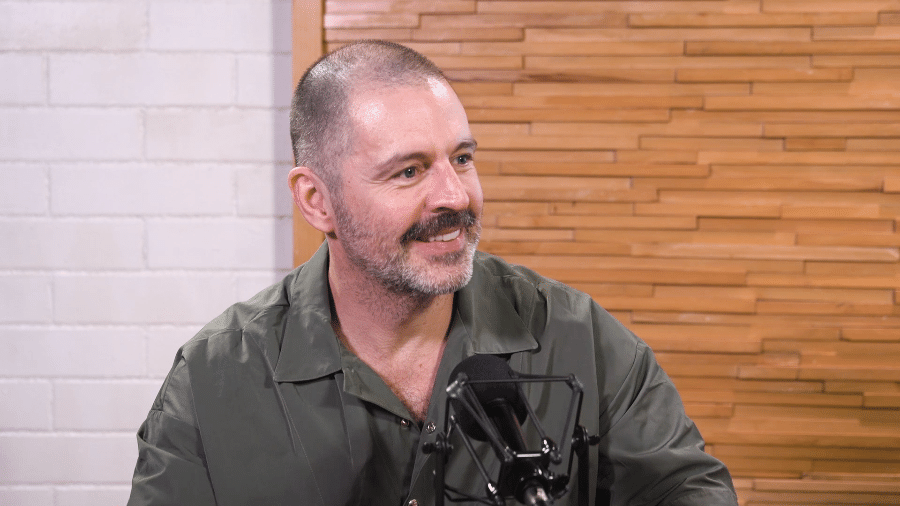

O valor da ação no IPO saiu no piso da faixa de preço, mas isso não significa que a empresa estreou enfraquecida no mercado. Pelo contrário. Para Edoardo Biancheri, gestor de renda variável da gestora de fundos Garde, esse é um detalhe que ainda torna a empresa mais atrativa.

"Nesse patamar a gente acha atrativo, porque o investidor pagou mais barato por um plano de expansão bem agressivo da empresa. Se ela não entregar o que prometeu, você tem perdas, claro, mas se entregar, os ganhos vão ser bem maiores", afirma Bianchieri.

Do total do valor captado com investidores na Bolsa, 80% serão destinados à construção de novas plantas e para ampliar a capacidade de comercialização e 20% vão para investimentos em parques de bionergia, logística e armazenagem.

A empresa é uma das maiores produtoras do mundo de etanol e açúcar, e comercializa produtos derivados dessas matérias-primas, como biocombustíveis, energia elétrica, lubrificantes, entre outros produtos renováveis

Pegada sustentável atrai estrangeiros

"A Raízen é a maior geradora de energia elétrica a partir de biomassa no Brasil, possui a maior planta de etanol de segunda geração e uma das maiores plantas de biogás do mundo", destacam os analistas da Levante.

O etanol de segunda geração, também conhecido como E2G, é feito com resíduos como palha e o bagaço da cana-de-açúcar. Esse tipo de combustível diminui a necessidade de expansão dos canaviais e a baixa pegada de carbono do produto é um chamariz para investidores estrangeiros.

"Atrai investidores que buscam empresas que investem de forma consciente e que ainda têm pouca diversificação na nossa Bolsa. É um atrativo não só para o investidor brasileiro como para o estrangeiro também", diz Victor Bueno, analista de investimentos da Top Gain.

Endividamento é ponto de atenção

Bueno chama a atenção para o nível de endividamento da empresa este ano. Para pagar essa dívida líquida, a Raízen precisa gerar duas vezes o caixa que tem disponível. O analista acredita que o volume movimentado no IPO vai dar uma boa reserva de liquidez à companhia, capaz de conciliar crescimento com controle do endividamento.

"Ainda assim é uma dívida crescente que a gente precisa acompanhar para saber se a empresa vai conseguir controlá-la", diz Bueno.

O analista também diz que os investidores não devem esperar por "explosões de preço" para ação no curto prazo.

"A empresa já saiu com uma alta capitalização e provavelmente não vai haver explosões como a gente viu em outras empresas que fizeram IPO este ano. Isso pode frustrar alguns investidores", afirma.

Este material não é um relatório de análise, recomendação de investimento ou oferta de valor mobiliário. Este conteúdo é de responsabilidade do corpo jornalístico do UOL Economia, que possui liberdade editorial. Quaisquer opiniões de especialistas credenciados eventualmente utilizadas como amparo à matéria refletem exclusivamente as opiniões pessoais desses especialistas e foram elaboradas de forma independente do Universo Online S.A.. Este material tem objetivo informativo e não tem a finalidade de assegurar a existência de garantia de resultados futuros ou a isenção de riscos. Os produtos de investimentos mencionados podem não ser adequados para todos os perfis de investidores, sendo importante o preenchimento do questionário de suitability para identificação de produtos adequados ao seu perfil, bem como a consulta de especialistas de confiança antes de qualquer investimento. Rentabilidade passada não representa garantia de rentabilidade futura e não está isenta de tributação. A rentabilidade de produtos financeiros pode apresentar variações e seu preço pode aumentar ou diminuir, a depender de condições de mercado, podendo resultar em perdas. O Universo Online S.A. se exime de toda e qualquer responsabilidade por eventuais prejuízos que venham a decorrer da utilização deste material.

ID: {{comments.info.id}}

URL: {{comments.info.url}}

Ocorreu um erro ao carregar os comentários.

Por favor, tente novamente mais tarde.

{{comments.total}} Comentário

{{comments.total}} Comentários

Seja o primeiro a comentar

Essa discussão está encerrada

Não é possivel enviar novos comentários.

Essa área é exclusiva para você, assinante, ler e comentar.

Só assinantes do UOL podem comentar

Ainda não é assinante? Assine já.

Se você já é assinante do UOL, faça seu login.

O autor da mensagem, e não o UOL, é o responsável pelo comentário. Reserve um tempo para ler as Regras de Uso para comentários.