Mercado vê recuo da Bolsa e juros altos com furo do teto e baixas de Guedes

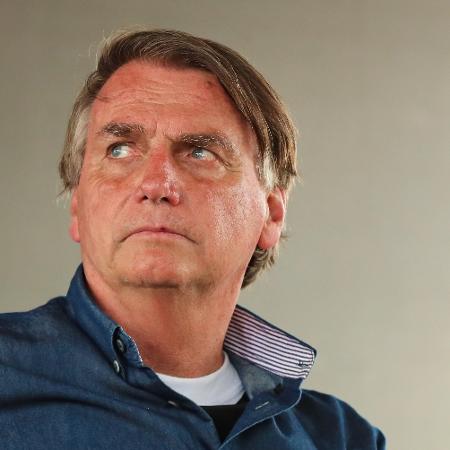

O mercado está revendo para baixo as projeções para o Ibovespa, principal índice de ações da Bolsa brasileira, e elevado as previsões para a taxa básica de juros, a Selic. Os motivos dessas previsões mais pessimistas são os desfalques na equipe econômica e a aprovação do texto da PEC dos Precatórios pela comissão especial da Câmara, abrindo espaço para o governo gastar mais R$ 83 bilhões em 2022, ano em que o presidente Jair Bolsonaro (sem partido) tentará a reeleição.

Para profissionais de mercado, a aprovação da PEC dos Precatórios sinaliza que o governo abandonou o compromisso com o teto de gastos e respeito às regras de responsabilidade fiscal. Na visão dos analistas, isso afasta investidores estrangeiros do mercado brasileiro, o que vai reduzir a entrada de dólares. A moeda norte-americana mais forte alimenta a inflação, o que vai exigir que o Banco Central acelere a alta dos juros.

Nesse cenário, a economia brasileira vai crescer menos, afetando o desempenho das empresas. As companhias venderão e lucrarão menos, reduzindo assim o potencial de valorização para as ações negociadas em Bolsa. Veja abaixo quais são os possíveis caminhos para Bolsa e juros.

Dólar em alta e Bolsa em queda

O comportamento dos mercados nesta semana com dólar e risco-país em alta e Ibovespa em baixa desde a terça-feira (19), quando o governo começou a se movimentar para lançar um novo programa de auxílio social com recursos fora dos limites do teto de gastos, já é demonstração direta desse impacto, afirmam economistas de instituições financeiras e gestores de recursos.

Ibovespa para baixo

Nessa situação, as projeções para o Ibovespa estão sendo revistas para baixo. Algumas casas que ainda não soltaram uma nova estimativa já avisaram que vão rever o indicador para baixo nos próximos dias.

A Órama Investimentos reduziu o Ibovespa para o fim deste ano de 125 mil pontos para uma faixa de 118 mil a 120 mil, no máximo.

Decidimos reduzir a estimativa para o índice no final do ano para o intervalo entre 118 e 120 mil pontos, tendo como premissas um cenário conservador de múltiplo P/L [indicador que compara o valor de mercado da empresa com seu lucro], os lucros projetados para as empresas de 15% no segundo semestre e as incertezas sobre a manutenção do arcabouço fiscal [teto de gastos].

Sandra Blanco, estrategista-chefe da Órama Investimentos

A Nova Futura Corretora vai revisar para baixo o Ibovespa projetado para este ano, que estava em 125 mil pontos, e para 2022, que estava em 130 mil pontos.

Esse deslocamento do câmbio já pressiona a projeção para a inflação nos próximos meses. A combinação entre expectativa de inflação em alta e depreciação cambial já sinaliza uma aceleração da alta da Selic pelo Copom. A piora cambial e a alta dos juros vão acabar gerando um efeito adverso no crescimento do ano que vem.

Nicolas Borsoi, economista-chefe da Nova Futura Investimentos

Nesta sexta-feira (22), o Ibovespa chegou a cair até os 102.898 pontos, menor patamar desde novembro de 2020. O analista gráfico da Genial Investimentos, Igor Graminhani, diz que existe um suporte importante nos 107.320 pontos. E que se for rompido de forma firme por mais de um pregão, o Ibovespa pode sofrer forte pressão vendedora e recuar até 93.410 pontos, que é o fundo deixado no final dos meses de setembro e outubro do ano passado.

Esse suporte é muito importante, pois foi onde estabilizou toda a queda levando o índice até a sua máxima histórica em 131.190 pontos.

Igor Graminhani, Genial Investimentos

Para o gestor de portfólio da Lifetime Investimentos, Alex Lima, se governo de fato abandonar o teto de gastos, o mercado vai esperar mais inflação. E isso vai levar a uma alta de juros mais forte, que vai subir até 10%, em vez de 8%.

Para cada 1 ponto percentual a mais na curva de juros o mercado retira 4 mil pontos do Ibovespa. Então, essa alta dos juros pode fazer com que o Ibovespa, em vez de ir a 120 mil pontos, fique na casa de 104 mil a 110 mil pontos.

Alex Lima, Lifetime Investimentos

Juros mais elevados

Se parte das projeções mais pessimistas para o Ibovespa ainda está no forno, as apostas para a taxa de juros já estão sendo alteradas mais rapidamente. O principal motivo para isso é que semana que vem já tem encontro do Comitê de Política Monetária (Copom), do Banco Central, para decidir uma nova taxa de juros.

Se antes predominavam as apostas de alta de um ponto percentual, que levaria a Selic dos atuais 6,25% para 7,25% ao ano, agora a maior parte das instituições financeiras vê um aumento de 1,25 ponto percentual, que levaria a taxa básica a 7,50%, havendo casas esperando uma elevação ainda mais forte, de 1,5 ponto percentual, para 7,75% ao ano.

Esse é o caso do BTG Pactual. O banco também está revendo as projeções para o Ibovespa. O banco projetava Selic subindo de 6,2% a 7,25%, mas agora aposta em uma Selic indo a 7,75%.

O provável impacto de alta dos eventos recentes sobre as expectativas de inflação deve conduzir o Copom a reavaliar a estratégia, especialmente diante de suas recentes preocupações sobre credibilidade.

BTG Pactual, em relatório a clientes

A XP Investimentos também revisou para cima as projeções para os juros no Brasil. A maior plataforma de investimentos do país espera agora que o Copom acelere a alta de juros para 1,5 ponto percentual já na reunião da semana que vem, ante 1 ponto percentual antes, e que a taxa Selic suba até 11% ao longo do atual ciclo de aperto monetário. Antes, a instituição financeira esperava uma Selic máxima de 9,25%.

Segundo o economista-chefe da XP, Caio Megale, a regra constitucional do teto de gastos, principal norte de controle das despesas públicas, terá menor efetividade daqui para frente.

A percepção de risco dos agentes de mercado subiu consideravelmente nos últimos dias, pressionando ativos financeiros e deteriorando as perspectivas da economia. Em nossa opinião, estamos observando uma mudança de regime na condução da política fiscal, e não apenas uma piora na margem.

Caio Megale, XP Investimentos

O banco europeu Credit Suisse também revisou as projeções, apostando agora em duas altas de 1,25 ponto percentual neste ano — em vez de dois movimentos de 1 ponto —, seguidas por mais duas altas no próximo ano, a primeira de 1 ponto e a segunda de 0,75 p.p.

Com isso, esperamos agora que a taxa básica de juros seja de 8,75% no final do ano de 2021 e de 10,5% no final do ano de 2022.

Solange Srour, economista-chefe do Credit Suisse

A Western Asset também elevou a projeção para Selic por causa "das mudanças de regime fiscal". A casa elevou de 8,25% para 9,25% ao ano a aposta na Selic para o fim deste ano, e para 11% o patamar dos juros ao fim do atual ciclo de alta, frente aos 9,25% previstos anteriormente.

O movimento de alta do dólar e queda do Ibovespa perdeu força no fim dos negócios nesta sexta-feira, depois que o presidente Jair Bolsonaro fez uma live com o ministro da Economia, Paulo Guedes, garantido o governo não fará "aventura" com o orçamento, mas o estresse dos mercados deve continuar, afirma o economista-chefe do banco Modalmais.

As modificações nas projeções de juros mostram que os problemas vão continuar no médio e longo prazo.

Alvaro Bandeira, Modalmais

Este material não é um relatório de análise, recomendação de investimento ou oferta de valor mobiliário. Este conteúdo é de responsabilidade do corpo jornalístico do UOL Economia, que possui liberdade editorial. Quaisquer opiniões de especialistas credenciados eventualmente utilizadas como amparo à matéria refletem exclusivamente as opiniões pessoais desses especialistas e foram elaboradas de forma independente do Universo Online S.A.. Este material tem objetivo informativo e não tem a finalidade de assegurar a existência de garantia de resultados futuros ou a isenção de riscos. Os produtos de investimentos mencionados podem não ser adequados para todos os perfis de investidores, sendo importante o preenchimento do questionário de suitability para identificação de produtos adequados ao seu perfil, bem como a consulta de especialistas de confiança antes de qualquer investimento. Rentabilidade passada não representa garantia de rentabilidade futura e não está isenta de tributação. A rentabilidade de produtos financeiros pode apresentar variações e seu preço pode aumentar ou diminuir, a depender de condições de mercado, podendo resultar em perdas. O Universo Online S.A. se exime de toda e qualquer responsabilidade por eventuais prejuízos que venham a decorrer da utilização deste material.

ID: {{comments.info.id}}

URL: {{comments.info.url}}

Ocorreu um erro ao carregar os comentários.

Por favor, tente novamente mais tarde.

{{comments.total}} Comentário

{{comments.total}} Comentários

Seja o primeiro a comentar

Essa discussão está encerrada

Não é possivel enviar novos comentários.

Essa área é exclusiva para você, assinante, ler e comentar.

Só assinantes do UOL podem comentar

Ainda não é assinante? Assine já.

Se você já é assinante do UOL, faça seu login.

O autor da mensagem, e não o UOL, é o responsável pelo comentário. Reserve um tempo para ler as Regras de Uso para comentários.