Como montar uma carteira para juntar R$ 1 milhão ou quanto você quiser

Para alcançar a meta de R$ 1 milhão (ou qualquer outro valor) no longo prazo, você precisará investir de acordo com seus projetos e prazos. Para isso, você precisa ter uma carteira de investimentos adequada e diversificada. "Todos os investimentos têm prós e contras. Não existe o melhor do mercado. Existe o mais adequado para você, com base nos seus projetos e perfil", declara a planejadora financeira Lueny Santos, do Papo com Especialista, programa ao vivo do UOL

Leia abaixo a análise da planejadora financeira e assista ao programa completo de 10 de agosto. O Papo com Especialista, programa ao vivo do UOL, vai ao ar todas as quintas-feiras, das 16h às 16h40. Assinantes do UOL podem rever as aulas quantas vezes quiserem. Assine aqui e participe!

O que considerar antes de investir

A escolha dos produtos deve ser baseada em dois pontos:

- Sua capacidade de investir. Ela está ligada aos seus projetos (ou seja, para que quer usar o dinheiro) e prazos (quando pretende gastar).

- Na sua disposição aos riscos. Ela está ligada ao seu perfil do investidor. Você precisa saber o quanto você se sente confortável em assumir riscos, qual a sua experiência e familiaridade com investimentos e quanto tempo você vai dedicar a eles.

Saiba o que vai entrar na sua carteira. Depois de entender seu perfil e sua capacidade, você precisa entender quais as classes de ativos e quais vão compor a sua carteira.

É importante você entender a sua disposição real para correr riscos, porque isso vai te ajudar a fazer um filtro nos seus investimentos.

Lueny Santos, planejadora financeira

Como separar sua carteira de investimentos

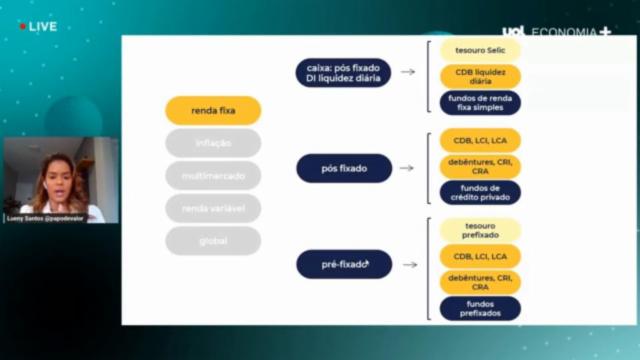

Você deve saber quais são os diferentes tipos de investimentos que irão compor a carteira. A forma mais simples de entender como separar seu dinheiro é separar entre renda fixa e a renda variável. Mas há mais categorias de investimento. O ideal é dividir entre renda fixa, inflação, multimercado, renda variável e global. "O ponto mais importante é você entender quais ativos compõem cada classe", diz ela.

Defina as proporções de cada ativo - e mantenha essa divisão. Você continua a fazer investimentos todo mês, mas de acordo com seu perfil. Se você perceber que tem algum ativo com mais dinheiro do que está definido na sua estratégia, faça o rebalanceamento da carteira, colocando mais nos outros ativos.

Risco e retorno estão diretamente ligados. No geral, se você quer ter mais retorno, precisa assumir mais risco. Se você quer menos risco, terá menos retorno. Porém, mais do que olhar a rentabilidade, você precisa ter sempre em mente seus projetos e seu perfil, para fazer escolhas adequadas sobre onde colocar o dinheiro.

Todos os investimentos têm prós e contras. Não existe o melhor do mercado. Existe o mais adequado para você, com base nos seus projetos e perfil.

De forma geral, na renda fixa, você empresta dinheiro para o governo, bancos ou empresas. "A classe é a mesma, a renda fixa, porque você sabe a sua condição de retorno. Mas, dentro desse mesmo mundo, há produtos com muito mais risco, como as debêntures [produtos de empresas]. Dívida pública tem menos risco, e dívida corporativa tem mais risco", afirma.

Diversifique seus investimentos. Saiba qual é a fatia do seu dinheiro que você vai colocar na renda fixa, atrelado à inflação, multimercado, renda variável (como ações e FIIs) e global.

Quando ajustar sua estratégia de investimento ao longo do tempo? A sua carteira irá mudar quando houver mudança de perfil, de momento de vida e de prazo do projeto. Isso não deve ser guiado pelo que está rendendo ou caindo em um determinado período.

O principal objetivo com a diversificação é ter uma rentabilidade real, acima da inflação, de 4% ao ano, pensando nesse investimento de longo prazo.

Entenda cada classe de investimentos

Renda fixa: os produtos são separados por tipo de remuneração.

- Pós-fixado: a rentabilidade está atrelada a alguma taxa, como o CDI (que é similar à taxa Selic). Os produtos são CDB, LCI, LCA, debêntures, CRI, CRA e fundos de crédito privado.

- Prefixado: a rentabilidade é fixa. Os produtos são Tesouro Prefixado, CDB, LCI, LCA, debêntures, CRI, CRA e fundos prefixados.

Inflação: a rentabilidade do dinheiro está atrelada à inflação (IPCA). Isso é importante para proteger o poder de compra. Os produtos são Tesouro IPCA, crédito privado (CDB, LCI, LCA) atrelado à inflação, fundos de inflação e ETFs de inflação.

Fundos multimercado: são uma forma de diversificar ainda mais a sua carteira. Há diferentes estratégias, algumas com mais risco e outras com menos. Você precisa aplicar em estratégias diferentes. Enquanto um produto cai, o outro se mantém, para você conseguir alcançar a rentabilidade esperada, diz a especialista.

Renda variável (ações e FIIs): você se torna sócio de empresas ou de empreendimentos imobiliários. São três maneiras de investir: via gestão própria (é você que escolhe a sua carteira de ações ou fundos imobiliários), gestão passiva (ETFs e fundos passivos) ou gestão ativa (fundos de ações ou fundos de FII, com um gestor profissional fazendo as escolhas dos investimentos).

Global: são investimentos variáveis, que servem para te proteger de crises. As commodities (ouro, prata, cobre, etc.) e as moedas (dólar, euro, etc.) rendem de maneira diferente das ações e fundos. "Mesmo que esteja perdendo na renda variável, você está ganhando no global. Ou seja, você quer equilibrar a carteira em momentos em que não consegue controlar o mercado", diz ela. Dá para investir em renda fixa global (como emprestar dinheiro para o governo americano), em fundos multimercado globais ou ainda investir em Bolsas de outros países.

"Você não precisa investir em ações para colocar o seu dinheiro para trabalhar a seu favor e alcançar a sua carteira de R$ 1 milhão, se esse é um produto que não faz sentido por causa das suas características", diz a planejadora financeira.

Tenho muitos sonhos. Como dividir o dinheiro entre todos os objetivos?

Defina o que é realmente prioridade. "Se você consegue guardar um valor fixo por mês, e ele não se encaixa em todos os seus projetos, defina quais são prioridade", afirma Lueny.

É importante investir todos os meses. Não existe milagre de fazer um único investimento e achar que o dinheiro vai trabalhar para você. É sua responsabilidade fazer aportes todo mês.

Muito cuidado para não guardar pouco demais para cada projeto. Se você distribui muito o dinheiro, vai demorar mais tempo para alcançar seus sonhos. Isso pode acabar te desmotivando no meio do caminho, diz Lueny Santos.

Quando eu devo colocar mais dinheiro na Bolsa?

Se você tem sonhos de prazos mais longos - acima de cinco anos - pode arriscar mais. Isso porque as crises momentâneas devem ser comprensadas, no longo prazo, pelo retorno superior.

Não há garantia de retorno na renda variável. "A empresa em que você investe pode ser sólida, mas qualquer coisa no mercado e no cenário macroeconômico pode influenciar o preço da ação. Não é o risco da ação, é o risco do sistema financeiro como um todo, e isso você não consegue controlar", afirma.

Mas, no longo prazo, pode valer a pena. Pensando nisso, você pode aumentar a proporção que a renda variável tem na sua carteira. "Tenha essa fatia muito bem definida, porque o nosso cérebro tem armadilhas que nos fazem cair e perder dependendo dos recortes que fazemos do mercado financeiro", diz. Uma das armadilhas é o efeito manada, que é a tendência de repetir o comportamento de outros investidores.

Não adianta se guiar apenas pelo mercado. Há momentos em que a Bolsa e outros ativos vão estar em alta - mas você não deve investir mais só por causa disso.

Você precisa ter cuidado para não ser tão otimista e ficar mexendo nessa porcentagem conforme o mercado.

Onde aplicar meu dinheiro todos os meses?

Você pode investir todo mês em todos os investimentos (ações, CDBs, fundos, etc.). Mas, no caso dos títulos (CDB, LCI, LCA, debênture, CRI, CRA), a disponibilidade do produto pode mudar de um mês para o outro. Por exemplo: em um mês está disponível um CDB do banco X, e no próximo mês esse título não tem mais. "Mas o ativo CDB vai continuar existindo. O que vai mudar são as características: o banco emissor, o prazo, a rentabilidade", diz.

No caso dos fundos, vale ficar atento ao valor de movimentação. Há fundos que têm valor mínimo de aporte de R$ 1.000, e outros de R$ 5.000, por exemplo. Ou seja, você não pode colocar menos que isso todos os meses.

Aulão 'Quer ser milionário? Veja como investir e o que não te contam'

Para quem quer juntar dinheiro pensando no futuro, UOL tem um especial chamado "Quer ser milionário? Veja como investir e o que não te contam". Na primeira aula, demos dicas para juntar dinheiro e chegar a R$ 1 milhão. A segunda aula da série abordou o caminho para conquistar a liberdade financeira. A terceira aula terá dicas para montar uma carteira diversificada para se tornar um milionário.

A última série do Papo com Especialista foi sobre como sair da poupança com segurança e ver seu dinheiro rendendo mais. Para saber mais, acesse "Como sair da poupança: Especial mostra passo a passo para investir melhor".

Você também pode ter sua dúvida respondida no programa. Envie sua questão para o Papo pelo email uoleconomiafinancas@uol.com.br.

Quer investir melhor? Receba dicas no seu email

Você quer aprender a ganhar dinheiro com segurança em investimentos no curto, médio e longo prazo, mesmo que nunca tenha investido? O UOL tem uma newsletter diária gratuita que o ajuda nesse objetivo. Assine o Por Dentro da Bolsa aqui. Você recebe todos os dias, antes da abertura da Bolsa, uma análise do mercado feita pela equipe do PagBank Investimentos para aprender a investir melhor.

Você também recebe, semanalmente, uma análise sobre investimentos, com dicas sobre como aplicar melhor o seu dinheiro. Para assinar a newsletter gratuita de investimentos do UOL, é só clicar aqui. UOL Investimentos ainda tem diversos conteúdos diários que te ajudam a lidar melhor com seu dinheiro.

Deixe seu comentário