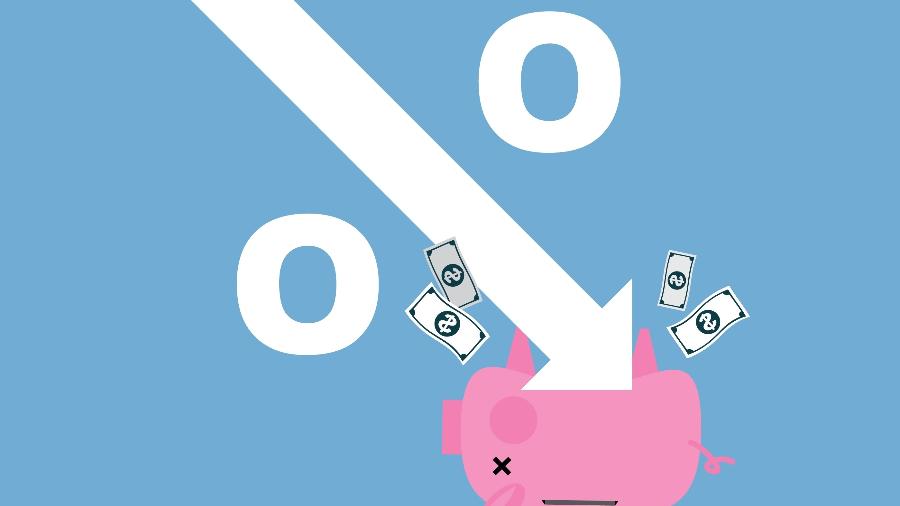

Rentabilidade do Tesouro Direto desaba até 16% em outubro; vale investir?

Em 30 dias, até 28 de outubro, oito dos 10 títulos disponíveis para compra no Tesouro Direto tiveram rentabilidade negativa. As quedas chegaram a 16,42% no período. No acumulado de janeiro até agora, todos que estavam disponíveis para o investidor desde o início do ano amargaram perdas que chegaram a 34,77% — caso do Tesouro IPCA+ com vencimento em 2045.

O resultado ruim, contudo, só impacta os investidores que venderam os papéis antes da data de vencimento. Diante de tanta instabilidade, está na hora de investir mais ou é melhor esperar? Veja abaixo o que disseram os especialistas ouvidos pelo UOL e entenda por que a rentabilidade está caindo.

O que está acontecendo com o Tesouro Direto?

Marilia Fontes, sócia-fundadora da Nord Research, explica que o Tesouro Direto vem mostrando ao longo deste ano uma alta forte das taxas dos títulos, principalmente prefixados e atrelados à inflação.

"As taxas subiram. Isso faz com que os títulos prefixados e indexados à inflação tenham marcação a mercado negativa, ou seja, dão prejuízo. Com isso, quem comprou esses títulos no início do ano e quiser vender hoje terá prejuízo, recebendo menos do que o valor investido. Em outubro isso se acentuou, porque as próprias taxas de mercado subiram muito por um medo fiscal, de flexibilização do teto de gastos", diz Marília.

A marcação a mercado é a atualização diária dos preços, para cima ou para baixo, de títulos de renda fixa (como Tesouro Selic) e produtos de renda variável, como os fundos de fundos. Ou seja, é o preço que o investidor conseguiria se vendesse seu ativo hoje.

Na prática, diante da instabilidade interna e pela projeção de rentabilidades maiores no futuro próximo, o mercado está pagando menos pelos títulos hoje.

"Com exceção do Tesouro Selic, praticamente todos os títulos estão sofrendo desvalorizações em 2021. Em outubro, o movimento foi bastante negativo, principalmente após a ameaça do governo em furar o teto de gastos", afirma Vinicius Romano, especialista de renda fixa da Suno Research.

Bruno Martins, gestor de Renda Fixa e Crédito Privado na Warren Asset, explica os efeitos do momento econômico nos títulos do governo. No Tesouro IPCA 2045, por exemplo, a desvalorização de outubro representa aproximadamente um terço das perdas do ano todo.

"Ou seja, outubro está sendo um péssimo mês, dentro de um ano ruim para o investimento nos títulos mais longos do Tesouro Direto. Isto é consequência direta do contínuo avanço da inflação no país, turbinado pela perda de credibilidade fiscal que estamos passando. Em outras palavras, o governo brasileiro está perdendo credibilidade junto ao investidor", diz.

Veja as perdas de outubro, considerando apenas os títulos disponíveis para a compra. A rentabilidade é dos últimos 30 dias, até 28 de outubro.

Tesouro prefixado 2024: -5,12%

Tesouro prefixado 2026: -6,81%

Tesouro prefixado juro semestral 2031: -6,04%

Tesouro Selic 2024: +0,59%

Tesouro Selic 2027: +0,58%

Tesouro IPCA+ 2026: -3,78%

Tesouro IPCA+ 2035: -9,24%

Tesouro IPCA+ 2045: -16,42%

Tesouro IPCA+ juro semestral 2040: -7,69%

Tesouro IPCA+ juro semestral 2055: -9,91%

Ainda vale a pena investir no Tesouro Direto?

Para os especialistas ouvidos pelo UOL, o Tesouro Direto, em especial as opções atreladas à Selic (taxa básica de juros) e ao IPCA (Índice Nacional de Preços ao Consumidor Amplo), apresentam boas perspectivas para quem quer ter parte de seus investimentos em renda fixa.

Como explica Daniel Xavier, coordenador do departamento econômico do Banco ABC Brasil, a renda fixa, como os títulos do governo, que vinha de uma baixa atratividade, ganhou uma nova perspectiva com a projeção de alta da Selic e da inflação. Hoje, a taxa de juros está em 7,75% ao ano. Diante desse cenário, os títulos atrelados à Selic e ao IPCA são mais adequados, avalia Xavier.

"A renda fixa se torna mais atratividade em um ambiente econômico mais volátil, como o que se vê agora. Com essa projeção de continuidade da alta da Selic, os investimentos pós-fixados em Selic ficam atrativos. Quem pensa mais no longo prazo pode optar por títulos atrelados ao IPCA+", afirma Xavier.

A escolha entre um título e outro vai depender de qual horizonte o investidor tem. Quem quer se proteger da inflação e tem uma visão de longo prazo, pode optar, por exemplo, por títulos com vencimento a partir de 2035 (com opção de juros semestrais). Já quem tem objetivos de curto prazo ou está montando a reserva de emergência, o Tesouro Selic é uma boa opção.

"Eu optaria pelos títulos atrelados ao IPCA, já que a inflação deve continuar alta. O título atrelado à Selic também é uma boa opção enquanto os juros continuarem a subir. Quando chegar perto do final do ciclo de alta da Selic pode valer a pena incluir investimentos em Tesouro Direto prefixado", diz Luís Barone, responsável pela área de Wealth Management da Galapagos Capital.

Títulos de longo prazo podem sofrer mais com incertezas

Para o especialista de renda fixa da Suno Research, por enquanto, é melhor evitar os títulos de longo prazo por conta das incertezas que estamos vivendo no âmbito da inflação e do fiscal.

Investidores sem reserva de emergência e que pretendem utilizar o dinheiro no curto prazo devem fugir de riscos e investir no Tesouro Selic 2024 — o título reflete a baixa sensibilidade às variações na taxa de juros, segundo o executivo da Warren. O Tesouro Selic 2027, completa, é mais sensível que o de vencimento em 2024, por exemplo.

Já para quem não precisa do recurso no curto e médio prazo, a sugestão de Martins, da Warren, é o Tesouro IPCA 2026.

"Em linhas gerais, temos um título público pagando algo próximo a 5,5% ao ano, além da inflação, o que garante ganho de poder de compra ao investidor). Em outras palavras, é o melhor investimento que enxergamos para o cenário turvo que estamos vendo à frente", diz.

Seja qual for o tipo de título do governo escolhido, o melhor a fazer é evitar negociá-lo antes da hora.

"A tomada de decisão de vender ou não um título antes do vencimento deve ser analisada caso a caso. Este é um dos motivos de sempre indicarmos que o investidor tenha junto de si um consultor de investimentos para lhe auxiliar", afirma Martins.

Este material não é um relatório de análise, recomendação de investimento ou oferta de valor mobiliário. Este conteúdo é de responsabilidade do corpo jornalístico do UOL Economia, que possui liberdade editorial. Quaisquer opiniões de especialistas credenciados eventualmente utilizadas como amparo à matéria refletem exclusivamente as opiniões pessoais desses especialistas e foram elaboradas de forma independente do Universo Online S.A.. Este material tem objetivo informativo e não tem a finalidade de assegurar a existência de garantia de resultados futuros ou a isenção de riscos. Os produtos de investimentos mencionados podem não ser adequados para todos os perfis de investidores, sendo importante o preenchimento do questionário de suitability para identificação de produtos adequados ao seu perfil, bem como a consulta de especialistas de confiança antes de qualquer investimento. Rentabilidade passada não representa garantia de rentabilidade futura e não está isenta de tributação. A rentabilidade de produtos financeiros pode apresentar variações e seu preço pode aumentar ou diminuir, a depender de condições de mercado, podendo resultar em perdas. O Universo Online S.A. se exime de toda e qualquer responsabilidade por eventuais prejuízos que venham a decorrer da utilização deste material.

ID: {{comments.info.id}}

URL: {{comments.info.url}}

Ocorreu um erro ao carregar os comentários.

Por favor, tente novamente mais tarde.

{{comments.total}} Comentário

{{comments.total}} Comentários

Seja o primeiro a comentar

Essa discussão está encerrada

Não é possivel enviar novos comentários.

Essa área é exclusiva para você, assinante, ler e comentar.

Só assinantes do UOL podem comentar

Ainda não é assinante? Assine já.

Se você já é assinante do UOL, faça seu login.

O autor da mensagem, e não o UOL, é o responsável pelo comentário. Reserve um tempo para ler as Regras de Uso para comentários.