IR 2017: Recebeu ou pagou aluguel? Mesmo sem erro, Receita pode te pegar

Quem aluga imóveis deve prestar bastante atenção para não errar na declaração do Imposto de Renda 2017 e cair na malha fina ou até mesmo pagar multas pesadas à Receita.

Quem recebe aluguel vai declarar de forma diferente, dependendo de quem é o inquilino do imóvel: se uma empresa ou uma pessoa física. Os locadores que recebem de pessoa física também devem ficar atentos ao valor que recebem por mês.

Se a receita de aluguel foi superior a R$ 1.903,98 por mês em 2016, então o dono do imóvel era obrigado a recolher o carnê-leão. Se não o fez, corre o risco de pagar uma multa pesada. Já quem aluga para empresas não corre esse risco.

Algumas situações podem levar à malha fina mesmo que o dono tenha declarado tudo certo, como quando o locador é quem paga as despesas de condomínio e IPTU. Nesse caso, há divergência entre o que foi informado pelo dono e pela imobiliária, e o dono deve guardar todos os documentos que comprovem a verdade do que declara.

O inquilino que paga aluguel não pode deduzir essa despesa no IR, mas é obrigado a declarar esse pagamento sob pena de multa.

Veja os detalhes de como declarar aluguel e do que pode levar à malha fina ou ao pagamento de multa:

1) Como declaro aluguel recebido de pessoa jurídica (empresa)?

Se o imóvel está alugado para uma empresa, declare na ficha "Rendimentos Tributáveis Recebidos de Pessoa Jurídica".

Se o valor do aluguel for superior ao limite de isenção do Imposto de Renda, que, em 2016, foi de R$ 1.903,98, a empresa inquilina deverá reter o Imposto de Renda na fonte. Nesse caso, o dono do imóvel não precisa se preocupar em pagar o carnê-leão.

Segundo Antônio Teixeira Bacalhau, coordenador de Imposto de Renda da Sage/IOB, se a locação é intermediada por uma imobiliária, a empresa inquilina normalmente não sabe qual é a comissão da imobiliária, e entrega um informe de rendimentos sem o devido desconto dessa comissão, informando apenas o valor bruto do aluguel.

Cabe então ao dono informar a comissão paga à imobiliária na ficha Pagamentos Efetuados, código 71 – Administrador de Imóveis.

Nesse caso, o dono do imóvel deve subtrair o valor pago à imobiliária do rendimento de aluguel, da seguinte forma:

A empresa entrega um informe de rendimentos do pagamento de R$ 100 mil de aluguel no ano a ser declarado na ficha Rendimentos Tributáveis Recebidos de Pessoa Jurídica.

A comissão do dono do imóvel paga à imobiliária foi de 10% desse valor: R$ 10.000.

A empresa, sem saber disso, entrega um informe de rendimentos no valor de R$ 100 mil.

O locador informa na declaração que pagou R$ 10 mil à imobiliária (ficha Pagamentos Efetuados, código 71 – Administrador de Imóveis).

E na ficha Rendimentos Tributáveis Recebidos de Pessoa Jurídica, informa que recebeu R$ 90 mil, que foram os valores efetivamente recebidos, mas que estão diferentes do informe recebido da empresa inquilina.

Poderá cair na malha fina, pois haverá diferença nas informações. A solução será guardar todos os comprovantes e o contrato para, depois, se explicar com a Receita.

"A primeira informação da empresa pode levar à malha, mas, quando a imobiliária entrega a Dimob (Declaração de Informação sobre Atividades Imobiliárias) à Receita, o locador já poderá sair da malha de forma automática através do processamento dessa declaração, que vai demonstrar o quanto o locador pagou à imobiliária", explica Valter Koppe, supervisor regional do Imposto de Renda em São Paulo.

2) Como declaro aluguel recebido de pessoa física?

É importante saber que, mesmo que o dono do imóvel receba o aluguel por meio de uma imobiliária, a fonte pagadora foi uma pessoa física, e é dessa forma que deve preencher a declaração

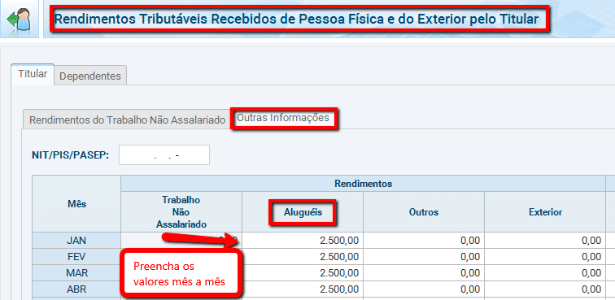

Informe o recebimento do aluguel na ficha "Rendimentos Tributáveis Recebidos de Pessoa Física e do Exterior pelo titular", na aba "Outras Informações", "Aluguéis". Se receber mais de um aluguel por mês, some e informe o total dos valores recebidos, mês a mês.

Se pagou comissão para imobiliária, condomínio, IPTU ou outras taxas, deve deduzir isso do aluguel, informando apenas o valor líquido recebido, mês a mês.

Não é necessário nem há espaço para informar o CPF do inquilino.

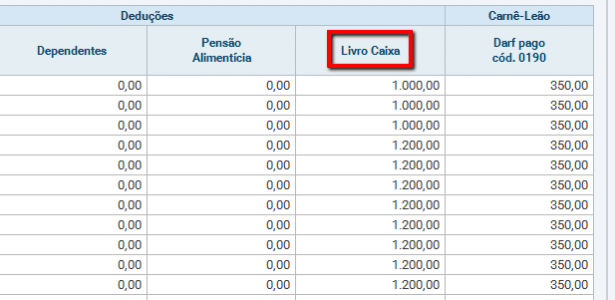

Quem recebeu aluguel de pessoa física acima do limite de isenção do Imposto de Renda em 2016 era obrigado a recolher o carnê-leão.

Em 2016, o limite de isenção foi de R$ 1.903,98. Quem recebeu acima desses valores precisava ter recolhido o imposto mês a mês. Ou seja, se a casa ficou vazia alguns meses, mas depois o dono voltou a alugar e o valor passou do limite de isenção, devia voltar a pagar o imposto mensal. Quem não o fez está sujeito à multa.

Mesmo quem informar direitinho os valores que recebeu de aluguel na declaração, mas não recolheu o carnê-leão na época certa, está sujeito a uma multa de 50% sobre o imposto devido. A saída para fugir dessa multa é pagar todos os impostos em atraso antes de entregar a declaração. A multa máxima, nesse caso, será de 20%. Saiba aqui como recolher o imposto atrasado.

Se pagou carnê-leão, informe os valores no campo "Carnê-leão - Darf pago cód. 0190”, mês a mês.

Se preencheu o programa Carnê-leão em 2016, é possível importar os dados diretamente do programa para a declaração pelo botão "Importar Dados do Carnê-Leão". O programa irá preencher automaticamente os valores recebidos de aluguel e o imposto pago. Ainda que não tenha preenchido o programa no ano passado, mas queira fazer isso agora, é possível importar os dados do mesmo jeito. Basta preencher os dados no programa e depois importar para a declaração.

3) Como declarar pagamentos feitos a imobiliárias?

Os pagamentos feitos à imobiliária devem ser informados na ficha "Pagamentos Efetuados", item 71 - Administrador de Imóveis, discriminando nome, CNPJ e valores pagos.

Se o proprietário também paga o condomínio ou o IPTU, por exemplo, isso não é registrado no documento enviado pela imobiliária à Receita Federal.

Vai haver uma divergência, e isso pode levar à malha fina, diz o supervisor regional do Imposto de Renda em São Paulo, Valter Koppe.

Uma maneira de tentar evitar isso seria, de acordo com ele, informar os eventuais pagamentos do condomínio ou do IPTU realizados pelo dono do imóvel na ficha Pagamentos Efetuados (código 99 - outros). Informe o nome e CNPJ do condomínio ou da prefeitura que emitiu o IPTU.

"Dessa forma, a despesa estaria ali justificada. Não é garantia de evitar a malha, mas o contribuinte deve se resguardar mantendo os comprovantes de pagamento por no mínimo cinco anos", diz Koppe.

4) Quais são as taxas que podem ser descontadas do aluguel?

Segundo a Receita Federal, se o proprietário pagou algumas taxas, ele pode deduzir isso do valor do aluguel recebido. Eis alguns descontos:

- impostos e taxas (como IPTU)

- condomínio

- comissão da imobiliária responsável pela administração do imóvel

Um exemplo: se o proprietário recebeu R$ 1.000 de aluguel por mês, mas teve de pagar R$ 200 de taxa de administração da imobiliária, então deverá declarar o valor líquido de R$ 800 por mês.

A imobiliária já envia o informe de pagamentos descontada a comissão paga pelos seus serviços, mas não inclui outras taxas, como condomínio e IPTU.

5) Recebo aluguel e pago IPTU. Posso descontar esse valor no carnê-leão?

Sim. O que deve ser tributado é apenas o valor do aluguel. Em um caso hipotético, se o locador recebe R$ 3.000 do inquilino e usa R$ 1.000 para pagar IPTU e condomínio, ele deve pagar imposto (por meio do carnê-leão) sobre R$ 2.000, o valor que de fato corresponde ao aluguel do imóvel.

Antônio Teixeira Bacalhau diz que esses valores devem estar registrados em contrato, e o locador deve guardar os comprovantes de pagamento do condomínio e do IPTU, caso a Receita Federal solicite.

6) Se receber mais de um aluguel, devo somar os aluguéis recebidos para saber se pago carnê-leão?

Resposta: Sim. O cálculo para o pagamento do carnê-leão, que é recolhimento mensal obrigatório do Imposto de Renda feito pelo próprio contribuinte quando este recebe rendimentos pagos por pessoas físicas ou vindos do exterior, deve ser feito pela soma de todos os rendimentos recebidos por mês. Em 2016, o limite de isenção do carnê-leão era de R$ 1.903,98.

O locador também pode descontar do valor do aluguel recebido alguns custos que tenha, tais como condomínio e IPTU que tenha pago do próprio bolso.

O melhor caminho para ter certeza se devia ou não pagar o imposto é baixar o programa do carnê-leão 2016 e fazer os cálculos.

Quem não paga o carnê-leão na data certa corre o risco de levar uma multa de 50% sobre o imposto devido só pelo atraso.

7) Pago aluguel. Posso deduzir no IR 2017 essa despesa?

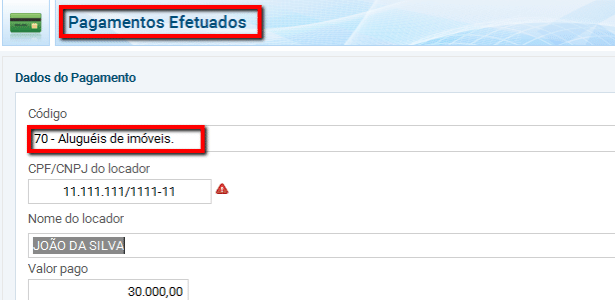

Não é possível deduzir as despesas com aluguel, mas o inquilino é obrigado a informar esse pagamento. A falta da informação pode acarretar multa de 20% sobre o valor não informado.

Declare na ficha Pagamentos Efetuados, código 70 - Aluguéis de imóveis.

8) Como casal declara renda de aluguel de imóvel que pertence a ambos?

É possível declarar o Imposto de Renda 2017 em conjunto. Nesse caso, os rendimentos do aluguel serão somados e a tributação se dará sobre a totalidade deles, não importando quem recebeu esse rendimento.

Mas essa não é a única opção. Também é possível fazer a declaração separada, o que provavelmente será mais vantajoso para o casal, possibilitando restituir mais ou pagar menos imposto.

Se os imóveis são bens comuns do casal, tanto a declaração de bens como o rendimento de aluguel destes imóveis poderão ser informados integralmente em uma das declarações ou 50% em cada uma. Na união estável, adota-se idêntico tratamento.

O mesmo raciocínio vale para o carnê-leão pago sobre essa renda. Se o casal decidir que apenas um irá declarar o imóvel, então 100% do tributo pago sobre o rendimento deverá ser lançado em sua declaração. Agora, se a opção for declarar na proporção de 50/50, os dois informam metade do imposto recolhido em suas declarações.

É importante ter claro que, uma vez feita esta opção, o casal deverá adotar a divisão em todos os rendimentos de bens em comum. Isto porque não é permitido, por exemplo, declarar a totalidade da renda de um imóvel para um dos cônjuges, e dividir em 50/50 a renda de um segundo imóvel de propriedade do casal, por exemplo.

O supervisor regional do Imposto de Renda em São Paulo, Valter Koppe, dá um exemplo. Suponha que o casal tenha cinco imóveis que rendam R$ 2.000 cada um. Se o casal fizer a declaração separada, ele poderá informar assim:

- R$ 10 mil na declaração da mulher ou

- R$ 10 mil na declaração do marido ou

- R$ 5 mil na declaração de cada um.

Não poderá, porém, declarar o rendimento de três imóveis para um e dois imóveis para outro; ou quatro para um e um para o outro. A renda tem que ser 100% para um ou 50/50 para os dois. "Esse é um erro que muitos cometem e que pode levar à malha fina", diz Koppe.

Por esta razão, o casal deve simular todas as situações antes de concluir o envio da declaração. Só assim será possível assegurar que ambos estarão arcando com uma carga tributária mais justa e distribuída.

9) Como o casal declara renda de aluguel de imóvel que só pertence ao marido ou à mulher?

Se o bem for particular, isso é, pertence apenas ao marido ou à mulher, a renda deve ser declarada apenas na declaração de quem for o dono do bem, não podendo ser dividida entre o casal.

Fontes: Antonio Teixeira Bacalhau, coordenador do Imposto de Renda da IOB Sage, Receita Federal e Valter Koppe, supervisor regional do Imposto de Renda em São Paulo

(Sophia Camargo, colaboração para o UOL)

- Recebeu aluguel ou pensão em 2016? Pode haver multa te esperando no IR 2017

- Faça o download do programa para declarar o IR 2017

- IR 2017: Saiba quais são os 10 erros mais comuns ao preencher a declaração

- É sua primeira vez? Guia apresenta o Imposto de Renda a principiantes

- Mande suas perguntas pelo e-mail uoleconomiafinancas@uol.com.br

- Veja respostas na página de dúvidas do IR 2017