IR 2017: Como declarar compra e venda de ações no Imposto de Renda

Negociou ações, opções ou outros ativos na Bolsa em 2016? Veja aqui como fazer a declaração do Imposto de Renda 2017.

Planilha própria

Antes de tudo, você deveria ter uma planilha desde quando começou a aplicar em ações para controlar operações de compra e venda de ações ao longo do ano, destacando ganhos e perdas, mês a mês, para cada tipo de ativo. Se não fez isso, terá de consultar todas as notas de corretagem.

Pague os impostos mensalmente

Outra coisa que deveria ter sido feita ano passado é pagar o Darf com o código 6015 sempre até o último dia útil do mês seguinte à apuração do ganho. Se lucrou em janeiro de 2016, tinha de ter pago imposto até o fim de fevereiro. A alíquota é de 15% sobre os ganhos em operações “comuns” (compra e venda da ação em dias diferentes) e de 20% para os ganhos com "dy-trades' (compra e venda no mesmo dia).

A declaração do imposto de renda que você entregará até o fim de abril serve apenas para registrar que você cumpriu essa obrigação mensal e compensar pequenas diferenças no cálculo do tributo.

O atraso ou não pagamento do IR sobre ganho com ações causam multa diária de 0,33%, até o limite de 20% do valor devido, mais juro mensal, proporcional à taxa Selic, além de levar a declaração do IR para a malha fina.

Para calcular o imposto devido com multa e correção você terá que utilizar outro programa da Receita, o Sicalcweb (clique aqui). Ele irá gerar um novo Darf, com o acréscimo dos encargos, para que você faça o pagamento do tributo corretamente. Repita o procedimento para todos os meses com Darfs em atraso, se for o caso.

ETAPA 1 – Junte a papelada

Se você cumpriu os requisitos acima, pode fazer a declaração. Veja os documentos necessários:

a) Planilha pessoal com o controle das operações

As operações precisam estar separadas conforme o tipo de ativo: ações, opções, mercado a termo ou mercado futuro. Para cada tipo, faça outra separação: operações comuns e "day-trades".

Uma coluna da sua tabela deverá trazer o custo de compra das ações. Multiplique a quantidade de papéis pelo preço pago. Some a esse número as despesas com corretagem e emolumentos (taxas) da Bolsa. Essas despesas podem ser encontradas na nota de corretagem.

Outra coluna terá o valor de venda dos papéis. Multiplique o preço de venda pela quantidade de ações. Subtraia desse valor a corretagem e os emolumentos.

Uma terceira coluna corresponderá ao ganho ou prejuízo. Para isso, pegue o valor da venda e subtraia o custo de compra.

Some os ganhos ou perdas, mês a mês, para cada tipo de ativo e para cada tipo de operação (comum ou "day-trade").

Se já negociava ações em 2015, anote na planilha um eventual saldo negativo (prejuízo) que você tenha registrado ao final daquele ano para compensar os ganhos e reduzir o imposto devido.

b) Notas de corretagem

Se tiver dúvida, consulte as notas de corretagem para conferir se os dados estão corretos. Guarde uma cópia impressa ou o arquivo digital de todas as notas de corretagem por, no mínimo, cinco anos.

c) Darfs com recolhimento do IR sobre ganho de capital

Também guarde todos os Darfs por, no mínimo, cinco anos. Confira se você fez o pagamento do imposto em todos os meses que registrou ganho de capital.

Mesmo que você tenha feito operações comuns e "day-trades" no mesmo mês, basta pagar um único Darf por mês, usando o código 6015. Faça o cálculo do imposto separadamente, considerando alíquota de 15% para operações comuns e 20% para ganhos com "day-trade". No final, some o imposto dos dois tipos de operações e coloque no Darf.

Prejuízos em um mês podem ser descontados dos ganhos nos meses seguintes. Você precisa fazer a conta em uma planilha bem organizada. As compensações de um mês para outro só podem ser feitas dentro do mesmo tipo de operação, "comum" ou "day-trade", já que as alíquotas de imposto são diferentes.

Se você esqueceu de recolher o imposto em algum mês ou pagou menos do que deveria, deverá emitir um novo Darf, acrescentando os encargos. Para calcular a multa e os juros, você terá que utilizar um programa da Receita chamado Sicalcweb. O Sicalcweb irá gerar o novo Darf, com o acréscimo dos encargos, para que você faça o pagamento do tributo corretamente. Repita o procedimento para todos os meses com Darfs em atraso, se for o caso.

Para fazer essas operações, siga os seguintes passos:

Na tela do programa, clique na opção "Pagamento" (veja imagem abaixo). Em seguida, informe seu Estado e cidade. O programa irá pedir o "Código da Receita". Neste caso é 6015.

Na sequência, você deverá informar o "período" e o "valor". Por exemplo, se o mês que você não pagou foi março de 2016, coloque "032016" no período, sem traço entre mês e ano. No valor, coloque a quantia do Darf atrasado e clique em "Continuar". Deixe o campo "Referência" em branco e clique em "Continuar". Então informe seu CPF e, por fim, clique em "Imprimir Darf".

d) Informes de rendimentos e de posição acionária

Se você recebeu juros sobre capital ou dividendos, as empresas das ações mandarão comprovante de rendimentos. Se não recebeu, confira seu cadastro na corretora e fale com as empresas (relações com investidores) para pedir segunda via. Você pode encontrar os dados de contato das empresas no site da Bolsa.

e) Extrato da corretora com o IR “dedo-duro”

A corretora onde você faz suas operações também é obrigada a recolher uma pequena parte do imposto, que funciona como “dedo-duro”, informando para a Receita Federal que você realizou operações naquele mês.

O IR “dedo-duro” corresponde a 0,005% do valor bruto das vendas em operações “comuns”. É é descontado quando as vendas do mês superam R$ 20 mil. Se vendeu R$ 30 mil, o IR “dedo-duro” será de R$ 1,50. Esse valor pode ser compensado na declaração com o imposto sobre ganho de capital que você recolheu no mesmo mês em operações “comuns”.

Se for “day-trade”, o valor do IR “dedo-duro” é maior e independe do tamanho da venda. Ele corresponde a 1% do ganho bruto. Vamos supor que você comprou 100 ações por R$ 10 mil e vendeu os papéis no mesmo dia por R$ 11 mil. Seu ganho bruto foi de R$ 1.000. O IR “dedo-duro” será de R$ 10,00. Esse valor pode ser compensado na declaração com o imposto sobre ganho de capital que você recolheu naquele mês em operações “day trade”. Veja mais abaixo como fazer.

ETAPA 2 – Comece a preencher a declaração pela ficha “Rendimentos Isentos”

Verifique se você recebeu dividendos ao longo de 2016, ou se realizou vendas de ações dentro de um mesmo mês que, juntas, somaram até R$ 20 mil. Caso não se enquadre em nenhuma das duas situações, pode pular essa etapa.

a) Informe os dividendos recebidos

Pegue os demonstrativos de rendimentos e posição acionária enviados pelas empresas. Se recebeu dividendos, os valores estarão informados no campo “Rendimentos Isentos e não tributáveis”. Não confunda dividendos com juros sobre capital. Os juros devem ser informados em outra ficha da declaração (veja mais abaixo).

Abra uma ficha para cada empresa. Selecione a aba “Rendimentos”, em seguida clique em “Novo”. Selecione o código 09 (Lucro e dividendos recebidos). Informe o nome e CNPJ da empresa que pagou o dividendo e o valor.

Se os dividendos foram declarados pela empresa em 2016, mas ainda não foram pagos, você deve informar os valores da mesma forma nesta ficha da declaração do IR. Além disso, você deverá informar os dividendos que ainda não foram recebidos também na ficha “Bens e Direitos”, utilizando o código 99. No campo “Discriminação”, informe a natureza do pagamento pendente, nome da companhia e o CNPJ. No campo 2015 coloque zero e no campo 2016 coloque o valor dos juros que não foram pagos.

b) Lance os ganhos com ações em vendas de até R$ 20 mil no mês

Consulte a sua planilha pessoal e veja se em algum mês do ano você realizou vendas de ações que, somadas, não ultrapassaram R$ 20 mil naquele mês. Os eventuais ganhos obtidos com essas operações são isentos de imposto. Se a mesma situação se repetiu em mais de um mês do ano, some os ganhos obtidos nesses meses e informe o resultado na ficha de “rendimentos isentos” utilizando o código 20 (Ganhos líquidos em operações no mercado à vista…).

Não confunda o total das vendas com o total dos ganhos. Por exemplo: Se você comprou 1.000 ações a R$ 10 cada e vendeu os papéis por R$ 21, então a venda totalizou R$ 21 mil, enquanto o ganho foi de R$ 11 mil. Portanto, não há direito à isenção porque a venda superou R$ 20 mil no mês.

Atenção: A isenção não vale para operações “day-trade”. Essa operação não deve ser somada às demais, mesmo que o total de vendas no mês seja inferior a R$ 20 mil. O “day trade” está sujeito a imposto de 20% e deve ser relacionado em um campo específico da ficha “Renda Variável”, com veremos mais adiante.

ETAPA 3 – Relacione os juros sobre capital na ficha “Rendimentos Sujeitos à Tributação Exclusiva”

Pegue novamente os demonstrativos de rendimentos e posição acionária enviados pelas empresas cujas ações você investiu em 2016. Se você recebeu juros sobre capital daquela empresa, os valores estarão informados no campo “Rendimentos Sujeitos à Tributação Exclusiva”.

Na declaração, você deverá abrir uma ficha para cada empresa. Selecione a aba “Rendimentos”, em seguida clique em “Novo”. Selecione o código 10 (Juros sobre capital próprio). Informe o nome e CNPJ da empresa e o valor dos juros.

Se os juros sobre capital foram declarados pela empresa em 2016, mas ainda não foram pagos, você deve informar os valores da mesma forma nesta ficha da declaração do IR. Além disso, você incluirá os juros que ainda não foram recebidos na ficha “Bens e Direitos”, utilizando o código 99. No campo “Discriminação”, informe a natureza do pagamento pendente, nome da companhia e o CNPJ. No campo 2015 coloque zero e no campo 2016 coloque o valor dos juros que não foram pagos.

ETAPA 4 – Preencha a ficha “Renda Variável - Operações Comuns / Day Trade”

Esta é a etapa mais importante da declaração para quem negociou ações, opções ou outros ativos de renda variável em 2016. Porém, se sua a planilha pessoal estiver bem feita, conforme sugerimos na Etapa 1, agora será praticamente copiar os valores da planilha para o programa da declaração, mês a mês. Além da planilha, você também precisará dos Darfs de recolhimento de IR sobre ganho de capital pagos ao longo de 2016.

a) Informe eventuais prejuízos acumulados em 2015

As perdas antigas poderão ser compensadas dos ganhos nos meses seguintes, reduzindo a base de imposto sobre ganho de capital a pagar. Mas é importante que você tenha declarado essas perdas na declaração de IR do ano passado para que não haja divergência com as informações registradas na Receita Federal.

Pegue da declaração do IR 2016 (ano-base 2015) e confira o prejuízo na aba de dezembro da ficha “Renda Variável”. Transporte esses valores para a declaração do IR 2017, conforme descrito a seguir.

Na aba do mês de janeiro, você encontrará, no final da ficha, o quadro “Resultados”. Dentro dele está a linha “Resultados negativos até o mês anterior”. Informe neste campo eventuais prejuízos acumulados até dezembro de 2015, separando as operações “comuns” dos “day-trades”.

b) Informe os ganhos e prejuízos de cada tipo de ativo, mês a mês

Ainda na aba do mês de janeiro, volte para a parte de cima da ficha e comece a preencher os valores de ganhos acumulados naquele mês, conforme o tipo de ativo (ações, opções, mercado futuro ou a termo). Caso tenha apurado prejuízo, não esqueça de colocar o sinal de menos na frente do número.

Se você negociou apenas ações em 2016, então informe o valor dos ganhos no campo “Mercado à vista-ações” e coloque zero nos demais campos. Note que para cada tipo de ativo há duas colunas. A primeira corresponde aos ganhos em operações “comuns” e a outra para operações “day-trade”. Caso você não tenha feito “day-trades”, coloque zero neste campo.

Repita esse procedimento nas 12 abas correspondentes a cada mês do ano. Se você não fez operações em um determinado mês, basta colocar zero em todos os campos daquele mês.

Caso a soma das vendas de ações em determinado mês foi igual ou inferior a R$ 20 mil, não informe os ganhos na aba daquele mês. Coloque zero no campo “Mercado à vista-ações” para operações “comuns” e siga o procedimento descrito na Etapa 2. Os ganhos neste caso, são isentos de imposto e, por isso, não devem ser informados na ficha “Renda Variável”.

c) Informe os valores dos Darfs pagos

Após preencher os campos com os ganhos obtidos em cada tipo de ativo no mês, o programa da declaração do IR 2017 irá calcular automaticamente o imposto sobre ganho de capital devido. Esse valor irá aparecer no fim da aba de cada mês, dentro do quadro “Consolidação do mês”. Você pode conferir as contas feitas pelo programa no quadro “Resultados”, logo acima.

A partir daí, você deve informar se recolheu o imposto, preenchendo os valores efetivamente pagos nos Darfs de cada mês. Coloque o valor do Darf pago na linha “Imposto pago.” Repita esse procedimento nas 12 abas correspondentes a cada mês do ano.

d) Veja como compensar o IR “dedo-duro”

Informe na declaração o chamado IR “dedo-duro”, que corresponde ao imposto de renda que foi recolhido na fonte pela sua corretora em cada operação. O IR “dedo-duro” sobre operações “comuns” acumulado no mês deve ser colocado na linha “IR Fonte (Lei nº 11.033/2004) no mês”. Já o IR “dedo-duro” sobre operações “day-trade” entra na linha “IR fonte de Day-trade no mês”. Repita o processo nos 12 meses.

Em seguida, abra a ficha de dezembro, desça até o quadro “Consolidação do mês” e verifique as linhas “IR fonte day-trade a compensar” e “IR fonte (Lei nº 11.033/2004) a compensar”. Nelas estará o saldo de IR “dedo-duro” acumulado no ano. Some os dois valores e coloque o resultado na ficha “Imposto Pago/retido”, no campo da linha “3 - Imposto sobre a renda na fonte (Lei nº 11.033/2004)”.

Esse valor aparecerá depois na ficha “Cálculo do imposto”, dentro do quadro “imposto pago”, e será compensado do imposto a pagar, ou acrescentado à sua restituição.

ETAPA 5 – Complete a ficha de “Bens e Direitos”

Você deve informar para a Receita Federal quais ações, opções ou outros ativos possuía em 31 de dezembro de 2015 e em 31 de dezembro de 2016. Aqui, mais uma vez, a sua planilha pessoal será muito útil, assim como os informes da corretora e das empresas que você investiu.

Se, por exemplo, você comprou uma ação em 2 de janeiro e vendeu em 29 de dezembro, ela não vai precisar aparecer aqui. Mas se você virou o ano com ela, então siga as instruções abaixo. Você só precisa informar as ações cujo valor de aquisição seja superior a R$ 1 mil e opções ou contratos de mercado a termo ou futuro cujo valor seja superior a R$ 140,00.

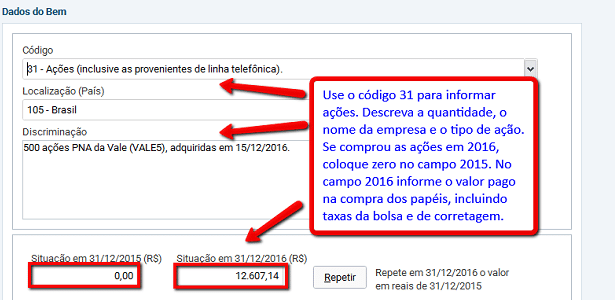

a) Informe ações e outros ativos separadamente

Use o código 31 para incluir as ações e o código 47 para informar as opções e contratos futuros ou a termo. Na discriminação da ficha coloque o nome da empresa que emitiu o ativo, o tipo (ação ON ou PN, por exemplo), código de negociação em Bolsa (PETR4, por exemplo, corresponde à ação PN da Petrobras) e a quantidade.

Se você possui ativos de mais de uma empresa, terá que abrir uma ficha para cada. Se possui tipos diferentes (ações ON e PN, por exemplo) da mesma empresa, também terá que informar os papéis em fichas separadas.

Quem comprou ativos ao longo de 2016 deve colocar zero no campo de valor em 2015 e preencher o campo de 2016 com o valor total de aquisição. Não atualize esse valor pelo preço atual dos papéis.

Se você já tinha ativos em 2015, talvez você precise consultar a declaração do IR 2016 (ano-base 2015) para confirmar a quantidade e valores que tinha informado na ficha de bens e direitos daquela declaração. Caso tenha vendido os ativos em 2016, informe esse fato na discriminação, coloque o valor informado na declaração anterior no campo 2015 e coloque zero no campo 2016.

b) Tenha atenção aos valores quando informar compras ou vendas parciais de ativos

Caso a venda do ativo tenha sido parcial, você precisará fazer algumas contas para declarar corretamente. Considere sempre o custo de aquisição como referência para os cálculos. Suponha que você comprou 200 ações PN da Petrobras em 2015 e pagou R$ 15,00 em cada. Logo, o custo de aquisição foi de R$ 3.000,00. Em 2016, você vendeu 100 ações por R$ 20,00 cada.

Ao preencher a declaração do IR 2017, informe na discriminação que você fez a venda parcial das ações.

Coloque no campo 2015 o valor de R$ 3.000,00. No campo de 2016 você deverá deduzir as ações vendidas, mas com base no preço de aquisição (R$ 15,00) e não no preço de venda (R$ 20,00). Portanto, o campo 2016 ficará com R$ 1.500,00 (R$ 3.000 - R$ 1.500).

Quem comprou mais ações de uma determinada empresa também deve alterar os valores de um ano para ou outro, sempre tomando como base o custo de cada aquisição dos papéis. Se em 2015 você já tinha 100 ações da Petrobras ao custo de R$ 15,00 cada e resolveu comprar mais 100 ações, pagando R$ 20,00 em cada, informe no campo de 2015 o valor de R$ 1.500,00 e no campo de 2016 o valor de R$ 3.500,00 (R$ 1.500 + R$ 2.000).

Fontes: XP Investimentos e Receita Federal

(Téo Takar, colaboração para o UOL)

- Faça o download do programa para declarar o IR 2017

- IR 2017: Saiba quais são os 10 erros mais comuns ao preencher a declaração

- É sua primeira vez? Guia apresenta o Imposto de Renda a principiantes

- Mande suas perguntas pelo e-mail uoleconomiafinancas@uol.com.br

- Veja respostas na página de dúvidas do IR 2017